הטור האחרון שלי במדור זה הוקדש לפירוט התהליך המתרחש מאחורי הקלעים בעולם המדדים - אופן קביעת המשקל לכל נייר ערך במדד. הפעם נתמקד בדרך שבה ניתן להפוך קבוצה של נכסים, שחלקם אינם סחירים דיו ולא מאפשרים לנהל עליהם מכשיר השקעה סחיר, למדד של ניירות ערך שמתאים למשקיעים המעוניינים בחשיפה לקבוצה זו.

קודם כל, חשוב להדגיש שהכלל המרכזי בעולם המדדים (ובתחום ההשקעות באופן כללי) זה פיזור, פיזור ופיזור. עיקרון זה הכרחי עוד יותר כשמדובר בהשקעה באיגרות חוב, בה היכולת לייצר רווחים גבוהים מוגבלת, אבל הסיכון להפסד משמעותי קיים תמיד.

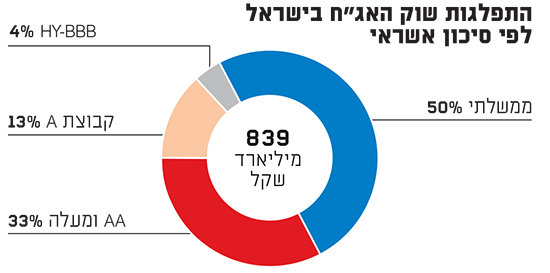

התפלגות שוק האגח בישראל

בסופו של דבר, המטרה של כל משקיע בשוק ההון היא לקבל תשואה מרבית לאורך זמן תוך התחשבות בפרופיל הסיכון הרצוי, ועל כן, פיזור רחב הינו חיוני להשגת מטרה זו. אחת הדרכים המרכזיות לפיזור מיטבי של הסיכון בתיק ההשקעות היא כמובן באמצעות השקעה במוצרי מדד, אשר מורכבים ממגוון רחב של עשרות ואף מאות ניירות ערך שונים.

כאן עולה השאלה לאיזה סוג מדדים כדאי לנו להיחשף על מנת להגיע מצד אחד לפיזור מקסימלי בתיק האג"ח ומנגד, להשיג את התשואה הטובה ביותר שנוכל.

אחת הדרכים המקובלות בעולם ההשקעות להשגת מטרה זו היא באמצעות השקעת עוגן, אליה מצטרפות השקעות נוספות בהתאם לפרופיל הסיכון הרצוי. על אותו עוגן להיות מפוזר מאוד ולכלול מגוון רחב של מנפיקים, ענפי פעילות שונים ומנעד דירוגי אשראי, באופן שיאפשר הן ליהנות מתשואה מכובדת והן להימנע מסיכונים מיותרים.

כתובת אחת לשוק האג"ח המקומי

אם נרצה לקבל חשיפה כללית לאיגרות חוב קונצרניות בישראל, אז עומדים לרשותנו מספר מדדי השקעה שיתנו מענה לצורך זה. למשל, תל בונד מאגר מורכב מכל סדרות החוב הקונצרניות המדורגות שנסחרות בבורסה בתל-אביב, בעלות שווי מינימלי של 200 מיליון שקל.

במדד זה נכללות כיום 345 סדרות מכל סוגי ההצמדה (שקלי, מדד, דולר ואפילו ליש"ט) ומכל סוגי הריבית (קבועה, משתנה). מה אין במדד זה? סדרות מתחת לדירוג השקעה וגם אג"ח בשווי נמוך יותר מ-200 מיליון שקל.

מה עוד חסר? סדרות ממשלתיות, כאלה שהונפקו על ידי מדינת ישראל, ואשר מהוות למעלה ממחצית משוק האג"ח בישראל.

אם כך, מה הפתרון הרלוונטי למשקיע שמעוניין בסל אחד שנותן חשיפה לכל שוק האג"ח המקומי? יש מדד כזה של הבורסה לניירות ערך - אג"ח כללי שמו - אולם הוא כולל 668 סדרות שונות והוא אינו סחיר.

כלומר, ניתן לחשב אותו על בסיס יומי ואפילו תוך כדי המסחר הרציף בבורסה, אבל השינויים במחירו, קרי ביצועי המדד, אינם מיועדים לצורך השקעה, כי אם לצורכי מדידה וצרכים מקצועיים ואקדמיים.

כיצד ניתן לייצר בכל זאת מדד אג"ח כללי לשוק המקומי, אבל כזה שיהיה סחיר ומשקיעים בארץ יוכלו להשקיע בו באמת? הדרך לכך עוברת בהגדרת תנאי סף לקבוצה אשר יסננו מתוכה את הניירות ה"בעייתיים" וישאירו אותנו עם מדד "סחיר" וראוי להשקעה.

למשל, נציב רף כניסה של 100 מיליון שקל לצורך כניסה למדד ובנוסף, נקבע מספר בדיקות של סחירות סדרות האג"ח, באופן שיבטיח שרק סדרות שניתן לקנות ולמכור אותן במסחר השוטף ייוותרו במדד. בנוסף, נחסום גם סדרות שנמצאות בהסדר חוב או ברמת סיכון גבוהה מאוד (למשל, דירוגי C ו-D, שמעידים על חדלות פירעון).

באופן זה נקבל מדד אג"ח סחיר שניתן להשתמש בו כ"עוגן" עבור שוק האג"ח הישראלי. מדד שכזה עונה להגדרת העוגן במלואה - הוא אינו מוגבל לאפיק אג"ח מסוים (ממשלתי או קונצרני) או לסוג הצמדה אחד (צמוד או שקלי), ומאפשר חשיפה לקשת רחבה של ענפי פעילות ודירוגי אשראי (כולל גם חשיפה מוגבלת לאג"ח מתחת לדירוג השקעה).

452 אג"ח ישראליות בלחיצת כפתור

מה נכלל במדד אג"ח ישראל כזה? מתוך אותו היצע כללי של 668 סדרות אג"ח הנסחרות בבורסה, וכאמור, חלקן לא סחיר או מסוכן מדי להשקעה, המדד שיצרנו כולל לא פחות מ-452 סדרות אג"ח שונות (שהונפקו על ידי 169 מנפיקים שונים) - בהחלט פיזור מכובד.

מכיוון שהמדד חושף למעשה את המשקיע לכל סדרות האג"ח "הסחירות" בארץ, לא מפתיע שההתפלגות של המדד היא כ-50% לכל רכיב הצמדה מרכזי (צמוד או שקלי) והאפיק הממשלתי מהווה כמחצית מהמדד.

בבחינת סיכון אשראי, המדד הינו בבואה של שוק האג"ח הכללי בישראל, וניתן להיווכח ששליש ממנו מורכב מסדרות אג"ח איכותיות בדירוגים גבוהים של AA ומעלה, 13% מסדרות המשתייכות לפלח הדירוג A וכ-2% מוקצים לסדרות BBB ונתח דומה לסדרות מתחת לדירוג השקעה.

מעבר לחשיפה הרחבה שמדד מסוג זה מאפשר למשקיעים, אחד היתרונות החשובים בו הוא המתאם הגבוה מאוד למדד אג"ח כללי של הבורסה, כאמור אותו מדד ענק שאינו ניתן להשקעה.

ברמת נכסי המדד, אג"ח כללי מורכב גם הוא בחציו מסדרות צמודות למדד ובחציו האחר מסדרות שקליות. הדירוג הממוצע שלו זהה למדד של אינדקס אג"ח ישראל, +AA בשניהם. גם מאפייני המסחר בין המדדים דומים, מח"מ של 5.3 שנים, תשואה פנימית של יותר מ-2% ומרווח אשראי של כ-1% מעל אג"ח ממשלת ישראל.

לא פחות חשוב מהמתאם הגבוה שנוצר ברמת הנכסים בין המדדים, חרף חיסרון של למעלה מ-200 סדרות אג"ח במדד שלנו לעומת המדד הכללי של הבורסה, מבחן התוצאה הוא עדות מרכזית ליכולת להפוך מדד לא סחיר למדד השקעה.

כפי שניתן לראות בגרף, הביצועים של שני המדדים כמעט זהים לאורך זמן ממושך. ההבדל כאמור שבאחד מהם הביצועים הם תיאורטיים לחלוטין ולא באמת ניתן לקבל אותם כמשקיעים. לעומת זאת, במדד השני, המספרים משקפים תוצאות השקעה אמיתיות.

בסופו של דבר, באמצעות שימוש באבני-הדרך של בניית מדדים, ניתן לקחת קבוצה של נכסים, שלאו דווקא ניתן להשקיע בה, ולהפוך אותה למדד סחיר תוך יצירת מתאם קרוב ל-1 עם המדד הרחב יותר. כפי שהצגתי, בעוד שמדד הבורסה אינו סחיר ולא ניתן להשקיע בו, תנאי הסף שהגדרנו במדד של אינדקס לגבי סחירות ושווי מזערי של הסדרות, כן יצרו חלופה סחירה המאפשרת לקבל ביצועים דומים למדד הכללי של הבורסה, אשר מהווה בנצ'מרק למגוון רחב של תיקי אג"ח בישראל.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צורכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהמדדים המצוינים לעיל מוצעים כמוצר השקעה על ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול-דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.