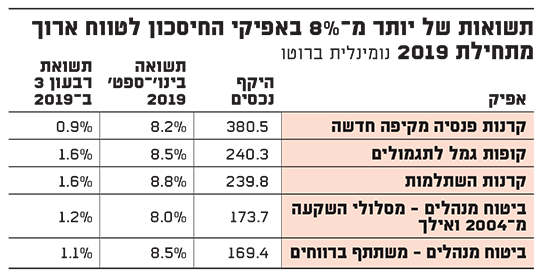

הודות למדדים בשוקי ההון, שרצים השנה קדימה ומהר, הרבעון השלישי של 2019 המשיך את הרצף החיובי במיוחד שרושמים אפיקי החיסכון לטווח ארוך מתחילת השנה, כתגובת נגד משמעותית ונמשכת לרבעון הרביעי אשתקד, שהיה שלילי במיוחד. מנתונים שפרסמה רשות שוק ההון רק בימים האחרונים, בשל עיכוב שנגרם בשל החגים וכן בגלל תקלה, עולה כי ברבעון השלישי רשמו קרנות הפנסיה המקיפות החדשות תשואות נומינליות ברוטו של 0.9%, בעוד ביטוחי המנהלים, שהם פוליסות החיסכון בביטוחי החיים של חברות הביטוח, הציגו בתקופה זו תשואות חיוביות של כ-1.2%, ואילו קופות הגמל לתגמולים וקרנות ההשתלמות רשמו תשואה גבוהה אף יותר, של 1.6% בממוצע.

לרשימת תשואות קרנות הפנסיה המקיפות - לחץ כאן

מגמה זו נמשכה גם לתוך אוקטובר, ובית ההשקעות מיטב דש העריך באחרונה כי "קופות הגמל הכלליות השיגו בחודש אוקטובר תשואה ממוצעת של כ-1.3% כתוצאה מעליות השערים בשוקי המניות בארץ ובחו"ל ומעליות השערים באג"ח הקונצרניות והממשלתיות בארץ". במיטב דש הוסיפו כי "הטווח הוא בין תשואה של 1.0% לבין תשואה של 1.6%".

בכל מקרה, מבחינת תשואות האמת לרבעון השלישי, מדובר בקצב תשואה גבוה וחיובי, שנתמך בעליות בשוקי ההון הסחירים, ומעיד על האטה מסוימת מרבעון לרבעון השנה. כך, ברבעון השני רשמו גופי החיסכון לטווח ארוך תשואות של 2.2% עד 2.8%, לאחר שברבעון הראשון הם רשמו תשואות טובות אף יותר, שנעו בטווחים של 4.3% עד 4.8%.

בשקלול שלושת הרבעונים הראשונים השנה עולה כי עד כה 2019 מאירה פניה לחוסכים באפיקי החיסכון לטווח ארוך. התשואות מתחילת השנה נעות בטווחים של 8% עד 8.8% בממוצע לכל אפיק חיסכון פנסיוני, וכמה מהגופים אף מציגים מסלולים שבהם התשואה מתחילת השנה היא דו-ספרתית - תשואה גבוהה לכל הדעות.

תשואות של יותר מ-8% באפיקי החיסכון לטווח ארוך

בשקלול התשואות החלשות במיוחד שנרשמו ברבעון הרביעי של 2018, עולה כי התשואות הממוצעות ל-12 החודשים האחרונים נעות בטווחים של 3.75% עד 4.35%. התשואות האלה, לשנה האחרונה שהסתיימה בספטמבר 2019, נמוכות מהתשואה השנתית הממוצעת שרשמו אותם אפיקים של חיסכון לטווח ארוך בשלוש השנים האחרונות, ושגבוהה מ-5% בשנה. עם זאת, התשואה השנתית הממוצעת בחמש השנים האחרונות קרובה יותר לזו שנרשמה ב-12 החודשים האחרונים.

לסוגיית התשואות באפיקי החיסכון לטווח ארוך חשיבות רבה לחלק גדול מהציבור. זאת, מכיוון שמדובר באפיקי חיסכון שבאמצעותם מנוהלים, נכון לסוף ספטמבר, נכסים בשווי של יותר מ-1.2 טריליון שקל, לא כולל קרנות פנסיה ותיקות וקופות גמל להשקעה, למשל.

כלל ביטוח מובילה בביטוחי המנהלים

נכון לסוף ספטמבר, נוהלו בשוק קרנות ההשתלמות נכסים בהיקף של כמעט 239 מיליארד שקל, כשקרוב לוודאי שכבר השנה הן יעברו לראשונה את היקף הנכסים המנוהלים בקופות הגמל לתגמולים. כמו כן, קרנות הפנסיה המקיפות החדשות - שהן אפיק החיסכון לטווח ארוך הצומח ביותר - ממשיכות לצמוח גם כן, כשבסוף ספטמבר מנוהלים בהן נכסים בהיקף של יותר מ-380 מיליארד שקל. קרנות אלה צומחות בקצב אדיר, לא רק בגלל התשואות החיוביות בשוקי ההון, אלא בעיקר הודות להפקדות, שכיום עומדות על יותר מ-42 מיליארד שקל בשנה, ושמהוות גידול של 11% משוק הפנסיה.

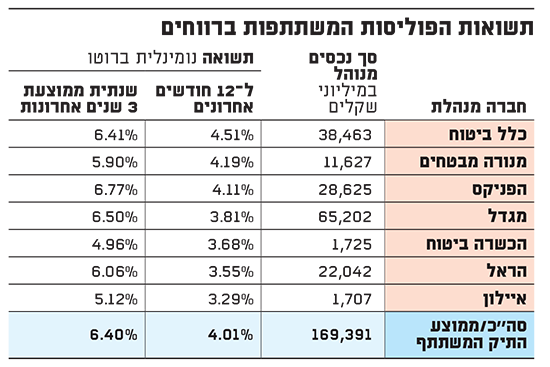

בכל אופן, מיהם הגופים הבולטים לחיוב בתשואות בשוקי הפנסיה החדשה המקיפה וביטוחי המנהלים? נתחיל מתחום החיסכון באמצעות פוליסות ביטוחי החיים הפנסיוניות של חברות הביטוח שמנוהלות בשוקי ההון (ולא כנגד אג"ח מבטיחות תשואה), ושנחלקות לשני תיקים מרכזיים: הפוליסות המשתתפות ברווחים (קרן י'), שהן פוליסות ביטוחי מנהלים שנמכרו בשנים 1992 עד 2003 ושמהוות עדיין את התיק הכללי-הומוגני הגדול ביותר של חברות הביטוח; ופוליסות מסלולי ההשקעה, שנמכרות מאז 2004.

תשואות הפוליסות המשתתפות ברווחים

בפוליסות המשתתפות ברווחים, שהן תיק הדגל של קבוצות הביטוח, החברה המובילה ב-12 החודשים האחרונים היא כלל ביטוח, שאת השקעותיה מנהל יוסי דורי. אגב, בבחינת התשואות לשלוש השנים האחרונות כלל ביטוח היא השלישית בשוק, אחרי הפניקס, שמובילה את השוק ושאת השקעותיה מנהל רועי יקיר, שהודיע באחרונה על עזיבת הקבוצה לטובת תפקיד בכיר בחברת שיכון ובינוי, ואחרי מגדל. התשואות הממוצעות בפוליסות שנמכרות מאז 2004 שונות מאוד, ולרעה, מאלה של הפוליסות המשתתפות ברווחים בעיקר משום שלא מדובר במקשה אחת כי אם בקיבוץ של מספר רב של מסלולי השקעה שונים מאוד באופיים.

וכך אנו מגיעים לגופים המצטיינים בשוק הפנסיה החדשה המקיפה, שנחלק לקרנות כלליות ולמסלולי השקעה תלויי גיל, שפתוחים למצטרפים חדשים, ושברובם בולטים שני גופים: אלטשולר שחם, שהשקעותיו מנוהלות על ידי גילעד אלטשולר ודני ירדני, ושגם מוביל את דירוגי הגמל וההשתלמות, בין השאר, הודות לגישת ההשקעות שלו שקשורה ישירות לשוקי ההון בדגש על מניות; כשאחריו הלמן אלדובי, שאת השקעותיו מנהל אמיר גיל.

אגב, לשני הגופים האלה יש מכנה משותף - שניהם נמנים עם קרנות הפנסיה שנבחרו על ידי משרד האוצר כברירת מחדל לכלל הציבור. לצד שני בתי ההשקעות, כאמור, יש עוד שני גופים שיש להם מסלולים הבולטים בצמרות דירוגי התשואות בשוק הפנסיה: מנורה מבטחים, שאת השקעותיו מנהל ניר מורוז, וכלל ביטוח.

האלטרנטיבה משפיעה בשוק שזז בחדות

נקודה מעניינת שמסבירה חלק מהפערים בתשואות, היא שהתשואות שונות מאוד גם בתלות בהיקף הנכסים הלא-סחירים בתיקים השונים של הגופים המנהלים את החיסכון לטווח ארוך. למה הכוונה? לכמה מהגופים המוסדיים יש רכיב השקעות אלטרנטיביות משמעותי, שהתשואות בו משוערכות רק פעם בשנה (ככלל, בדצמבר). זה אומר שבעוד שמי שיש לו מיעוט השקעות אלטרנטיביות וריבוי השקעות במניות סחירות, נהנה מאוד מנסיקה בשוקי המניות, כפי שקורה השנה, בעוד שמי שיש לו ריבוי יחסי של השקעות אלטרנטיביות, יסגור פער של תשואה חיובית רק פעם בשנה (במועד השיערוך).

כמו כן, מי שתלוי ישירות בשוקי ההון הסחירים, ייהנה מזה מיידית בתקופות של עליות ויספוג מכה בתקופת של ירידות, בעוד שאצל מי שיש לו יותר חשיפה לנכסים לא-סחירים אלטרנטיביים, יהיה עם תנודות מתונות יותר. דבר זה מסביר, למשל, חלק מהפער בין הראל, לדוגמה, ששמה דגש רק בנושא ההשקעות האלטרנטיביות, לבין אלטשולר שחם, שמשקיעה הרבה פחות בנכסים אלטרנטיביים ותלויה ישירות ומיידית במה שקורה בשוקי ההון.

לפיכך, בעוד שקרנות הפנסיה המקיפות החדשות של הראל משקיעות 24.5% מנכסיהן בנכסים לא-סחירים (ללא שקלול האג"ח המיועדות), הרי שאצל הקרנות של אלטשולר שחם הנכסים הלא-סחירים ללא שקלול האג"ח המיועדות היוו 6.55% מהתיק. בגמל זה ברור מאוד גם כן, כשבקופות הגמל של אלטשולר שחם יש רכיב לא-סחיר בשיעור 15.2% מהתיק, בעוד אצל הראל מדובר בשיעור של 30.5% מהתיק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.