"אמת היא תורת בר כוכבא גם בנפול ביתר" - כשהמשורר אורי צבי גרינברג כתב את המשפט הזה, הוא רצה להראות שהמהות ארוכת הטווח חשובה יותר מהכישלונות הרגעיים. יכול להיות שחלק מהמאבקים לעצמאות ישראל נחלו כישלון, אבל הרעיון של המאבק לעצמאות נכון והוא ימשיך להתקיים למרות הכישלונות.

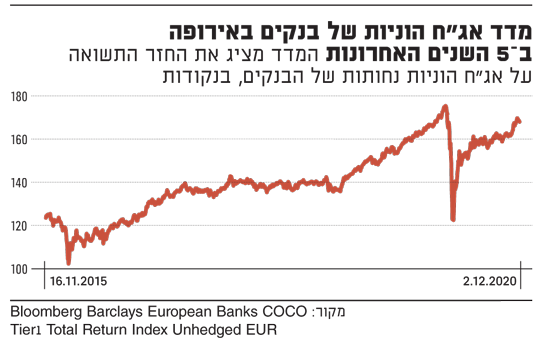

בשבוע שעבר בוצעה ההמרה הכפויה הראשונה של מוצרים הוניים של בנק למניות, בבנק פיראוס היווני. המהלך הוביל לפגיעה הן במחזיקי המוצר ההוני של הבנק והן בבעלי המניות שלו. מכאן עלו חששות שמא רגולטורים ובנקים נוספים צפויים ללכת בעקבות יוון ולהוביל לגל מחיקות במוצרים הוניים של הבנקים כחלק מההתמודדות עם נזקי הקורונה.

לטעמי, יפים דבריו של אורי צבי גרינברג גם ביחס לרוגלטורים במערכת הפיננסית, שבה מסתמן כי קיימת אותה אמונה יוקדת, והיא שצריך להציל בנקים בעלות מינימלית מצד הציבור; שאם בנקאים כשלו, הם יצטרכו לשלם את המחיר, ולא הציבור הרחב; שלא נחזור על מאורעות שנות ה-80 העליזות בישראל, שבהם הציבור הרחב הפסיד את כספו, או המשבר של 2008 הפיננסי בארה"ב - אירועים שבהם הציבור הרחב נפגע והבנקים ובעלי המניות של הבנקים לא נפגעו. בעוד המאבק לעצמאות ישראל נחל בסופו הצלחה, במערכת הפיננסית, בינתיים, מסתמן שיש רצון טוב - אבל ביצוע לוקה בחסר.

המטרה העיקרית של הבנקים מאז ומעולם (ועדיין) היא לתווך בין אנשים, ארגונים וחברות, המעוניינים לחסוך כסף, לבין אלה המעוניינים ללוות כספים. הבנקים מנהלים את יחס מתן האשראי, כך שעל כל שקל של הון עצמי הם מעניקים כ-10 שקלים של אשראי (עם שינויים בהתאם למדינות השונות, הרגולציה ועוד).

היחס שבין הכסף שיש לבנקים בפועל לבין הכסף שהם יכולים להלוות, קרוי בעגה המקצועית "יחס הלימות ההון" - והוא משקף את הכסף שבנק צריך לשמור כנגד הכסף של בעלי הפיקדונות. לדוגמה, בנק שנדרש ל-10% של יחס הלימות הון, יכול להחזיק 10 מיליון שקל בהון העצמי ולהלוות עד 100 מיליון שקל. אם ההלוואות יסבו הפסד של יותר מ-10 מיליון שקל, ההפסד עלול להתגלגל לכספי בעלי הפיקדונות.

כדי למנוע מצב שבו בעלי הפיקדונות חוששים שחסכונותיהם ייפגעו, ואז הם "ירוצו" לבנק כדי למשוך את כספם ויובילו הלכה למעשה לקריסה של המערכת הפיננסית, הוחלט על יצירת מוצרים פיננסיים שיהוו כרית בטחון מפני הפסדים עבור הבנק. למוצרים אלה שמות כמו TLAC או COCO או אג"ח היברידיות של הבנק, אבל המשמעות של כולם היא שמדובר במוצרים שבהינתן פגיעה ממשית בעסקי הבנק, שנמדדת ביחס שהוגדר מראש, המוצר יומר למניות בהפסד או ימחק לגמרי. המטרה הייתה לייצר לבנקים את מה שקיים כבר שנים בחברות הביטוח הגדולות בעולם, ומוכר בתור אג"ח קטסטרופה.

מה שהצליח בביטוח, לא עבד בבנקים

אג"ח קטסטרופה בחברות הביטוח היא איגרת חוב שמגינה על חברות הביטוח מפני אירוע שלא ניתן יהיה לשלם את עלות הביטוח עבורו. למשל, אם בריטניה תשקע כולה מתחת למים, אף חברת ביטוח בעולם לא תוכל לעמוד בעלויות הביטוח בגין הנזקים.

מה שעשו חברות הביטוח הוא להנפיק איגרות חוב מסוג קטסטרופה (בעגה המקצועית, Cat Bonds) שבהן התשואה למשקיעים גבוהה יותר, אבל אם מתרחש אסון שמייצר נזק מעל לעלות מסוימת, קרן החוב נמחקת. באופן זה חברת הביטוח מרוויחה פחות בשוטף, כי היא משלמת ריבית גבוהה יותר בגין האג"ח שהנפיקה, ומנגד היא מוגנת באופן יחסי מפני נזקים כבדים שעלולים לצוץ בתרחישי קיצון. בענף הביטוח זה עובד כבר שנים, ואף לקוח לא מושך את כספי הפנסיה מחברת הביטוח בגלל שהיא מחקה את האג"ח קטסטרופה שלה, בגלל שבמזרח אוסטרליה היו הצפות ענק, למשל.

במערכת הפיננסית מנסים כבר שנים לייצר מנגנון דומה, ומאז 2009 ביתר שאת. המטרה הייתה לאפשר לבנקים להנפיק אג"ח שבהן אם יחס ההון העצמי לנכסי הסיכון של הבנק יורד מתחת לרמה מסוימת, האג"ח נמחקת והבנק לא צריך להחזיר את החוב. היחס שבו המוצר נמחק, עלה בהדרגה מ-5% עד ל-11% בכמה מהמוצרים שהונפקו באחרונה, כאשר ככל שהיחס גבוה יותר, אמורה להיות כרית הגנה טובה יותר לבנק, שמגינה על בעלי הפיקדונות עוד לפני שיש צל של חשש ליציבות הבנק.

בפועל, המוצר הוצג באופן שלומיאלי, לא הופעל בזמנים שבהם היה צריך להיות מופעל, וכיום המוצרים האלה פועלים כחרב פיפיות. אם מתחילות, למשל, להתפשט שמועות שייתכן כי בנק מסוים מתעתד לפגוע באג"ח הוניות, הכותרות בעיתונות הכלכלית לא יהיו "בנק פלוני-אלמוני מוחק אג"ח הוניות כדי למנוע פגיעה אפשרית בבעלי הפיקדונות", אלא "בנק פלוני-אלמוני נמצא במצוקה וצפוי למחוק את החוב ההוני". כותרות מסוג זה יוצרות בדיוק את הפעולה ההפוכה מכוונת המשורר, ובמקום שהמוצר יהווה כרית ביטחון, הוא מהווה סמן ללקוחות הבנק למהר ולמשוך את כספם מהבנק.

בתחילת משבר הקורונה הערכתי שחלק מהמדינות יכפו על בנקים להפעיל את מנגנוני המחיקה של החוב, אבל תחת זאת, המדינות הזרימו הון עתק לבנקים - כך שבמקום שהבנקים יממנו את הסיכונים שצצו על חשבון בעלי המניות של הבנקים עצמם, ההפסדים של הבנקים מומנו על ידי כלל משלמי המסים. גם אם "אמת היא תורת בר-כוכבא", הבנקים המרכזיים לא מצליחים ליישם אותה, ולא צפוי שמוצרים הוניים של בנקים משמעותיים במדינות מערביות ימחקו את קרן החוב או ימירו את המוצרים למניות בהפסד בהמרה כפויה.

אג"ח היברידיות ומניות העדפה

מימי בר כוכבא ועד לעצמאות של מדינת ישראל עברו כמעט 1,900 שנים. יכול להיות שהרגולטורים יצליחו "לאלף" את המערכת הפיננסית בפחות מ-1,900 שנים, אבל זה ככל הנראה לא יקרה בשנים הקרובות.

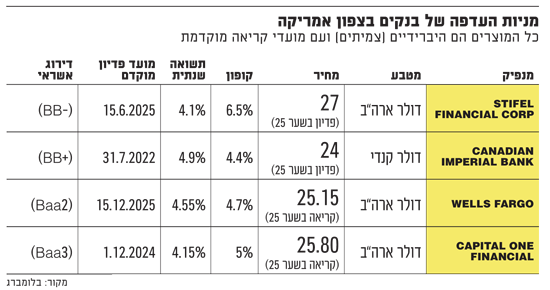

בינתיים, בעוד שאיגרות חוב בכירות של בנקים נסחרות בתשואות נמוכות, שמשקפות לרוב כ-1% תשואה לכל היותר מעל לתשואה של איגרת החוב הממשלתית באותה מדינה, אג"ח הוניות ומניות העדפה (preferred share, מניה שהמחזיק בה זכאי לקבל ריבית שוטפת, ללא זכויות הצבעה כמו מניה רגילה) של בנקים בארה"ב יכולים לייצר תשואות שנתיות של יותר מ-4% במונחים דולריים.

כדי להגיע לתובנות השקעה מטור זה, בהנחה שהסיכון לפגיעה במוצרים אלה נמוך מאוד, מוצגת בטור זה טבלה של מוצרים בנקאיים היברידיים שמעניקים תשואות סבירות, ובהינתן פעולות הממשלות השונות בזמן הקורונה - גם בעלי סיכון נמוך לפגיעה בהם.

הכותב הוא מנכ"ל OXTP INVESTMENTS ומשמש מנהל תחום החוב בחברת Oscar Gruss. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים לרבות אלה שהוזכרו בטור. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.