שנת 2020 מתקרבת לסיומה ובענף הרכב הישראלי קיימת תמימות דעים שזו הייתה שנה של משבר עמוק, שגרמה לירידה בהכנסות, הכתיבה חוקי משחק חדשים והעמידה את שוק הרכב החדש במבחן לחץ קיצוני. עם זאת קיימת בענף מחלוקת מהותית בשאלה "באיזה שלב של המשבר אנחנו נמצאים כרגע".

האופטימיסטים, ואולי גם אלה שזקוקים לחסדי המשקיעים, טוענים שאנחנו בשלב היציאה מהמשבר. לטענתם המשק הישראלי התרגל לפעילות מסחרית בצל המגפה, החיסונים בדרך, המצב הגיאופוליטי באזור נוטה לטובתנו, השקל חזק מתמיד והביקוש לרכב במחצית השנייה של השנה היה פעיל וערני. גם צבר ההזמנות של הרבעון הראשון של 2021 משדר סימנים חיוביים, פחות או יותר. לטענתם בשנה כמו 2020 ירידה של 15% "בלבד" במכירות היא סימן לחוסן מבני של השוק ולביקוש גנרי יציב.

לעומתם מציינים הפסימיסטים שנתוני המסירות הכוללים של 2020, שצפויים לנוע סביב 215 אלף מסירות או פחות, מהווים נסיגה של עשור שלם לאחור. אולי אף הרבה יותר מכך אם משקללים את הגידול בהיקף אוכלוסייה ובמספר מחזיקי רישיון הנהיגה, את הצמיחה בתוצר ואת העלייה ברמת החיים בעשור האחרון.

וישנם גם האולטרה-פסימיסטים, שעונים על השאלה הזו בשאלה "על איזה מהמשברים אנחנו מדברים?" האם על משבר הקורונה העולמי, שבו האור בקצה המנהרה מתחיל אולי להופיע, או על המשבר הכלכלי-פוליטי הייחודי של ישראל - שהחל עוד לפני משבר הקורונה, העמיק דרמטית במהלכו ועל פי המתרחש בשטח נראה שיימשך עמוק לתוך השנה הבאה, לכל הפחות. נזכיר, למי שממש מנסה לשכוח, שישראל צפויה לסיים את 2020 עם גירעון תקציבי, שנע סביב 150 מיליון שקל ויחס חוב-תוצר טיפוסי למדינות מתפתחות בעולם השלישי.

ירידה "סבירה"? בנטרול הרבעון הראשון המצב דומה לעולם

קשה כרגע להעריך באיזה שלב של המשבר(ים) אנחנו נמצאים, אולם הנתונים מעידים שהטיפוס החוצה מהבור של 2020 לא יהיה קל ומהיר. בחודש נובמבר נמסרו כ-14,940 כלי רכב חדשים, ירידה של כ-8% לעומת נובמבר אשתקד. בסיכום של 11 חודשים נמסרו השנה בישראל כ-210,000 כלי רכב פרטיים חדשים, ירידה של כ-15.4% לעומת התקופה המקבילה אשתקד.

עדיין אין לנו נתוני מכירות מחודש דצמבר אולם באופן מסורתי זהו חודש שבו רוב מאמצי השיווק מתמקדים במכירות מוקדמות לכלי רכב שיימסרו החל מינואר. המסירות בפועל בדצמבר לעולם אינן עולות על אלפים בודדים כך שנתוני ינואר נובמבר משקפים את התמונה הסופית

כאמור, יש הטוענים שענף הרכב הישראלי "יצא בזול" - במיוחד אם משווים את הירידה במכירות לצניחה של כמעט 26% במכירות רכב באיחוד האירופי בתקופה המקבילה. אבל הנתון הזה לא מדויק. ברבעון הראשון, שהוא החזק ביותר של שנת מכירות הרכב בישראל, הורגש משבר הקורונה רק בשוליים (מחצית מרץ). ברבעון הזה נמכרו בישראל כ-85 אלף כלי רכב, שהם כ-40% מכלל המסירות השנתיות עד כה. כאשר מנטרלים את הרבעון "הכמעט נורמלי" הזה ומשווים את מכירות הרכב בחודשים אפריל-נובמבר 2020 לאפריל-נובמבר 2019, מקבלים ירידה חדה של כ-22%, שתואמת את הממוצע העולמי במדינות המפותחות. הנתון הזה גם הגיוני לנוכח גריעה של כמעט 45 ימי מכירות נטו בהשוואה לשנה רגילה.

בשנת 2020 גם חל נרשם שינוי יסודי במתווה העונתי המוכר של הענף כאשר לא מעט מכירות "זזו" מתקופת חול המועד פסח האבודה לתקופת הקיץ (יוני עד אוגוסט). זו בדרך כלל נחשבת לתקופה שקטה יחסית, שבה עם ישראל נודד בהמוניו לחו"ל, אבל השנה נרשם בה זינוק במכירות.

הריכוזיות בשוק: ארבעה מותגים עדיין אחראים לכמחצית מהמכירות

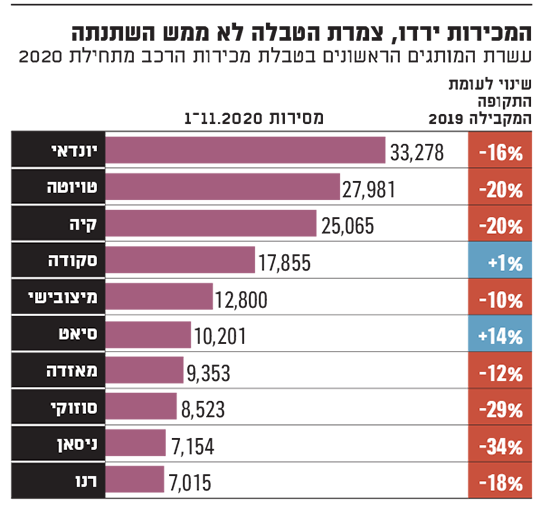

מה שלא השתנה בצורה משמעותית הוא הפילוח בין המותגים והריכוזיות של השוק. טבלת המכירות נצבעה באדום מלמעלה עד למטה ורק שישה מ-25 מותגי הרכב הראשונים רשמו עליה במכירות לעומת התקופה המקבילה, כל השאר ירדו בממוצע בכ-11%. ועדיין ארבעת המותגים הראשונים בטבלת המכירות של השנה שעברה תפסו גם השנה כמעט 50% מהמכירות - יונדאי עם נתח של 16%, טויוטה עם 13%, קיה עם 12% וסקודה עם נתח של 8%.

גם השנה קונצרן יונדאי מוטורס, עם המותגים האחים/מתחרים יונדאי וקיה, המשיך להיות הדומיננטי במכירות רכב בישראל - עם נתח מצרפי של 28% מכלל מכירות הרכב החדש. זאת למרות ירידה של 16% במסירות יונדאי ו-20% במכירות קיה בהשוואה לתקופה המקבילה אשתקד. פירוט המכירות העדכני לפי דגמים טרם פורסם אבל בשלושת הרבעונים הראשונים תשעה מתוך עשרת הדגמים הנמכרים ביותר בישראל היו של ארבעת המותגים הללו.

הנתונים הללו ראויים במיוחד לציון מכיוון שלכל ארבעת המותגים המובילים הללו יש מכירות לא מבוטלות לשוק ציי הרכב והליסינג, שבמהלך 2020 התכווץ דרמטית. מכיוון שליבואני המותגים הללו אין חברת ליסינג עצמאית בבעלות היבואן, הם חשופים במיוחד להזמנות של חברות הליסינג העצמאיות. מקורות המימון של רובן לרכישת רכב התייבשו השנה, הן עבור ליסינג תפעולי והן עבור מכירתו ב"אפס קילומטר".

אז איך הצליחו ארבע המובילות לשמור על כוחן היחסי? דרך אחת הייתה לנתב לצרכן הפרטי את הנחות הליסינג המסורתיות, שבדרך כלל נעות סביב 10%-15% ואף יותר ממחיר המחירון, בהתאם לדגם. היבואנים לא יודו בכך, אבל די לעיין במחירים שבהם מוצעים דגמי רכב חדשים בשוק ה"אפס קילומטרים" כדי להבין כמה "בשר" מגולם במחירי המחירון הרשמיים של כמה מהדגמים הפופולריים בשוק. השנה המרווחים אף גדלו בשל חוזקו של השקל ביחס למטבעות היבוא לאורך כל השנה (ראו בהמשך) והם תורגמו להנחות ישירות ללקוחות. אפשר להניח שאם השקל היה פחות חזק, המכירות בשוק הרכב ב-2020 היו נמוכות משמעותית.

עוד טקטיקת הישרדות "מוכחשת", שאותה יכולים להרשות לעצמם רק יבואנים "גדולים", הייתה הגדלת קווי האשראי וההלוואות לחברות הליסינג כמו גם פריסת תשלומים ודחיית מועדי פירעון האשראי. זו טקטיקה יקרה מאד, שמשמעותה "להעביר כסף מכיס לכיס" מבלי לראות מהמכירות רווח, או אפילו הכנסות, בטווח הקצר. אולם היא מבטיחה ליבואן שני דברים. האחד הוא "שחרור חמצן" לענף הליסינג, שמונע קריסה של חולייה חלשה כזו או אחרת ויצירת תגובת שרשרת שיכולה להביא למחיקת חובות במיליארדים. השני הוא שמירה על נתחי שוק יציבים, למראית עין, ועמידה במכסות הרכישה של היצרנים, שמהן נגזרים תנאי הסחר הנוחים ליבואן (מחירים, הקצאות מלאי וכדומה).

שוק היוקרה: ירידה במכירות, אך הכפלה של החלק היחסי

עוד מאפיין ייחודי של 2020 היה התחזקות משמעותית בנתח היחסי של מותגי הפרימיום והיוקרה, שמוכרים דגמים בטווח המחיר של 70 אלף דולר עד 200 אלף דולר ומעלה לרכב אחרי מסים. אמנם רוב המותגים המובילים בפלח הזה רשמו השנה ירידה יחסית ל-2019, כולל אאודי (17%), מרצדס (5%) וב.מ.וו (27%) - ועדיין הפלח כולו הכפיל כמעט את חלקו לכ-9% מכלל המכירות, וזה רק במכירות מדווחות. אם לוקחים בחשבון שהשנה זרמו לישראל עוד כמה אלפי מכוניות פרימיום בערוצי היבוא המקביל, האישי והזעיר, קרוב לוודאי שהנתח הריאלי של שוק רכבי היוקרה נע השנה סביב 12%.

הנתונים הללו הם בבואה של הפער הסוציו-אקונומי בישראל, שהתרחב מאד בתקופת המשבר. בעוד שלא מעט שכבות אוכלוסייה נקלעו למצוקה קיומית, מי שנכנס למשבר עם הון משמעותי וזמין להשקעה ותיאבון בריא לסיכון, בדרך כלל אוכלוסיית המאיון העליון, גילה שמשבר הקורונה העניק הזדמנות של פעם בעשור, אולי פעם במאה, לעשות "סיבוב" יוצא דופן בשוק ההון וההשקעות. כמקובל הרווחים המהירים מתנקזים לצריכת מוצרי יוקרה וראווה דוגמת רכבי פאר. בקיצור, הפגיעה הכלכלית הייתה (ועודה) קשה, אבל סלקטיבית. התופעה הזו, אגב, אינה ייחודית לישראל, ועל כך יכול להעיד הזינוק המהיר ברווחים של יצרני רכבי היוקרה המובילים בעולם ברבעון השלישי.

מותגי הקו השני: הצרכנים הולכים על בטוח, מי שהתמקד הרוויח

כאשר משלבים את שתי המגמות הללו, ריכוזיות השוק בפלחים "העממיים" והעלייה היחסית במשקלו של פלח היוקרה, מקבלים מרחב תחרותי הולך ומתכווץ עבור שלל מותגי "הקו השני". מי שאינם פעילים בשוק הפרימיום או אין להם כלי רכב היברידיים או משאבים עודפים לסבסוד חברות הליסינג, נאלצים להיאבק כיום בנטייה של הצרכנים "להיכנס למרחב מוגן" כלומר לבצע "רכישות בטוחות".

במאמר מוסגר נציין, שחלק מהמפה התחרותית ב-2020 נבע גם מהשפעה משתנה של משבר הקורונה על כושר וסדירות הייצור של יצרני הרכב. תעשיות הרכב של קוריאה ויפן, למשל, הותירו את המשבר מאחוריהן בשלב מוקדם יחסית ושמרו על יכולתן לספק מלאי סדיר רוב השנה. מנגד יצרנים אירופיים ואמריקאיים סבלו משיבושי ייצור מתמשכים ומהקטנה יזומה של היקף הייצור בהתאם לירידה בביקוש.

בתוך כל השחור אפשר היה לראות השנה גם נקודות אור של מותגים שנהנו משיווק ממוקד ומערך דגמים הולם לצד שיפור בזמינות המלאי. סיאט, למשל, סיימה את 11 החודשים הראשונים של 2020 עם עלייה של 14% במסירות תודות להיצע ותדמית שהתמקדו בנישה של "רכב למשפחות צעירות מהמעמד הבינוני המבוסס". מנגד המותג הסיני MG רשם זינוק של 29% בשנה קשה תודות להתמקדות בפלח "חשמליות במחיר נגיש".

מבט ל-2021: הנחות, עודפים מאירופה ושאלות מאקרו

אז איך תיראה 2021? מצד אחד יש ברקע יש כמה וכמה גורמים חיוביים/מייצבים, כמו שער השקל החזק שמספק ליבואנים בסיס להנחות, שמתדלקות את המכירות. עוצמת ההשפעה שונה בהתאם למטבע. היבואנים "הדולריים" נהנים מיתרון תחרותי משמעותי לאחר היחלשות של יותר מ-6% בשער הדולר ביחס לשקל ב-12 החודשים האחרונים. האירו לעומת זאת התחזק בכ-3.3% באותה תקופה אם כי בהתחשב בתנודות השוק זו עדיין יציבות.

על השוק תשפיע גם זמינות המלאי של היצרנים עבור ישראל, שדווקא עשויה להשתפר בחודשים הקרובים. אירופה נמצאת כיום בעיצומו של "טירוף חשמליות", או לכל הפחות של רכבי פלאג-אין, מה שמפנה לשוק הישראלי מלאים זמינים של מכוניות בנזין מקובלות. זאת כמובן בהנחה שאירופה לא תיכנס לסגר הרמטי חדש.

בנוסף, כפי שכתבנו כאן בטור קודם, ב-2021 מחכים לחידוש כמעט 100 אלף חוזים לרכבי ליסינג, שחלקם כבר נכנסים לשנה הרביעית שלהם. מכיוון שרוב בעלי הרכב הצמוד בישראל נמנים על שכבות האוכלוסייה הגבוהות, שהשפעת משבר הקורונה על כושר ההשתכרות שלהן הייתה מינורית, אפשר להניח שכלי הרכב הללו יסופקו בסופו של דבר, אם כי לא בהכרח על ידי שחקנים הליסינג הרגילים.

מנגד, כפי שאמרנו בפתיחה, נתוני המאקרו מראים שהמשק הישראלי נכנס לתוך טריטוריה שלילית בלתי מוכרת בהיסטוריה שלו. כרגע זו אומנם "בעיה גלובלית" מה, שמסייע לישראל לשמור בינתיים על דירוג האשראי שלה. אבל אם המדינה תיכנס לשנה שלישית בלי תקציב ועם עוד מערכת בחירות מערערת-יציבות, הדירוג הזה נמצא בסכנה ועמו גם יציבות המשק. אם מישהו סבור, ששוק הרכב ימשיך להיות אדיש לנתוני מאקרו בעוצמה כזו, הוא שוגה באשליות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.