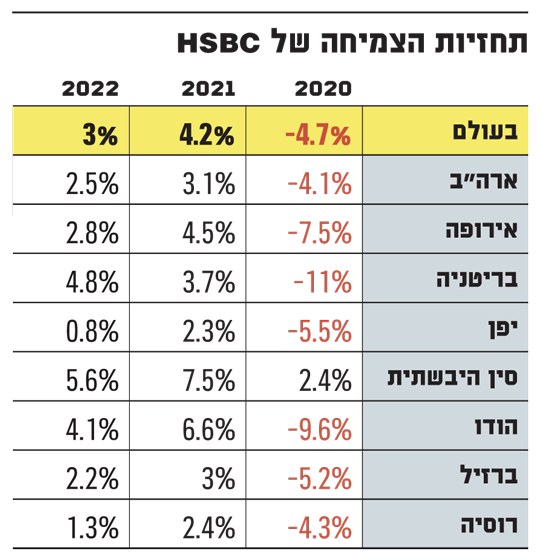

התאוששות בחלק משוקי ההון, שהתחילה כבר השנה, צפויה להימשך לתוך 2021, אף כי יש עדיין לא מעט חוסר ודאות לגבי קצב ההתחסנות מפני קורונה של האוכלוסייה במדינות שונות - זוהי התפיסה שמציגה קבוצת הבנקאות הבינלאומית HSBC, שבמסגרת התחזיות שלה לשנה הבאה משדרת אופטימיות ביחס לכלכלה העולמית והמשך הראלי בשוקי המניות, בעיקר בסין ובארה"ב.

לצד זאת, בחברה מביעים פסימיות ביחס לבריטניה, לא רק בגלל הברקזיט, ומנגד לגבי כלכלת ישראל הכיוון הוא חיובי, כשלהערכתם, נגיד בנק ישראל, אמיר ירון, לא יעלה את הריבית בשנתיים הקרובות. כך עולה מהתחזיות לשווקים השונים ב-2021 שחיבר וילם סלס, אסטרטג ההשקעות הראשי בחטיבת הבנקאות הפרטית של HSBC, לבקשת גלובס.

"מגדילים חשיפה לענפים המחזוריים"

בהיבט המאקרו, "השווקים עברו לגישה הרבה יותר אופטימית לגבי הכלכלה העולמית מאז ההכרזה על פיתוח חיסונים אפקטיביים למגפת הקורונה", אומר סלס. "ראינו כניסה לענפים המחזוריים, למניות הערך, וכן עלייה בתשואות על איגרות החוב של ממשל ארה"ב. אז נכון , אנחנו מסכימים שצמיחת הכלכלה העולמית ורווחיות העסקים ב-2021 יהיו גדולים משמעותית מאשר בשנת 2020, אבל חייבים לשים לב לאי-ודאות שעדיין שוררת בשורה של נושאים כמו קצב חיסון האוכלוסייה או המהירות שבה אנשים ישובו לנסוע.

"לכן, אף שאנחנו מגדילים חשיפה למניות בענפים מחזוריים (טכנולוגיה, קמעונות, מוצרי תעשייה), אנחנו לא נוטשים את מניות האיכות ונשארים סלקטיביים בבחירת מניות הערך. אנחנו חושבים שכדאי להישאר עם מניות של חברות בעלות מאזן חזק ופרופיל עסקי שמותאם ל'נורמלי החדש' - כלומר, טכנולוגיה מתקדמת והתמקדות בנושאים ברי קיימא.

עוד לדבריו, "מאחר ששער הריבית בארה"ב אינו צפוי לעלות בשנתיים הקרובות, אנחנו לא רואים את תשואות האג"ח האמריקאיות ממשיכות לטפס, ואינפלציית הליבה תישאר, לדעתנו, מתחת ליעד. משום כך אין למשקיעים סיבה לצאת ממניות ההייטק מחשש לעליית תשואות באג"ח".

מהם התרחישים לגבי מגפת הקורונה?

סלס: "יש לנו תרחיש אופטימי שמניח התחסנות מהירה של האוכלוסייה החל בקשישים ודרך האנשים בגילאי עבודה, ושיקום מהיר של אמון הצרכנים. במצב כזה נראה התאוששות מהירה בהוצאה לצריכה פרטית בתחומים כמו נסיעות, בידור ואירוח.

"בתרחיש הבסיס אנחנו צופים קצב נמוך יותר של התחסנות, ובו יימשכו סגרים חלקיים במדינות ואזורים שונים במחצית הראשונה של 2021. למרות ההתאוששות, הפעילות בענפים כמו נסיעות או פנאי לא תחזור לרמתה מלפני הקורונה, גם בגלל חששות של הצרכנים ושינויים בהרגלי הצריכה שגרמה המגפה.

"התרחיש הפסימי שלנו צופה עיכובים ותקלות בתהליך ההתחסנות ובפתיחה מחדש, שעלול להוביל לחידוש סגרים".

"הכיוון של הדולר יהיה פחות ברור"

לדברי סלס, "הדולר עבר תיקון חריף ב-2020. בתחילת השנה זה נבע מהצניחה בתשואות, ובאחרונה החולשה בדולר מוסברת על ידי חידוש התאווה לסיכון (Risk-on) בשווקים. אנחנו סבורים שהכיוון של הדולר ב-2021 יהיה פחות ברור.

"ההתחזקות החדה בשער האירו היא דפלציונית. אירו חזק יכול להוות מכשול להתאוששות של הכלכלה המאותגרת כבר של גוש האירו. ייתכן כי הבנק המרכזי האירופי (ECB) יחליט לפעול כדי למתן אותה באמצעות הארכה או הרחבה של מדיניות ההרחבה הכמותית.

"באשר לליש"ט אנחנו צופים התחזקות מסוימת אם תושג הסכמה לגבי הברקזיט, אבל להערכתנו, המחזוריות והפגיעה הקשה שספגה הכלכלה הבריטית במהלך המגפה, יובילו להיחלשות הליש"ט בהמשך השנה. לגבי הברקזיט צריך להביא בחשבון שגם אם תושג עסקה, נראה חיכוכים באזורי גבולות של בריטניה שעשויים להכביד על הפעילות הכלכלית.

"לגבי מטבעות אחרים אנחנו צופים התחזקות מסוימת של הדולר האוסטרלי והדולר הניו-זילנדי, ושהרמינבי (היואן הסיני) ישמור על רמתו הגבוהה בגלל ההתאוששות בסין".

"תחזית חיובית יותר לארה"ב מאשר לאירופה"

"אנחנו בתשואת יתר על השוק העולמי, בדגש על שוקי המניות בארה"ב ובסין על פני אירופה", אומר סלס. "ההעדפה הזו נובעת בחלקה מתחזית חיובית יותר (לארה"ב ולסין) מאשר לאירופה, ובחלקה מההעדפה שיש לנו לסקטור הטכנולוגיה, שיש לו משקל גדול יותר בארה"ב ובחלק מהמדדים בסין (לעומת אירופה).

"לדעתנו, ההתאוששות הכלכלית והראלי בשוקי המניות לא יובילו בהכרח לעלייה בתשואות של אג"ח ממשלת ארה"ב, ואנחנו צופים שהתשואה ל-10 שנים תמשיך להיסחר מתחת לקו ה-1%. היציבות שמקנה מדיניות הפד מאפשרת לבצע Carry trades וחשיפת יתר לאג"ח בדירוג השקעה, לצד אג"ח בדירוגי BB מינוס ואג"ח במטבע מקומי של שווקים מתעוררים. אנחנו יותר מסויגים לגבי השקעה באג"ח בדירוגים נמוכים יותר (B ו -CCC) בגלל ששיעור הדיפולטים עדיין בעלייה.

"בשוק הנדל"ן חייבים להיות סלקטיביים"

"התחזית שלנו לשוק הנדל"ן מעורבת, אבל משקיעים רבים ממשיכים לשמור על רמות החשיפה הנוכחיות בחיפוש אחר הכנסות בסביבת ריבית נמוכה", ציין סלס. "אין ספק שיש ערך בנדל"ן, אבל חייבים להיות סלקטיביים. הביקוש למשרדים צפוי לרדת, יותר ויותר אנשים יישארו לעבוד בבית מספר ימים בשבוע, גם לאחר שאיום המחלה יחלוף. הגידול שנובע מכך בשטחים המיועדים לעבודה ולשימוש משרדי באזורי המגורים, מהווה פיצוי חלקי בלבד על ירידת הביקושים באזורי המשרדים.

"עם זאת, אנחנו מאמינים שמעסיקים ימשיכו לחפש שטחי משרדים בפריים לוקיישן, כך שהפגיעה צפויה בעיקר באזורים הפחות יוקרתיים. הקניונים, מרכזי הקניות וחנויות הרחוב ימשיכו להיות מאותגרים, אבל מצד שני צפוי ביקוש חזק לשטחי אחסון , מרלו"גים ומרכזי דאטה.

"נמשיך להחזיק בזהב כהשקעה המגוונת את התיק, בעיקר עבור משקיעים שמחפשים אלטרנטיבות לאג"ח ממשלתיות בתשואה נמוכה, אבל איננו צופים ראלי במתכת הזהובה. תחזית המחיר שלנו לאונקיית זהב עומדת על 1,965 דולר.

"ההתאוששות במחירי הנפט והאנרגיה תימשך, לאור החזרה לפעילות כלכלית בעיקר בתחום הנסיעות, אבל צריך לזכור שגם ההיצע עשוי לגדול מחדש. מלאי הנפט בארה"ב גבוהים עדיין מהממוצע, וזה יגביל את האפסייד במחירי הנוזל השחור, שיתייצבו, להערכתנו, ברמה של 50 דולר לחבית נפט מסוג ברנט".

"ישראל חלק מתופעת הריביות הנמוכות"

לדברי סלס, "הכלכלה והשווקים בישראל אמורים להרוויח מהמשקל הגבוה של ענפים ופעילויות כמו טכנולוגיה, פינטק, בריאות והשקעות בתחום הקיימות. ישראל היא חלק מתופעת הריביות הנמוכות, ואינו סבורים שבנק ישראל ישנה את מדיניותו ב-2021 או אפילו ב-2022".

הוא הוסיף כי "השווקים בעולם ממוקדים ביחסי ארה"ב-סין, אבל צפויים שינויים בזירות נוספות: המזרח התיכון, אירופה ודרום אמריקה. שני השינויים הראשונים שצפויים במדיניות ארה"ב, הם כניסתה מחדש לאמנת האקלים של פריז וחברות בארגון הבריאות העולמי.

"בסין הדגש יהיה על יישום התוכנית החמש-שנתית, שממוקדת הן בשוק המקומי (עידוד צריכה, השקעות מו"פ וייצור תעשייתי מתקדם) והן בזירה הבינלאומית (המשך הליברליזציה של שוקי ההון והסחר הבינלאומי). אנחנו ממליצים להתמקד במניות של החברות הסיניות, שצפויות להרוויח משינויים אלה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.