שבוע בלבד עבר מאז סטארט-אפ משלוחי המכולת אבו (AVO) צימצם את פעילותו ופיטר את מרבית עובדיו, וכבר הגיעה נפילה של סטארט־אפ נוסף. השבוע זה היה תורה של חברת הבינה המלאכותית ביונד מיינדס (BeyondMinds) - תוכניות המכירה שלה נפלו, החברה נסגרה ו־60 מעובדיה הלכו הביתה.

בענף ההייטק רבים משוכנעים שזאת תחילת מגמה מדאיגה. אחרי שנים בהן נראה כי כולם מסביב מצליחים ומשגשגים, בחודשים הבאים אנחנו צפויים לראות עוד ועוד חברות פתאום כושלות.

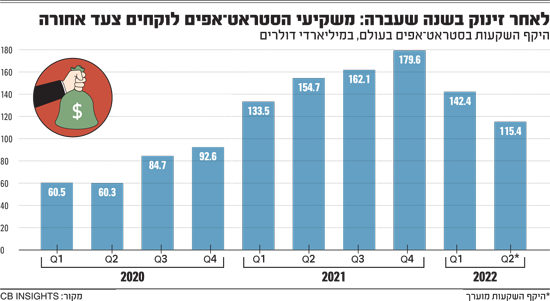

בשנתיים האחרונות הוזרמו סכומי שיא חסרי תקדים להשקעה בסטארט-אפים בעולם ובישראל, וכעת, נראה שהמוזיקה מתחילה להיעצר. בהשפעת הריבית העולה, האינפלציה הגואה והקריסה במניות הטכנולוגיה בוול סטריט, הואט משמעותית המימון לסטארט־אפים. העצירה עוד לא באה לידי ביטוי בצורה מלאה בנתונים, שמדווחים ומתעדכנים תמיד באיחור, אך משקיעים מספרים על שיתוק כמעט מוחלט בהשקעות בסטארט-אפים בשלבי צמיחה מתקדמים. כולם מסביב מחכים ומנסים להבין לאן מתקדמים מכאן.

דווקא עכשיו כשהטירוף דועך, קל יותר להביט על הפרקטיקות הבעייתיות שהתפתחו בשוק הסטארט-אפים בימי הכסף הזול והזמין של השנתיים האחרונות: ממותו של תהליך בדיקת הנאותות במסגרת השקעות (Due Diligence) ועד בזבזנות מוגברת שאימצו סטארט-אפים, אפילו כאלה שנמצאים עדיין בתחילת הדרך. פרקטיקות אלו, "חטאים" של ימי השפע אם תרצו, עשויים לחזור ולרדוף את הענף ככל שהמשבר הנוכחי יחריף.

1. לא בודקים ומשקיעים על עיוור

"כשגייסנו מימון בשנה שעברה, כל תהליך בדיקת הנאותות שלנו נמשך שתי פגישות בלבד עד שקיבלנו מזכר הבנות (Term-Sheet). פעם תהליך בדיקה כזה היה לוקח 6-8 שבועות ואשתקד זה התכווץ לחמישה ימים", מספר מנכ"ל של סטארט-אפ שגייס עשרות מיליוני דולרים. "המשקיעים שלנו הסתכלו על המצגת - שהיו בה נתונים על הכנסות, צמיחה ורשימת לקוחות - ובזה הכל הסתכם. אף אחד לא ביקש מאיתנו אקסל עם נתונים נוספים, אף אחד לא ראיין את ההנהלה שלנו ואף אחד לא ניסה לשוחח עם הלקוחות".

האחריות לכיווץ תהליך בדיקת הנאותות הקלאסי של ההשקעה מיוחסת בעיקר לקרנות ענק זרות, שבהשפעת הריבית האפסית והזרמות הכסף של הפדרל ריזרב לכלכלה האמריקאית קיבלו מיליארדי דולרים לניהול. קרנות גובות דמי ניהול כאחוז מהסכום שהן מנהלות, ולכן יש להן אינטרס ברור לקחת על עצמן ניהול של יותר כסף, גם אם הן לא יכולות לעשות זאת בצורה טובה מספיק.

חלק מקרנות אלו, כמו טייגר גלובל ו-Coatue, הן במקור קרנות גידור שהתמחו בהשקעה במניות בשוק הציבורי, אך משם התרחבו להשקעה גם בסטארט-אפים פרטיים, במטרה לתפוס הצלחות בשלב מוקדם יותר.

שחקנים אחרים שהובילו את המגמה היו קרנות הון סיכון מסורתיות יותר, כמו אינסייט פרטנרס, שפשוט גדלו במהירות בכמות הכסף שנמצא תחת ניהולן. הוויתור על בדיקת הנאותות סחף גם פירמות ישראליות, שהפנימו כי עליהן להכריע אפילו בתוך יום אחד האם הן נכנסות להשקעה, כדי לא לפספס אותה לגמרי.

המספרים מתארים את הסיפור הכי טוב: ב-2020 ניהלה טייגר גלובל קרן של 3.75 מיליארד דולר להשקעה בסטארט-אפים. ב-2022 הקרן שניהלה כבר גדלה פי שלושה והגיעה ל-12.7 מיליארד דולר. כדי לפזר מספיק צ’קים, לסיים את הקרן תוך שנה ולגייס חדשה במקומה, ביצעה טייגר 335 השקעות בשנה שעברה, ממוצע כמעט בלתי נתפס של 1.3 עסקאות פר יום עבודה.

ד"ר ענת אלון-בק מהמחלקה למשפטים באוניברסיטת קייס ווסטרן, חקרה את השחקניות החדשות שנכנסו להשקעות, ובהן את קרנות הגידור. "הן פחות מתוחכמות מקרנות ההון סיכון המסורתיות. קרנות גידור כבר ניסו בעבר, שלא בהצלחה, להיכנס להשקעות בסטארט-אפים בבועת הדוט.קום, ועכשיו הן חזרו לסיבוב נוסף.

"הקרנות האלו לא מסתכלות לעומק על המספרים ובלי בדיקת נאותות מפספסות דברים מהותיים. הן אינן מבקשות מקום בדירקטוריון ונותנות גישה ידידותית ליזמים, שזה אומר לתת ליזמים לפעול ללא פיקוח בכלל. הבעיה הגדולה היא שההתנהלות הזאת שינתה לגמרי את הדינמיקה בשוק ולשחקנים האחרים לא הייתה ברירה אלא לאמץ גישה דומה".

הנזק של גישה זו ברור - מכיוון שבדיקת נאותות כל כך קצרה לא מספיקה בשביל לקבל החלטות מושכלות, הרבה כסף הולך לחברות שהטכנולוגיה שלהן לא טובה מספיק או שיש להן בעיות מהותיות שלא מתגלות. במקום שחברות גרועות ייסגרו אחרי שגייסו סכומי כסף נמוכים, הן ממשיכות לרוץ ולשרוף עשרות מיליונים.

עמית קרפ, שותף בקרן בסמר, מצביע על עוד בעייתיות הנובעת מבדיקות הנאותות הקצרות, בעייתיות שעלולה להתגלות דווקא עכשיו כשהענף נכנס למשבר. "חלק מהתפקיד של בדיקת נאותות הוא ליצור היכרות בין הצוות של החברה לבין המשקיעים ולראות האם הם מסתדרים", קרפ אומר. "אבל כשהתהליך נמשך רק יומיים זה בערך כמו להגיע לחופה בלי לצאת לדייטים. עכשיו כשהגיע משבר וכולם צריכים לשלב כוחות כדי לשרוד אותו, היזמים מגלים פתאום שהם לא מכירים את המשקיעים שלהם בכלל ולא יודעים לעבוד איתם".

2. מי בכלל צריך מודל עסקי

כאשר גיל דיבנר, מייסד הקרן הישראלית-אירופית אנגולר ונצ’רס, מנסה להגדיר את השנים האחרונות בשוק ההשקעות בסטארט-אפים, הוא משתמש בביטוי "דלוזיה קולקטיבית", שטבע הגורו העסקי פרופ’ סקוט גאלווי. "בשנים האחרונות כולם זרקו כסף גדול על בעיות והזדמנויות, אפילו שהיה ברור שזריקת כסף לא תצליח לפתור את הבעיות האלו", אומר דיבנר.

"עכשיו פתאום כולם מתעוררים מהדלוזיה הקולקטיבית הזו ומבינים שמעבר להזדמנות, חשוב שלחברה יהיו גם הכנסות, שיהיה לה Unit economics (כלכלת היחידה: הרווחיות של מכירה יחידה אחת מהמוצר - א"ד) ושהיא תוכל להצדיק את השווי שקיבלה".

קחו לדוגמה את סטארט-אפ משלוחי המכולת אבו. בשיחה עם משקיעים של החברה היום שומעים שהמודל שלה פשוט אינו יעיל לוגיסטית - היא מפסידה יותר ממה שהיא מרוויחה על כל לקוח חדש.

יזמי חברת המשלוחים AVO / צילום: סטפן קלפקו

אז למה בכל זאת הסכימו משקיעים לחלק לה מעל 100 מיליון דולר? כי אבו רצתה להתמודד עם בעיה רלוונטית, כי היא פנתה לשוק חם עם פוטנציאל גדול וכי היא צמחה מהר מאד בשורת ההכנסות. חלק מהנכונות להשקיע בחברות בלי מודל עסקי ברור נגזרת מבדיקת הנאותות החפיפניקית, אבל לא רק.

"גם כשהמשקיעים ידעו היטב שלחברה אין Unit economics והבינו שאפילו היזמים בעצמם לא יודעים להסביר כיצד יהפכו ליעילים, עדיין הרבה פעמים הם בחרו לשים כסף", אומרת תמי ברונר, שותפה בקרן ורטקס. "התפיסה הייתה שהכי חשוב זה מי צומח מהר, מי מגיע ללקוחות הנכונים ומי מפתח פונקציות לפני המתחרים. הנושא של יעילות נתפס כמשהו שיסתדר בהמשך או כמשהו שהמשקיע הבא, זה שיקנה מניות של החברה בשווי גבוה יותר בסיבוב הבא, יצטרך להתמודד איתו".

3. לנצל את השוק עד הסוף

שווי של חברה בעבר אמור היה לבטא איזשהו קשר לתוצאות העסקיות שלה, לרווח או לכל הפחות להכנסות שלה. כל זה נמחק לגמרי בשנה שעברה, כשגם חברות עם הכנסות מינימליות של מיליוני דולרים בודדים יכלו להפוך לחדי קרן ששווים מעל מיליארד דולר.

במקום לייצג את המצב העכשווי של החברה, השווי הפך להצהרת כוונות, הכרזה כי אני חזק יותר מהמתחרים ומכוון גבוה. השווי שניתן בסיבוב הגיוס האחרון הפך לעמדת פתיחה במשא ומתן על הגיוס הבא או על ההנפקה.

"הוא יגדל לתוך השווי הזה", אמרו משקיעים לפעמים, כשניסו להסביר לעצמם למה הוציאו כל כך הרבה על חלק קטן כל כך בחברה. לסיפור הזה יש שני צדדים. מצד אחד, ניצבו קרנות ענק עמוסות בכסף שהפכו כמעט אדישות למחיר ששילמו ודחפו עוד ועוד כסף ליזמים. מצד שני גם היזמים עצמם ידעו לנצל את הכסף הזול והציגו תחזיות צמיחה דמיוניות, שגם הם לא לגמרי האמינו בהן, כדי להקפיץ את השווי. "נוצרה תחרות מי מגיע להיות חד קרן ראשון והיזמים גייסו יותר כסף ממה שהם צריכים ולפי שווי גבוה מידי", אומר קרפ. "היה מאוד קשה ליזמים להגיד לא לכסף שנתנו להם. התוצאה היא שעכשיו כבר אף אחד לא מאמין להערכות שווי שניתנו בשנים האחרונות".

ברונר מוסיפה כי צריך להיות מאוד חזק כדי לעמוד בפיתוי ולא ליישר קו עם השוק: "היזמים דאגו שאם הם יגייסו מימון קטן מידי או בשווי נמוך מידי, זה יראה לא טוב מול העובדים והלקוחות שלהם. דווקא עכשיו, כשהגיע משבר, יותר קל ליזמים להסכים לשווי נמוך כי הם יודעים שזה לא ישליך עליהם לרעה".

הסיטואציה הנוכחית היא שהרבה סטארט-אפים "תקועים" עם שווי לא רציונאלי שמקשה על גיוס נוסף ועל מכירה עתידית של החברה לפי העלות האמיתית שלה, שהיא הרבה הרבה יותר נמוכה. נפגעים נוספים הם כמובן העובדים, שיתקשו לממש את האופציות שלהם, שחולקו לפי שווי של ימי הבועה ונמצאות כעת עמוק מחוץ לכסף.

4. הכסף נזרק על חגיגות ומסיבות

המסיבות הגרנדיוזיות, הנופשים היוקרתיים במדינות אקזוטיות והקמפיינים הפרסומיים היקרים לגיוס עובדים, כל אלו הם ביטוי לגישה הבזבזנית שאימצו סטארט-אפים בשנתיים האחרונות. כאשר כסף זול זרם בקלות לקופת החברות, לא היה להן בעיה להוציא אותו במהירות.

בעוד חברות ענק סופר-עשירות כמו פייסבוק וגוגל נוהגות להציע לעובדים פינוקים שבסופו של דבר אמורים לשפר את הפרודקטיביות, כמו שירותי כביסה או בייביסיטר, בחלק מהסטארט-אפים הישראלים התמקדו בפינוקים שהקשר שלהם לתפוקה קלוש, כמו הופעות של אומנים יקרים. מסמני הקיצון בשוק היו חברת הפינטק ראפיד, שהנחיתה סוללת דיג’יים מחו"ל למסיבותיה, וחברת הסייבר וויז (WIZ) שגייסה את בכירי אמני ישראל לשיר לפני העובדים שירים מסרטי דיסני.

אסף רפפורט. מנכ''ל וויז וממייסדיה / צילום: נתנאל טוביאס

כמובן, לסטארט-אפים תמיד היה הסבר משכנע לכך שכל ההוצאות האלה נועדו למטרה חיונית - למשוך כוח אדם איכותי. ככל שהנוהג התרחב גם סף הריגוש של העובדים עלה ואז נדרשו חברות להשקיע בגימיקים גדולים יותר כדי למשוך תשומת לב. אבל עכשיו, כשכיוון השוק משתנה, והמטרה היא לחסוך ולהתייעל, לפחות חלק מהחברות יצטערו על המיליונים שבזבזו כלאחר יד.

"כשהעלות של כסף היא אפס אתה יכול להצדיק הכל, וכשכולם חוגגים, אם לא תנהג אותו דבר, כנראה שתיראה מוזר", אומר דיבנר, מייסד הקרן הישראלית-אירופית אנגולר ונצ’רס.

"כשיזם שאין לו הכנסות עדיין מקבל 100 מיליון דולר ואומרים לו שהוא יהיה שווה מיליארד דולר, הוא מרגיש כמו אחד שכבר הצליח. במצב הזה, כשהכסף בא בקלות, היזמים חושבים שהם יכולים לגייס 100 עובדים, לשלם 80 אלף שקל למפתח על ארבעה ימי עבודה ולצאת לנופש בקריביים. קשה מאוד להסביר ליזם למה כדאי לו לקחת פחות כסף ולמה לפעמים צוות של עשרה אנשים עם מוטיבציה יכול להיות יותר יעיל מצוות של 100 איש".

קרפ, שותף בקרן בסמר, סבור שהבזבזנות באה לידי ביטוי לא רק במסיבות. "הבזבזנות היא תוצר לוואי של הכסף הרב שהיה בשוק. דווקא המסיבות לא היו ההוצאה הגדולה. הבזבזנות באה לידי ביטוי בשכירת המשרדים הכי יקרים עם הרבה יותר שטח ממה שצריך ובהוצאות לא מבוקרות על שיווק כמו קניית פרסומות בסופר בול, בלי לבדוק האם זה מועיל ועד כמה. עכשיו ברור שיהיה צורך להדק את החגורה".

במקרים רבים הדירקטוריון והמשקיעים היו אלו שדחפו את היזמים והמנהלים לשרוף יותר מזומן, כדי להוכיח גדילה ולספק תירוץ לצאת לעוד גיוס, שיהיה בשווי גבוה יותר. "צריך להיות מנהל עם עמוד שדרה חזק כדי לצאת נגד הזרם ולהסביר שאין טעם להוסיף עכשיו עוד אנשי מכירות כי השוק לא מוכן לזה ואין טעם לפתח עוד פונקציות למוצר לפני שיש מכירות", אומר מנכ"ל אחד הסטארט־אפים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.