באולם אירועים ברחוב מנחם בגין בתל אביב התקיים לאחרונה כנס סגור לבכירי תעשיית ההייטק הישראלית. נכחו שם משקיעים בולטים כמו ערן ברקת מ־BRM, ינאי אורון מקרן ורטקס ואבי איל מקרן אנטרי. אבל כל אלה ישבו סביב שולחנות עגולים וציפו למוצא פיו של אדם אחר: אלן פלד.

● פרופר פורש מאסם ומסביר למה אסר על ילדיו לעבוד בחברה: "חומר נפץ" | ראיון

● מה מחפשת פלייטיקה ביצרנית ״אנגרי בירדס״? | פרשנות

פלד (61), מייסד פירמת ההשקעות וינטג', הוא אחד המשקיעים הוותיקים והממולחים בענף ההייטק - אבל אם תפגשו בו ברחוב, ככל הנראה לא תזהו אותו. לא תראו אותו מתארח בכנסים, מתראיין בכתבות או בפודקאסטים, מוביל פורומים או מתרועע בחברת "כרישים". זה לא שיש לו מה להסתיר: הוא מפעיל פרופיל פייסבוק ידידותי למדי שבו הוא נוהג לשתף תמונות של נכדיו, טיולים מחו"ל וגם משתף לא מעט מדעותיו האישיות על פוליטיקה, פילנתרופיה ויהדות.

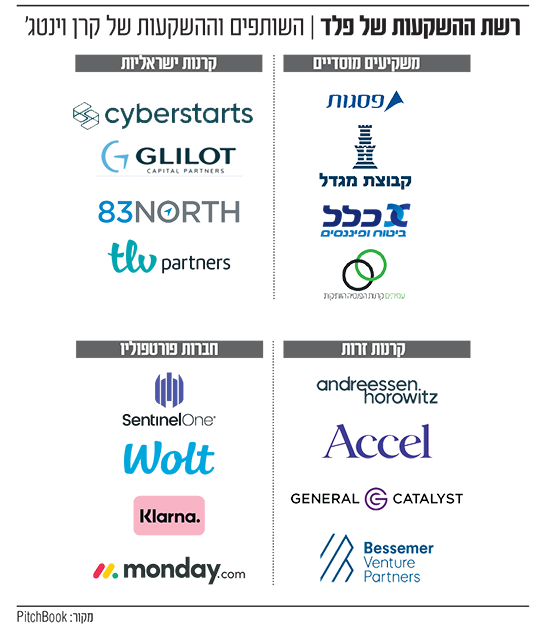

פלד מחזיק בידע ובהשפעה שככל הנראה אין לאיש בתעשייה המקומית. רשת הקרנות שהקים מחברת בין הגופים המוסדיים בארץ ובחו"ל לבין מבחר של קרנות צמרת זרות בהן אנדריסן־הורוביץ, בסמר, ג'נרל קטליסט ואקסל, או קרנות ישראליות דוגמת גלילות, TLV פרטנרס או 83North. באמצעות וינטג', מושקעים מאות מיליוני דולרים בחברות ענק דוגמת מאנדיי, וולט, קלרנה וסנטינל וואן.

אלן פלד (61)

אישי: נשוי ואב ל־5 מתגורר בקיסריה

מקצועי: מייסד פירמת ההשקעות וינטג' שמנהלת קרוב ל־4 מיליארד דולר ב־30 קרנות השקעה ישירות, השקעה בקרנות וקרנות סקנדרי (רכישת מניירות קיימות בתמורה למזומן). בוגר תארים בכלכלה ומשפט מאונברסיטאות יורק, טורונוטו וקנדה

עוד משהו: בזמן משבר המניות של שנת 87' פלד שימש כעורך דין הנפקות בניו יורק

אבל וינטג' לא מסתפקת רק בהשקעה. היא גם מחלצת את הקרנות, השותפים בהן והמשקיעים שמאחוריהם, במה שמכונה בתעשייה כפעילות סקנדרי (רכישת מניות קיימות בתמורה למזומן). פעילות שהופכת קריטית בימים אלה בהם משקיעים רבים מבקשים להיפגש עם כסף מזומן. יחד עם שותפים כמו אייב פינקלשטיין, עמית פרנקל, חמוטל מרידור, אסף חורש ולאחרונה גם קרן טרנר - לשעבר מנכ"לית משרדי התחבורה והאוצר, הוא מנהל קרוב ל־4 מיליארד דולר ב־30 קרנות השקעה ישירות, השקעה בקרנות (Fund of Fund) וקרנות סקנדרי.

ההייפ הגדול של השנים האחרונות בהייטק הוריד אמנם מעט מהדומיננטיות של וינטג'. מוסדיים החלו להשקיע ישירות בחברות במקום לשלם כפל דמי מנוי עבור קרן המשקיעה בקרנות אחרות, וקרנות ישראליות שעד כה דרשו את תו התקן של השקעה מצד וינטג' הצליחו לגייס הון בעצמן. קרנות ישראליות נוספות ביקשו להשקיע בקרנות זרות, דוגמת ISF, אך מעמדה כקרן בולטת ומקושרת בנוף הישראלי נשמר.

התחזיות מנובמבר מתממשות עכשיו

לוינטג' יש מכפיל כח שאין לו אח ורע בתעשייה: היא יודעת בכל רגע נתון אילו תנאים מקבל כל שותף בקרן, היכן מתרחשות טעויות, מי הצליח ומי נכשל. כך, הצליח למצב את עצמו פלד בתור ברומטר של ענף ההייטק.

באותו בוקר במרכז העסקים העירוני של תל אביב, הברומטר של פלד היה נחרץ מאוד בנוגע לתחזית שלו: מספר חדי הקרן יירד, היקף ההשקעות בישראל יצטמק וקרנות גידור ייברחו מחברות הענק - כל המגמות הללו שסימן לפני כמעט שלושה חודשים התממשו בשבועות האחרונים.

ניסה להתריע ממשבר בענף עוד ב־2021

פלד אמנם לא מהדוברים הלהוטים בשם התעשייה, ומעולם לא נהג להטיף לאחרים בפומבי. אבל בסוף 2021, כמעט לפני שנה ממש, בזמן ששאר חבריו לתעשייה ספרו חדי קרן בפורטפוליו והתחרו מול יזמים על עסקאות ענק, נמאס לו. הוא פתח חשבון באחת מפלטפורמות הבלוגים הגדולות וכתב מאמר שכותרתו "היעלמותו של הסיכון".

"הסיכון כבר אינו מהווה גורם בחישוב התשואה", כתב. "אבל התופעה הזו לא יכולה להימשך עוד זמן רב. כוח הכבידה פועל גם בשוקי הטכנולוגיה, והוא יכול להיות לא נעים לפעמים כאשר הסיכון עולה מעלה כמו בלון של אוויר חם".

למרות המילים הקשות, המאמר לא זכה לתהודה ורבים קיבלו אותו בביטול, אבל היה בו לא מעט ערך נבואי: ארבעה חודשים לאחר מכן, בעקבות כמה שבועות של ירידות בשוק ההון, העלאות ריבית ומלחמה באירופה - גם השוק הפרטי הגיב. בחודש אפריל החלו הפיטורים בחברות ההייטק הפרטיות שזלגו לאחר מכן גם לחברות הציבוריות ולענקיות הטכנולוגיה, במה שהוביל למשבר מתפתח בענף ולפיטורים של יותר מ־150 אלף עובדים ברחבי העולם המועסקים בתחום.

פלד, כך מתברר, פעל באופן הפוך למרבית חבריו למקצוע. בספטמבר 2021 גייסה וינטג' קרן משנה גדולה. אך במקום להשקיע אותה, בחרו פלד ושותפיו להקפיא את פעילותה ולבטל זמנית את גביית דמי הניהול באותם החודשים - מהלך שככל הידוע לא קרה בישראל. מהקרן הקודמת שגייס ב־2019 להשקעות ישירות בחברות הייטק נותרו כמחצית מכספי ההשקעה. "החלטנו לנקוט במדיניות כפולה: היינו זהירים ולקחנו את הזמן שלנו", מספר אלן בראיון מיוחד לגלובס. "אנחנו לא גאונים, אני לא מתיימר לתזמן את השוק. אבל התפיסה שלנו תמיד הייתה שזה לא מספיק להשקיע בחברה פנטסטית. צריך שהמחיר שלה יהיה סביר ביחס לפרמטרים הכלכליים שלה ולאופק שלה לצאת לאקזיט".

בעוד שמרבית חבריו למקצוע עסקו בעיקר בקניית מניות, השכילו בוינטג' למכור מניות למשקיעים שלהם בהיקף של מיליארד דולר במהלך 2021, עוד לפני הירידות הגדולות. "יש גלים בכלכלה, עליות ומורדות - וכמו שאנשים מגזימים כשהכל צומח, הם גם מגזימים לכיוון ההפוך, כמו מאניה־דיפרסיה. אבל הירידות יכולות להחמיר רק בגלל פסימיות של אנשים, תוך שהם מתעלמים מהעובדה שדווקא עכשיו כדאי להשקיע".

מה ראית שאחרים לא ראו, שהוביל אותך למסקנה שאנחנו בבועה, וממה עלינו להיזהר בבועה הבאה?

"כאשר ההחלטה של משקיעים להשקיע בחברות מתבססת על כמה כסף יש להם לשקיע ולא על כמה כסף החברה צריכה באמת; כאשר יש ביטוי שקשור לשווי שכרוך באגו - כמו יוניקורן - ולא בהתבסס על פרמטרים כלכליים; כאשר משקיעים לא מומחים מתחילים להיכנס כי הם חושבים שזו מכונת כסף ולא מבינים שאין תחליף לעבודה אמיתית; כאשר פתאום אנשים מגישים הצעות השקעה בלי לעשות בדיקת נאותות; כאשר משקיעים מאפשרים לחברה להתנהל בלי דירקטוריון - זה חוזר על עצמו כל הזמן ואנשים שלא ראו שוק יורד אומרים שהפעם זה יהיה שונה. ונחש מה? זה אף פעם לא קורה. בימי חיי אני לא רואה מצב שהמחזורים של העליות והירידות יגמרו. מי שאמר שהעליות יימשיכו ויימשיכו לא יודע על מה הוא מדבר".

יום שני השחור שעיצב את הזהות שלו כמשקיע

זה כבר המשבר הכלכלי השישי שפלד רואה, ושום דבר כבר לא מרגש או מפתיע אותו. את הקריירה העסקית שלו החל ב־1986 כעורך דין צעיר בתחום ניירות הערך. כיליד טורונטו שחיפש את מזלו בניו יורק, עסק פלד בהכנתן של חברות קנדיות להנפקה בארה"ב, אבל אז הגיע יום שני השחור. היום בו הבורסות המובילות בעולם קרסו בשיעור הגבוה ביותר מאז פרוץ מלחמת העולם הראשונה - 73 שנה קודם לכן. "היו לי עשרה תשקיפים על השולחן, אבל החל מה־19 באוקטובר 1987 - מספרם ירד לאפס. לא היו לי הנפקות במשך שנתיים לאחר מכן".

5 סימנים לזיהוי בועה לפי אלן פלד

1. החלטות השקעה מתבססות על כמות ההון הזמין למשקיע ולא על כמות הכסף שהחברה צריכה

2. כשהשווי של חברה הופך לביטוי הכרוך אגו כמו חד־קרן ולא מתבסס על פרמטרים כלכליים

3. משקיעים מזדמנים נכנסים לשוק מתוך הנחה שמדובר במכונת כסף, מבלי להתחשב בסיכונים

4. הצעות השקעה מוגשות ללא בדיקת נאותות יסודית או מאפשרים לחברה להתנהל בלי דירקטוריון

5. משקיעים שוכחים ששוק שעולה תמיד יורד ושוק שיורד תמיד עולה

אין קונצנזוס סביב הסיבה למשבר של 87', אך לפלד יש הסבר משלו, שיכול להתאים גם לימים אלה: "זו היתה תקופה של 'אג"חי זבל', כמעט כל חברה יכלה אז לגייס חוב בקלות רבה יחסית עם ריבית מטורפת על האיגרות שלה. עם הכסף שגויס, החברות ביצעו עוד ועוד רכישות ממונפות ודחפו את המחירים למעלה - כל חברה וכל רוכש יכלו לגייס אג"ח - וזה דחף את המחירים מעלה ומעלה, עד הפיצוץ".

פלד מביט לעבר מדף מגיני ההוקרה שאסף עם השנים על כל אקזיט או הנפקה. "באנגלית יש להן כפל משמעות, הן מכונות 'מצבות' (tombstones) בגלל הדמיון. באותה התקופה היו לי על המדף כל כך הרבה 'מצבות' כאלה של חברות שהתרסקו", הוא מספר. "שתיים מהן של חברה שהנפיקה אג"חים, ושל חברה שהנפיקה את האג"חים של החברה הקודמת - שתיהן פשטו את הרגל. זה מדהים כמה אתה רואה את הסימנים חוזרים על עצמם שוב ושוב בכל תקופת משבר".

את משבר הדוט קום של 2001 פלד ראה כבר מירושלים. הוא עלה ארצה ב־1994, ונקלט באחת מקרנות ההון סיכון הראשונות באותה התקופה, קרן יזראל סיד פרטנרס. הקרן אמנם הסבה למשקיעים הפסדים ונסגרה בתחילת שנות האלפיים כחלק מהמשבר בהייטק של אותם השנים, אך יוצאיה - כמו מייקל אייזנברג מקרן אלף או ג'ון מדווד מאוור־קראוד (OurCrowd) התברגו לאורך השנים בקרנות ישראליות בולטות.

"משקיעים עושים טעויות, והתפקיד שלנו הוא ללמוד מהן", הוא אומר. "בכל חמשת או ששת המשברים הכלכליים שנתקלתי בהם אני יכול לומר שישנן שתי טעויות שחוזרות על עצמן שוב ושוב".

"אנשים לעתים שוכחים שהם מנהלים את הכסף של אחרים. אין ישיבה שאנחנו פותחים בקרן שאנחנו לא מזכירים את המנטרה הזו - זו אחריות היסטרית. עדיף לנו להיות זהירים ולא להיסחף. בקרן שלנו כולנו ראינו משברים".

מחזיק באחד ממאגרי המידע היקרים בשוק

החשיפה של פלד למאות קרנות, אלפי שותפים, עסקאות וחברות, במסגרת עבודתו בוינטג' - אפשרה לו לבנות את אחד ממאגרי המידע הגדולים שמנטרים בכל רגע נתון את פעילות הענף: בקרן מנטרים בכל רגע נתון טרנדים של השקעות, מבחינים בשינויים במכפילי ההכנסות, עוקבים אחר האקזיטים של החברות, הסכומים שהקרנות מוכנות להשקיע, והיווצרותם של פערים בין השוק הציבורי לפרטי.

אחת התופעות שפלד ראה לפני כל השאר היא בריחת קרנות הגידור מהשוק הפרטי לציבורי ונסיגה של קרנות צמיחה גדולות מהתעשייה. אלה גררו ירידות השקעות ושווי מתמשכות - תחילה בחברות הגדולות, ובהדרגה עד לסטארט־אפים הצעירים.

השותפים של פלד בקרן וינטג'. מימין לשמאל: עמית פרנקל, חמוטל מרידור, אייב פינקלשטיין, אלן פלד, קרן טרנר, אורית שילה ואסף חורש / צילום: שלומי יוסף

"לטווח הקצר אני לא אופטימי ואני חושב שעוד לא ראינו את הסוף. יש עדיין פער ניכר בין השוק הפרטי לציבורי, וחלק מהחברות עדיין משקיעות בשוויים גבוהים יותר מבבורסות. אני רואה את הפער מתחיל להיסגר, ולפי העבר אפשר לשער שזה יקרה בתוך 12־18 חודשים, אבל ברגע שהוא ייסגר תתחיל תקופת השקעות מטורפת".

"גם ההון שזמין לקרנות ההשקעה לאחר שגייסו כסף, מה שמכונה בשוק 'Dry Powder' (אבק שריפה יבש), נמוך הרבה יותר ממה שחושבים. הרבה קרנות שגויסו ב־2020 ו־2021 השקיעו בקצב מדהים. היום יש להן פחות רזרבות, ואמנם לא מעט גייסו בתחילת 2022, אבל לרוב הקרנות שלא החזירו כסף למשק יעים יהיה קשה לגייס הון מכאן והלאה. אלה שהחזירו את הכסף, ויש להן צוותים מנוסים וחברות טובות, יצליחו. אבל לקראת אמצע 2023 יהיה הרבה פחות כסף שירוץ אחרי עסקאות, ואז נראה את הפער בין השוק הפרטי לציבורי מצטמצם".

פלד לא אוהב להיות פסימי. כמשקיע, הוא רואה את 2023 כאחת מהשנים הכדאיות ביותר להשקעה ביחס לשנים שקדמו לה. ההתקדמות הטכנולוגית בתחומים כמו החקלאות או המזון מעודדות אותו במיוחד. "תאגידים החלו לקנות אדמות חקלאיות - זה טוב לתעשייה, כיוון שאלה חברות שמחפשות לרכוש טכנולוגיות כדי לעשות אופטימיזציה ולספק מזון להרבה יותר אנשים. בתחום הבריאות, המומחים צופים שעוד כמה עשרות שנים מחלות כמו סרטן יהפכו מאקוטיות לכרוניות. זה ישנה סדרי עולם כיוון שאנשים יחיו יותר, אבל גם יהיו חולים זמן רב יותר ופתרונות של רפואה מרחוק וזמינות דיגיטלית של רופאים יהפכו קריטים".

אתה רואה קרנות הון סיכון שהמשקיעים שלהן לא מעבירים להן את הכסף אליו התחייבו?

"לא ראיתי כאלה, אבל בהחלט נראה בהמשך יותר משקיעים בקרנות שמנסים למכור את האחזקות שלהם. הקרנות הטובות באמת יצליחו, אלה שמגיעות עם צוות מנוסה ותוצאות טובות יגייסו, ומי שלא - יהיה להן קשה".

גם לכם היו ודאי כשלונות

"ברור. לא קראנו את הצוות הניהולי מספיק טוב. עשינו מחקר וגילינו ש־89% מהחברות שיצאו להנפקה או נמכרו מעל 500 מיליון דולר נוהלו על ידי יזם, ולא מנכ"ל מקצועי שמונה לחברה. אם אתה לא מאמין שהיזם יכול להביא את החברה להיות גדולה, אסור להשקיע שם. והיו גם מקרים שלא קראנו את היזמים נכון, אבל לפחות אנחנו לומדים מזה".

מנכ"לית האוצר לשעבר קרן טרנר, שהצטרפה אליך לפני יותר משנה, חזרה לכנסת באופן חד פעמי כדי להגן על קרנות כמו שלכם מפני רגולציה שתקטין את המעורבות של המוסדיים הישראלים.

"אני חושב שבהנתן תנאי השוק הנוכחיים, יהיו הזדמנויות מצוינות להשקיע בקרנות חוב במצוקה וקרנות נדל"ן במצוקה - אבל צריך ניסיון רב כדי להשקיע בתחומים אלה, ניסיון שניתן למצוא רק בקרנות כאלו. מדוע להגביל את המנהלים מלנצל את ההזדמנויות הטובות ביותר רק כי הן חורגות מתקציב עמלת צד ג'? בתור משקיע, אני לא מחפש את העמלה הנמוכה ביותר, אלא את ההחזר הטוב ביותר נטו. ההקצאות של מוסדיים ישראלים לנכסים אלטרנטיביים הן הרבה מתחת לאלו של קרנות הפנסיה המובילות בארה"ב וקנדה, כמו קלפרס למשל. הסיבה לכך נעוצה לדעתי בעובדה שמוסדיים ישראלים, שמעסיקים אנשים מוכשרים ומנוסים לא פחות משל מקבילם בארה"ב, מוגבלים מלבצע השקעות שממקסמות את ההחזרים לטווח ארוך בגלל תקרת העמלה לצג ג'".

התקף הלב שהוציא אותו לחשבון נפש ביפן

המשבר הכלכלי הגלובלי, השפל בענף ההייטק, ואולי גם תוצאות הבחירות בישראל, גבו מפלד מחיר כבד. לפני כחודשיים ומעט לפני יום הולדתו ה־61, הוא לקה בליבו, הובהל לבית החולים ועבר צנתור שהציל את חייו. הוא ניצל הרצאה מתוכננת ביפן כתירוץ לחופשה ממושכת עם אשתו ליאונה, שנמשכה מספר שבועות וכללה גם לא מעט חשבון נפש.

הרקע המשפחתי אולי הכין אותו במידה מסוימת לאירוע הזה. אביו, ד"ר רונלד פלד, נפטר בגיל 40 מהתקף לב, ואלן הצעיר, שהיה אז בן 11 בלבד, יחד עם אמו, היו אלה שגילו את גופתו. מה שאירע לאחר מכן היה קרב הישרדות קשה שלא הזכיר במאומה את הילדות הפסטורלית של פלד. למרות שאביו היה רופא ואמו מוזיקאית, משפחת פלד בת שלושת הילדים מעולם לא חיה ברווחה: כשאביו של אלן למד רפואה, הוא חסך דולר לדולר ונאלץ לעבוד בלילות כפקח ברשת הביוב של טורונטו. המשפחה מימנה כל העת גם את סבתו של אלן ודודתו, שהיו חסרות כל.

משפחת פלד שילמה מחיר כבד על החלומות הגדולים של האב הנפטר. ד"ר רונלד משכן את רוב נכסיו לטובת רעיון שאפתני להקים בית אבות חדשני, כזה שיכלול פעילויות ובידור למבוגרים ומזכיר במידה רבה את בתי האבות המוכרים כיום. אבל מותו המוקדם של האב גנז את החלום ושותפו העסקי, חבר נוסף בקהילה היהודית של טורונטו, רוקן את חשבונות של הבנק של המשפחה. כך, לאבל הכבד של משפחת פלד נוספו גם מאבקים כלכליים ומשפטיים. "אני לא צריך קריאת השכמה כדי להבין עד כמה החיים קצרים", מספר פלד. "השנה יחלפו 50 שנה מאז פטירת אבי - וככל שהזמן עובר אני מבין כמה החוויה הזו השפיע עלי, על מי שאני".

התחושה הזו, שהחיים קצרים, באה לידי ביטוי בתהליך העברת הלפיד הממושך שפלד מתכנן לקרן כבר מספר שנים, עוד לפני שחצה את גיל 60. לאחר שקרנות ישראליות רבות, בהן ג'מיני, ג'נסיס ואוורגרין, נכשלו בהעברת מקל בין הדורות המייסדים לצעירים, החליט פלד (שהתייעץ עם כ־20 קרנות אמריקאיות) שהתהליך חייב לקרות בהקדם. "כולם אמרו לי צריך להתחיל עשור לפני המעבר", הוא אומר. "צריך לבנות צוות חזק, ממספר דורות שונים - צעירים יותר ופחות - ולהתחיל להעביר סמכויות. זה תהליך שלא יכול לקרות בבת אחת".

אחד הכללים החדשים שנקבעו בקרן הוא ששותפים לא יקחו חלק בגיוס קרנות שתקופת ההשקעות שלהן תחל כאשר השותפים עברו את גיל 62. לפיכך, הקרן שגויסה באוקטובר, בסך 631 מיליון דולר, עשויה להיות הקרן האחרונה בה פלד הוא שותף מלא. "אני נשאר כאן, אני אנהל את הכסף שהתחייבתי לנהל עד שאחזיר אותו למשקיעים, ואני לוקח את זה מאוד ברצינות, אבל חשוב לי להבהיר את התהליך למשקיעים כדי שלא יהיו הפתעות".

בגיל 65 מתכוון פלד להוריד הילוך, לעבור למשרה חלקית, ולתת לשותפים האחרים בקרן לגייס את הקרנות הבאות. "החוכמה היא לבנות שני דורות קדימה ולגייס אנשים שהם חכמים ממך", הוא מסכם.

המשקיעים מהתפוצות והממשלה החדשה

פלד נולד בקנדה והתחנך על ערכי הציונות. במשך כמעט 30 שנה אימו, ג'ודי פלד־קאר, עיצבה וטיפחה מפעל חיים יוצא דופן וחשאי לחילוץ יהודי סוריה. "מיס ג'ודי", שם הקוד שאימצה, טוותה קשרים במדינה, הפעילה רשת סוכנים מטעם עצמה, גייסה כספים, שילמה שוחד והפעילה מבריחים. עד סוף שנות ה־90' היא הצליחה לחלץ מסוריה יותר מ־3,000 יהודים. "זה משפיע עלי עד היום", מספר פלד. "ב־1974 אחרי שכמעט איבדנו את הבית, סבא שלי עזר לנו טיפה, שכרנו דירה בירושלים ברחוב החלוץ בבית הכרם והתאהבתי בישראל. מגיל 12 אמרתי לעצמי שאני חייב לחזור לכאן". הקשר שלו לארץ כנראה היה מה שעורר אותו לחתום על עצומת ההייטקיסטים. אותו מכתב שטען כי ההסכמים הקואליציוניים ובפרט הרפורמה המשפטית שמקדמת הממשלה החדשה, יגרמו למשקיעים זרים להתרחק מישראל.

אתה קיבלת שאלות ותהיות בנושא ממשקיעים זרים?

"מה שקורה עכשיו הוא שמאוד קל למכור שנאה, ובמקום שננסה למצוא שפה משותפת, אנחנו עושים בדיוק הפוך. את התמיכה בארה"ב מהיהודים בגולה קיבלנו כי ראו אותנו כבעלי ערכים משותפים, אבל מה שאנחנו מקרינים היום הוא ההפך מערכים משותפים, והקיצוניות הזו מרחיקה את רוב העולם היהודי מאיתנו שגם מתחיל לשאול עלינו שאלות".

אתה יכול לתת דוגמה לשאלות שאתה מקבל?

"משקיע יהודי פעיל בקהילה אמר לי 'שמע, אם ככה מדינת ישראל מתייחסת ליהודים הקונסרבטיבים והרפורמים, אז מדוע אני צריך להמשיך להשקיע בישראל?'. ואתה יודע מה? אני מצפה שנקבל יותר שאלות בהמשך. בגין, אבי הליכוד, כתב דברים מדהימים נגד עריצות הרוב, רמיסת זכויות מיעוטים וכפייה דתית. מדהים לקרוא את מה שהוא כתב".

אתה אדם דתי, המגזר שלך מזוהה עם גוש הימין. אתה יכול להבין אותם?

לא. כאדם דתי, אני חושב שהכפייה גורמת לאנשים לשנוא את היהדות. הערבוב בין היהדות לפוליטיקה הוא גם רע ליהדות. אני מכיר הרבה אנשים שהייתי אומר לך עליהם שהם חרדים במצוות שבין אדם וחברו ופחות יהודים בפני הקב"ה. אני מכיר גם הרבה חרדים שאינם חרדים בנושא שבין אדם לחברו - אז מה, הם פחות יהודים? אם אנשים רוצים לבנות את היחסים עם ארה"ב רק על התמיכה של האוונגליסטים - שיהיה להם בהצלחה".

המלחמה בהטרדות מיניות בתעשייה

נושא נוסף שקרוב לליבו של פלד, הוא במגרש אחר לחלוטין. בשנת 2018 פורסם ב"עובדה" תחקיר על אחד האנשים הבכירים ביותר בענף ההון סיכון, רמי ברכה, שהיה אז שותף מנהל בקרן פיטנגו. בתחקיר נחשפו עדויות של נשים בתעשיית ההייטק שמתארות דפוס פעולה זהה: ברכה קובע איתן פגישות ואז מטריד ותוקף אותן מינית. לאחר שברכה חשש שעדויות אלה ייצאו החוצה, העביר לחברת חקירות רשימה של הנשים במטרה לסכל פרסום עתידי נגדו. בתגובה לתחקיר טען ברכה שלא הטריד ולא הנחה את חברת החקירות, אך לאחר הפרסום עזב את פיטנגו.

התחקיר הזה טלטל את פלד, והוא החליט לעשות מעשה. הוא הקים קרן ומינה בראשה נציבה, השופטת בדימוס דנה אפרתי, במטרה לטפל בתלונות של יזמיות לא רק בוינטג', אלא בתעשייה כולה. הוא עודד את כל הקרנות להוסיף לאתר הבית שלהן את פרטי יצירת הקשר, תוך שהוא מפריד עצמו מכל מידע שקשור לקרן.

"חודש אחרי התחקיר פגשתי 10 יזמיות, 5 מהן אמרו לי שהטרידו אותן בקרנות. אמרתי לעצמי שצריך לעשות משהו. כתבנו מסמך מדיניות, פגשתי את דינה שטיפלה בזה כשופטת ולקחנו את המדיניות של איגוד קרנות ההון סיכון בארה"ב, התאמנו אותו לישראל וביקשנו מקרנות לחתום, יותר מ־50 מהן חתמו, אבל לצערי לא כולן".

פלד מבין שאחריות חברתית היא מרכיב חשוב בכל השקעה. "היום ישנים משקיעים אומרים שאומרים שדלקי מאובנים יהיו מחוץ לפורטפוליו ההשקעות שלהם", הוא אומר. "אבל במקביל אנחנו רואים יותר ויותר נטייה להסתכל על הפוליטיקה של המדינות - וזה לא משהו חדש. משקיעים בארה"ב לא היו צריכים להתלות בהחלטה ממשלתית כדי להפסיק להשקיע במקומות מסוימים. ברוסיה, למשל, חברות מסחריות יצאו מרוסיה לא רק בגלל ההחלטה של הממשלה שלהם, אלא כי הם מבינים שהלקוחות שלהם והמשקיעים שלהם מסתכלים גם על מידת האזרחות הטובה שהם מגלים, כתאגיד".