לצ'ארלי מאנגר, שותפי הוותיק, ולי התפקיד של ניהול החסכונות של מספר גדול של אנשים פרטיים. אנו מודים להם על האמון המתמיד, מערכת יחסים שלעיתים קרובות נמשכת רוב חייהם הבוגרים. החסכנים הנאמנים האלה נמצאים בחזית מחשבותיי כשאני כותב שורות אלה.

● כל הדרכים להשקעה במדדי מניות זרים - ועוד 4 כתבות על המצב בשווקים

● השקל מתייצב, אבל הסיכון נמצא בשוק החוב: מה אומר מדד הדופק של גלובס על מצב המשק?

האמונה הנפוצה היא שאנשים בוחרים לחסוך כשהם צעירים, ומצפים בכך לשמור על רמת חייהם לאחר הפרישה. כל נכס שנשאר לאחר מותם, על פי תיאוריה זו, לרוב יוותר למשפחותיהם, או אולי לחברים או לצדקה.

הניסיון שלנו היה שונה. אנחנו מאמינים שבעלי המניות הפרטיים של ברקשייר נוטים להיות מהסוג של פעם חסכן, תמיד חסכן. למרות שהאנשים האלה חיים יפה, הם בסופו של דבר תורמים את רוב כספיהם לארגונים פילנתרופיים. אלה, בתורם, מחלקים מחדש את הכספים להוצאות שנועדו לשפר את חייהם של רבים שאינם קשורים לתורם המקורי. לעיתים, התוצאות יוצאות דופן.

וורן באפט

אישי: בן 92, מתגורר באותו הבית באומהה משנת 1957, אלמן ואב לשלושה.

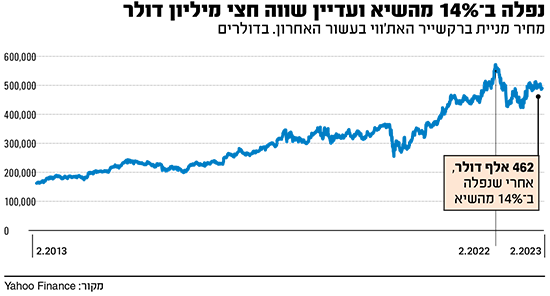

מקצועי: באפט נחשב למשקיע הפרטי הגדול בעולם וידוע בכינויו האורקל מאומהה. הוא גם האיש החמישי העשיר בעולם, ועומד בראש קונצרן האחזקות הענק ברקשייר האת'וויי אותו רכש בשנת 1965 תמורת המחיר הזעום של 19 דולר למניה. באפט הפך את החברה בהדרגה ממפעל טקסטיל כושל לאימפריית ביטוח ותעשיות שונות, ועם מחיר מניה של כמעט חצי מיליון דולר. הקונצרן ידוע באחזקות ב"כלכלה ישנה" כמו קוקה קולה, אמריקן אקספרס, ג'ילט.

עוד משהו: רכש את המניה הראשונה בחייו בגיל 12

חלוקת הכסף חושפת בני אדם. צ'ארלי ואני צופים בתענוג בזרימה הגדולה של כספים שנוצרו על ידי ברקשייר לצרכים ציבוריים ולצד זה, בתדירות הנמוכה שבה בעלי מניות מחפשים נכסי "שופוני" ובניית שושלת.

"מי לא היה נהנה מבעלי מניות כמו שלנו?"

צ'ארלי ואני מקצים את החסכונות שלכם בברקשייר בין שתי צורות בעלות הקשורות זו לזו. ראשית, אנו משקיעים בעסקים שאנו שולטים בהם, ולרוב קונים 100% מהם. ברקשייר מנהלת את הקצאת ההון בחברות הבת האלה וממנה את המנכ"לים שמקבלים החלטות תפעוליות על בסיס יומיומי. כשיוזמות גדולות מתמזגות, גם אמון וגם היצמדות לכללים הם חיוניים.

ברקשייר מדגישה את הגורם הראשון במידה יוצאת דופן - יש שיאמרו קיצונית. אכזבה היא בלתי נמנעת. אנו מבינים שקורות טעויות עסקיות, אבל הסובלנות שלנו להתנהגות קלוקלת ברמה האישית היא אפס.

בקטגוריית הבעלות השנייה שלנו, אנו קונים מניות הנסחרות באופן ציבורי, דרכן אנו מקבלים בעלות פסיבית בחלקים מחברות. על ידי החזקת השקעות אלה, אין לנו השפעה על ההנהלה.

המטרה שלנו בשתי צורות הבעלות היא לעשות השקעות בעלות משמעות בעסקים שיש להם גם מאפיינים כלכליים טובים לאורך זמן, וגם מנהלים אמינים. בבקשה שימו לב במיוחד שבבעלותנו מניות הנסחרות באופן ציבורי שמבוססות על הציפיות שלנו לגבי הביצועים העסקיים שלהן לאורך זמן, לא בגלל שאנו רואים אותן כמכשירים למכירות ורכישות ישירות. הנקודה הזו חיונית: צ'ארלי ואני לא בוחרים מניות; אנחנו בוחרים סוגי עסקים.

לאורך השנים, עשיתי טעויות רבות. כתוצאה מזה, האוסף הנרחב שלנו של עסקים מורכב היום מעסקים בודדים שהניהול הכלכלי שלהם באמת יוצא דופן, עסקים רבים הנהנים ממאפיינים כלכליים מאוד טובים, וקבוצה גדולה של עסקים שוליים. לאורך הדרך, עסקים אחרים שבהם השקעתי קרסו, כשהציבור לא הראה עניין במוצרים שלהם.

לקפיטליזם שני צדדים: המערכת יוצרת ערימה של מפסידים, שתופחת כל העת ובמקביל מספקת זרם קבוע של מוצרים ושירותים משופרים. שומפטר כינה את התופעה הזו "השמדה יצירתית".

יתרון אחד של המרכיב הנסחר בבורסה שלנו הוא שמעת לעת נעשה קל לרכוש חלקים מחברות נהדרות במחירים נהדרים. חובה להבין שמניות לעתים קרובות נסחרות במחירים מטופשים, גם גבוהים מדי וגם נמוכים מדי. שווקים "יעילים" קיימים רק בספרי הלימוד.

במציאות, מניות הניתנות לשיווק ואגרות חוב מתנהגות באופן מבלבל וניתן להבין את ההתנהגות שלהן רק בהסתכלות לאחור.

חברות נשלטות הן סיפור אחר. לעיתים המחיר שלהן הרבה יותר גבוה משמוצדק אבל הן כמעט לעולם לא נמכרות בהערכות שווי שהן מציאה. אלא אם יהיה תחת לחץ, הבעלים של חברה נשלטת לא חושב בכלל למכור בהערכת שווי מהסוג המאפיין פאניקה.

אין דבר עדיף על שותף נהדר

צ'ארלי ואני חושבים באופן דומה. אבל מה שלוקח לי עמוד שלם להסביר, הוא מסכם במשפט. הנה כמה מהמחשבות שלו, רבות מהן מצוטטות מפודקאסט מהעת האחרונה:

"העולם מלא מהמרים טיפשים, והם לא יצליחו כפי שיצליח המשקיע הסבלני"

"אם אתה לא רואה את העולם כפי שהוא, זה כמו לשפוט משהו דרך עדשה מעוותת"

"כל מה שאני רוצה לדעת זה איפה אני הולך למות, כדי לעולם לא ללכת לשם". ומחשבה קשורה: "בשלב מוקדם, כתוב את ה"אחרי מות" שהיית רוצה שיתפרסם עליך - ונהג בהתאם לכך"

"אם לא אכפת לך אם אתה רציונלי או לא, לא תעבוד על זה. ואז תהיה אי־רציונלי ותקבל תוצאות גרועות"

"ניתן ללמוד סבלנות. תשומת לב והיכולת להתרכז בדבר אחד לזמן ארוך הם יתרון עצום"

"אפשר ללמוד הרבה מהמתים. קרא על אלה שאתה מעריץ ועל אלה שאתה מתעב"

"אל תברח בספינה שוקעת אם יש לך אפשרות לשחות לספינה ששטה היטב"

"חברה מעולה ממשיכה לעבוד גם לאחר שאתה מפסיק לעבוד; חברה בינונית לא תעשה זאת"

"וורן ואני לא מתמקדים בקצף שיש בשוק. אנחנו מחפשים השקעות טובות לטווח ארוך ומחזיקים בהן בעקשנות במשך תקופה ארוכה"

"בן גרהם אמר, 'מיום ליום, שוק המניות הוא מכשיר הצבעות; בטווח הארוך הוא דומה יותר למאזני שקילה'. אם אתה ממשיך לגרום למשהו להיות בעל ערך רב, מישהו חכם ישים לכך לב ויתחיל לקנות את זה"

"אין דבר כזה משהו בטוח ב־100% כשמשקיעים. לכן, השימוש במינוף מסוכן. סדרה של מספרים נהדרים כפול אפס תמיד תהיה שווה לאפס. אל תבנו על להתעשר פעמיים"

"מצד שני אתם לא צריכים להיות בעלים של הרבה דברים כדי להתעשר"

"אתם צריכים להמשיך ללמוד אם אתם רוצים להפוך למשקיעים טובים. כשהעולם משתנה, גם אתם צריכים להשתנות. שנאנו מניות של מסילות ברזל במשך עשורים, אבל העולם השתנה וסוף כל סוף היו במדינה ארבע מסילות ברזל עצומות בעלות חשיבות עליונה לכלכלה האמריקאית. היינו איטיים להכיר בשינוי, אבל עדיף מאוחר מאשר לעולם לא"

לא עוברת שיחת טלפון שלי עם צ'ארלי שבה אני לא לומד משהו. ובעוד שהוא גורם לי לחשוב, הוא תמיד גורם לי גם לצחוק. אוסיף לרשימה של צ'ארלי כלל משלי: מצאו שותף מאוד חכם וברמה גבוהה מאוד - עדיף מישהו טיפה יותר מבוגר מכם - ואז תקשיבו בתשומת לב רבה למה שיש לו לומר.

"רוב ההחלטות שלי בברקשייר היו 'ככה־ככה'"

בנקודה זו, ראוי שאפיק תעודת ציונים לגבי הביצועים שלי: ב־58 שנים של ניהול ברקשייר, רוב החלטות הקצאת הון שלי היו "ככה־ככה" מבחינת איכותן. בחלק מהמקרים, ניצלנו מצעדים גרועים שעשיתי ע"י מנות נאות של מזל טוב. (זוכרים איך ניצלנו מכמעט־אסון ב־USAir וב־Salomon? אני בהחלט זוכר).

התוצאות המספקות שהבאנו היו תוצר של כתריסר החלטות באמת טובות - בערך החלטה אחת מוצלחת כל חמש שנים - ולעיתים עזר גם היתרון שנוטים לשכוח, שפועל לטובת כל מי שמשקיע לטווח ארוך, כמו שאנו עושים בברקשייר. בואו נציץ לרגע מאחורי המסך.

באוגוסט 1994 (כן, 1994) ברקשייר השלימה רכישה שלקחה שבע שנים, של 400 מיליון מניות בקוקה־קולה שכיום נמצאות בידינו. המחיר הכולל היה 1.3 מיליארד דולר - אז סכום גדול מאוד בברקשייר.

הדיבידנד שקיבלנו מקוקה־קולה ב־1994 היה 75 מיליון דולר. עד 2022, הדיבידנד גדל ל־704 מיליון דולר. הצמיחה קרתה כל שנה, והייתה ודאית כמו ימי הולדת. כל מה שצ'ארלי ואני היינו צריכים לעשות הוא להפקיד את צ'ק הדיבידנד הרבעוני של קוקה־קולה. אנחנו צופים שהצ'קים האלה ימשיכו לגדול. אמריקן אקספרס הוא סיפור דומה במידה רבה. הרכישות של ברקשייר של איימקס הושלמו בעיקרן ב־1995 ובמקרה, גם הן עלו 1.3 מיליארד דולר.

הדיבידנדים השנתיים שהתקבלו מההשקעה הזו צמחו מ־41 מיליון ל־302 מיליון דולר. גם הצ'קים האלה כנראה ימשיכו לגדול. רווחי הדיבידנד האלה, למרות שהם מספקים, רחוקים מלהיות מרהיבים. אבל הם כן מביאים איתם עליות חשובות במחיר המניות. בסוף השנה, ההשקעה שלנו בקוקה־קולה הוערכה בשווי של 25 מיליארד דולר בעוד שההשקעה באיימקס הוערכה ב־22 מיליארד דולר.

כיום כל החזקה אחראית לכ־5% משווי הנטו של ברקשייר, יחס דומה ליחסה להערכת השווי של החברה כולה לפני זמן רב.

הניחו לרגע שהייתי עושה בשנות ה־90 טעות השקעה בגודל דומה, שהייתה נשארת בגרף שטוח ופשוט שומרת על ערך של 1.3 מיליארד דולר ב־2022. (דוגמא לכך עשויה להיות אג"ח ל־30 שנה בדירוג גבוה). ההשקעה המאכזבת הזו כיום הייתה מייצגת 0.3% חסרי חשיבות מהשווי נטו של ברקשייר והייתה נותנת לנו הכנסה שנתית לא משתנה בגובה כ־80 מיליון דולר.

הלקח למשקיעים: כשהפרחים פורחים, העשבים השוטים נמוגים מבחינת החשיבות שלהם. לאורך זמן, צריך רק כמה מנצחות כדי לחולל ניסים. ובהחלט, עוזר להתחיל מוקדם ולחיות עד שנות ה־90 של חייכם.

זאת השנה האחרונה של ברקשייר, בקצרה

לברקשייר הייתה שנה טובה ב־2022. הרווחים התפעוליים של החברה קבעו שיא של 30.8 מיליארד דולר. צ'ארלי ואני מתמקדים בנתון התפעולי הזה וחושבים שגם לכם כדאי להתמקד בו. הרווחים לפי GAAP מטעים ב־100% כשמסתכלים עליהם רבעונית או אפילו שנתית.

התפתחות חיובית שנייה מבחינת ברקשייר ב־2022 הייתה הרכישה שלנו של תאגיד אלגאני, חברה לביטוח נזקי רכוש בהובלת ג'ו ברנדון. אלגאני מספקת לנו ערך מיוחד בגלל שהחוזק של ברקשייר, שאין לו מקבילות, מאפשר לחברות הבת שלה בתחום הביטוח לעקוב אחר אסטרטגיות רבות ערך ובנות קיימא בהשקעות שאינן זמינות בעצם לאף אחת מהמתחרות שלהן.

מאז שרכשנו את חברת ביטוחי הרכוש הראשונה שלנו, ב־1967, הכיסוי הביטוחי של ברקשייר גדל פי 8,000 דרך רכישות, פעילות וחדשנות. למרות שזה לא מוכר בהצהרות הפיננסיות שלנו, הכיסוי הזה היה נכס יוצא דופן מבחינת ברקשייר.

"רווחים מ־buyback מיטיבים עם כולם"

רווח מאוד מינורי בערך פר־מניה קרה ב־2022 דרך רכישות עצמיות של מניות ברקשייר וכן הודות לצעדים דומים באפל ובאמריקן אקספרס. בברקשייר, הגדלנו באופן ישיר את החלק שלכם באוסף הייחודי של חברות שיש לנו על ידי רכישה עצמית של 1.2% מהמניות הזמינות של החברה. באפל ובאמריקן אקספרס, רכישות עצמיות הגדילו את בעלות ברקשייר מעט בלי לעלות לנו כלום.

החשבון אינו מסובך: כשכמות המניות יורדת, ההחזקה שלכם בחברות הרבות שלנו עולה. כל כמות קטנה עוזרת כשרכישות עצמיות נעשות במחירים הצוברים ערך. בדיוק כמו שללא ספק, כשחברה משלמת יותר מדי על רכישות עצמיות, מי שנותרים בעלי המניות שלה מפסידים. בזמנים כאלה, רווחים מגיעים רק לבעלי המניות שמוכרים ולבנקאי ההשקעות הידידותי אבל יקר, שהמליץ על הרכישות המטופשות.

רווחים מרכישות עצמיות הצוברות ערך, יש להדגיש, מיטיבות עם כל הבעלים - מכל בחינה אפשרית. דמיינו, אם תרצו, שלושה בעלי מניות המכירים את כל הנתונים של סוכנות רכב מקומית, שאחד מהם גם מנהל אותה. דמיינו עוד, שאחד הבעלים הפסיביים רוצה למכור את המניות שלו בחזרה לחברה במחיר אטרקטיבי לשני הבעלים הנותרים.

כשהעסקה מושלמת, האם מישהו נפגע מזה? האם המנהל איכשהו מועדף על פני הבעלים הפסיבי השני? האם הציבור נפגע?

כשאומרים לכם שכל הרכישות העצמיות פוגעות בבעלי המניות או פוגעות במדינה, או שהן מיטיבות בעיקר עם מנכ"לים, אתם מקשיבים למישהו שאין לו מושג בכלכלה, או לדמגוג בעל לשון חדה (מאפיינים שבהחלט יכולים להתקיים ביחד).

צ'ארלי ואני, לצד בעלי מניות רבים בברקשייר, נהנים לצלול לעובדות והנתונים הרבים, אבל זו לא קריאה חיונית. ישנם הרבה מיליונרים וגם מיליארדרים בברקשייר שמעולם לא למדו את הנתונים הפיננסיים שלנו. הם פשוט יודעים שצ'ארלי ואני - לצד המשפחות והחברים הקרובים שלנו - ממשיכים להחזיק השקעות גדולות מאוד, והם סומכים עלינו שנתייחס לכסף שלהם כפי שאנו מתייחסים לשלנו.

וזו הבטחה שאנו יכולים להבטיח.

לא צריך כישרון בשביל מניפולציה במספרים

אזהרה חשובה: אפילו בנתון ההכנסות התפעוליות שאנו מעדיפים, מנהלי כספים יכולים לעשות מניפולציות אם ברצונם לעשות כך. תחבולות כאלה לעתים קרובות נחשבות על ידי מנכ"לים, דירקטורים ויועצים למתוחכמות. עיתונאים ואנליסטים גם הם מקבלים את עובדת קיומם. הבסת "הציפיות" מוכתרת כניצחון ניהולי.

הפעילות הזו גועלית. לא צריך כישרון כדי לעשות מניפולציה במספרים: רק רצון עמוק להונאה. "הנהלת חשבונות מלאת דמיון ונועזות", כפי שפעם מנכ"ל כלשהו תיאר לי את התרמיות שלו, הפכה לאחת מנקודות הבושה של הקפיטליזם.

ההצלחה של ברקשייר: רגע של מזל טוב

ב־1965, ברקשייר הייתה "one-trick pony", בעלת מפעל טקסטיל מניו אינגלנד שנהנה מיוקרה רבה, אבל נועד להיכשל. כשהעסקים צעדו אל מותם, נזקקה ברקשייר להתחלה חדשה במהירות. במבט לאחור, איחרתי להבין את חומרת הבעיות בחברה.

ואז היה רגע של מזל טוב: ב־1967 נפתחו ביטוחים ברמה לאומית, והעברנו את המשאבים שלנו לביטוח ופעילויות אחרות שאינן בתחום הטקסטיל.

כך החל המסע שלנו ל־2023, דרך חתחתים שכללה שילוב של חסכון מתמשך על ידי הבעלים שלנו (על ידי שמירת ההכנסות שלהם), ההימנעות שלנו מטעויות גדולות וכן - חשוב מכל - הרוח הגבית האמריקאית. ארה"ב הייתה מסתדרת נהדר בלי ברקשייר. ההיפך אינו נכון.

כעת ברקשייר נהנית מבעלות עיקרית באוסף ללא תחרות של חברות ענקיות ומגוונות. ראשית בואו נסתכל על כ־5,000 חברות מונפקות שנסחרות על בסיס יומיומי בנאסד"ק, בבורסה של ניו יורק ובמקומות קשורים. בתוך הקבוצה הזו ישנן החברות שבמדד S&P 500, אסופת עילית של חברות אמריקאיות גדולות ומוכרות.

במצטבר, 500 החברות האלה הכניסו 1.8 טריליון דולר ב־2021. על ידי שימוש בנתוני 2021, לפיכך, רק 128 מתוך 500 החברות (כולל ברקשייר) הכניסו 3 מיליארד דולר או יותר. יש להודות, 23 חברות הפסידו כספים.

בסוף 2022, ברקשייר בעלת ההחזקות הגדולה ביותר בשמונה חברות הענק האלה: אמריקן אקספרס, בנק אמריקה, שברון, קוקה־קולה, יולט פקארד, מודיס, אוקסידנטל פטרולאום ופרמאונט גלובל.

בנוסף לאלה, לברקשייר יש בעלות של 100% ב־BNSF ו־92% ב־BH Energy, שלכל אחת מהן הכנסות גבוהות מהרף של 3 מיליארד דולר שהוזכר לעיל. לו היו החברות האלה ציבוריות, הן היו מחליפות שתי חברות אחרות במדד S&P 500.

בסך־הכול, 10 חברות הענק הללו מותירות את ברקשייר מתואמת באופן נרחב יחסית לעתיד הכלכלי של ארה"ב, יותר מכל חברה אמריקאית אחרת.

לגבי העתיד, ברקשייר תמיד תחזיק כמויות של מזומנים ואג"ח של משרד האוצר האמריקאי לצד מגוון רחב של חברות. אנחנו נימנע מהתנהגות שעלולה לגרום למחסור במזומנים בתקופות לא נוחות, כולל תקופות פאניקה פיננסית והפסדי ביטוח חסרי תקדים. המנכ"לים שלנו תמיד יהיו גם מנהלי סיכונים ראשיים - תפקיד שלא אחראי להאציל בו את הסמכות למישהו אחר.

בנוסף, חלק ניכר מהשווי של המנכ"לים העתידיים שלנו יהיה במניות ברקשייר שקנו בכספם שלהם. וכן, בעלי המניות שלנו ימשיכו לחסוך ולשגשג על ידי שמירת ההכנסות.

בברקשייר, לא יהיה לנו קו סיום.

כמה עובדות מפתיעות לגבי מסים פדרליים

בעשור שנגמר ב־2021, משרד האוצר הכניס תקבולי מס של כ־32.3 טריליון דולר והוציא כ־43.9 טריליון דולר.

למרות שלכלכלנים, לפוליטיקאים ולרבים בציבור יש דעות על ההשלכות של חוסר האיזון העצום הזה, צ'ארלי ואני מעמידים פני בורים ומאמינים באמונה שלמה שהתחזיות הכלכליות לשוק בטווח הקרוב גרועות מלהיות חסרות ערך.

התפקיד שלנו הוא לנהל את פעילות ברקשייר והכספים שלה באופן שישיג תוצאה מתקבלת על הדעת לאורך זמן וישמר את כוח העמידה ללא תחרות של החברה בזמני פאניקה פיננסית או מיתון עולמי חמור. ברקשייר מציעה גם מידה של הגנה מאינפלציה דוהרת, אבל המאפיין הזה רחוק מלהיות מושלם. לגירעונות פיסקליים עצומים ומושרשים יש השלכות.

התרומה של ברקשייר דרך מס הכנסה של חברות הייתה 32 מיליארד בעשור הזה. וזה אומר - התכוננו - שלו היו בערך 1,000 משלמי מסים בארה"ב שהיו משווים לתשלומים של ברקשייר, אף חברה אחרת ולא אף אחד מ־131 מיליון משקי הבית במדינה היו צריכים לשלם איזשהו מס לממשלה הפדרלית. אפילו לא סנט.

"מקווים לשלם יותר מסים בעתיד"

מיליונים, מיליארדים, טריליונים - כולנו מכירים את המילים, אבל הסכומים המסומנים על ידם כמעט בלתי ניתנים להבנה. הבה ניתן מימדים פיזיים למספרים: אם תמירו מיליון דולר לשטרות חדשים של מאה, תהיה לכם ערימה שתגיע עד גובה החזה שלכם. עשו אותו דבר עם מיליארד דולר - זה כבר מרגש! - והערימה עולה בערך 0.75 מייל אל השמיים.

לבסוף, דמיינו ערימה של 32 מיליארד דולר, הסך של תשלומי מס הכנסה פדרליים של ברקשייר בין 2012 ל־2021. כעת צומחת הערימה לגובה של יותר מ־21 מייל, בערך פי שלושה מהגובה בו מטוסי נוסעים בדרך כלל טסים. בכל הנוגע למסים פדרליים, אנשים שיש להם מניות של ברקשייר יכולים לומר בלי להסס "תרמתי במשרד".

בברקשייר אנחנו מקווים ומצפים לשלם הרבה יותר מסים בעשור הבא. אנחנו חייבים למדינה לא פחות: הדינמיות של ארה"ב הביאה תרומה אדירה לכל הצלחה של ברקשייר - תרומה שברקשייר תמיד תזדקק לה.

אנו סומכים על רוח הגבית האמריקאית, ולמרות שהן נרגעו מעת לעת, הכוח המניע שלהן תמיד חזר.

אני כבר משקיע 80 שנה - יותר משליש מהחיים של המדינה שלנו. למרות הנטייה של האזרחים שלנו - ההתלהבות כמעט - מביקורת עצמית וספקות עצמיים, עדיין לא חייתי בתקופה בה זה נראה הגיוני להמר הימור ארוך טווח נגד אמריקה. ויש לי ספק גדול מאוד שמישהו מקוראי המכתב הזה יחווה בעתיד חוויה שונה.

הסוד לחיים ארוכים: שוקולד ובוטנים

צ'ארלי ואני חסרי בושה. בשנה שעברה, במפגש הראשון של בעלי מניות שערכנו בשלוש שנים, קיבלנו את פניכם בהצעת המכירה המסחרית הרגילה שלנו.

מרגע שצלצל פעמון הפתיחה, הלכנו ישר על הארנקים שלכם. תוך זמן קצר, הקיוסקים שלנו מכרו לכם 11 טונה של שוקולד ובוטנים. במכירה בסגנון פי. טי. ברנום שערכנו, הבטחנו לכם אריכות ימים. אחרי ככלות הכול, מה חוץ משוקולדים ובוטנים הצליח להביא את צ'ארלי ואותי לגילאים 99 ו־92?

אני יודע שאין לכם כבר סבלנות לשמוע פרטים על המכירה של שנה שעברה.

ביום שישי, הדלתות היו פתוחות מהצהריים ועד 17:00, ודלפקי הממתקים שלנו רשמו 2,690 מכירות שונות. בשבת, נרשמו בקיוסקים עוד 3,931 עסקאות בין 07:00 ל־16:30, למרות העובדה ש־6 וחצי מתוך 9 וחצי שעות הפעילות היו הקרנת הסרט שלנו ומושב שאלות ותשובות שהגבילו את התעבורה המסחרית.

תעשו אתם את החשבון: הקיוסקים עשו בערך 10 מכירות בדקה בזמן שיא שעות הפעילות (וצברו 400.3 אלף דולר בנפח מסחר ביומיים האלה), כשכל המוצרים נמכרו בלוקיישן אחד שמוכר מוצרים שלא עברו שינוי ממשי כבר 101 שנים. מה שעבד מבחינת הקיוסקים בימים של מודל ה־T של הנרי פורד ממשיך לעבוד היום.