העלייה המתמדת של הריבית במשק מגדילה את מספר הלווים שמתקשים לעמוד בתשלומים למי שמימן עבורם רכישת רכב חדש. חברת מימון ישיר, השחקנית הגדולה במשק בתחום ההלוואות למימון כלי רכב, משקפת היטב את המגמה: בדוחות לרבעון הראשון של 2023 היא מציגה צמיחה בהכנסות המימון שלה, אך לצידן פגיעה ברווח הנקי. זאת לאחר שיותר מהכפילה את הפרשותיה להפסדי אשראי, עקב לקוחות המתקשים לשלם את חובותיהם.

החברה פועלת בתחום האשראי הצרכני, בעיקר בהעמדת הלוואות (צמודות מדד) לרכישת מכוניות (כנגד שיעבוד הרכב הנרכש). בנוסף היא מעמידה "הלוואות סולו" הניתנות במעמד רכישת הרכב, ללא שיעבודים כנגדן, ובשנה האחרונה גם הלוואות מגובות נדל"ן למגורים (משכנתאות).

בסיכום הרבעון הראשון רשמה החברה, בניהולו של ערן וולף, הכנסות מימון (נטו) של 240 מיליון שקל, עלייה של 4% ביחס לרבעון המקביל אשתקד, שנבעה מהגידול בתיק ההלוואות של החברה. עם זאת, על רקע עליית הריבית, כאמור הפסדי האשראי שלה יותר מהוכפלו ל־42 מיליון שקל. בשורה התחתונה נחתך הרווח הנקי הרבעוני של מימון ישיר ב־35% והסתכם ב־47.3 מיליון שקל.

עלייה בהיקף ההלוואות שנמצאות בסיכון

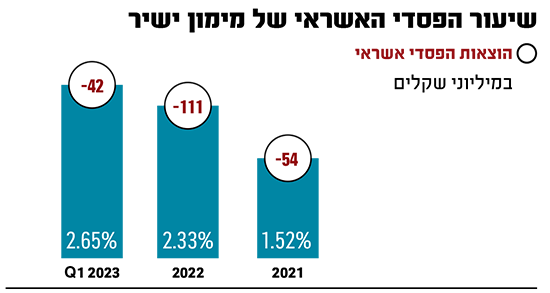

החברה מציינת כי לעלייה בהפסדי האשראי חברו שני גורמים עיקריים: עלייה בגודל תיק ההלוואות שבסיכון, ועלייה בשיעור הפסדי האשראי לכ־2.65% מהתיק לעומת 1.83% ברבעון המקביל אשתקד. חלק ניכר מאותן הפרשות מיוחס להלוואות הסולו, המשמשות כהון העצמי לרכישת רכבים ללא שיעבודים כנגדן, ומשכך הן מסוכנות יותר.

מדוחות החברה עולה כי בעוד ששיעור נזקי האשראי בתיק ההלוואות לרכב עמד על 1.8% ברבעון הראשון, הרי שרכיב הלוואות הסולו הציג ברבעון החולף הפסדי אשראי בשיעור של 6.9%.

בדוחות נכתב כי "לאור העלייה בסיכון, המתבטאת בשיעור הפסדי האשראי הגבוה יותר, החלה החברה ברבעון הרביעי של שנת 2022 בהקשחת תנאי החיתום בהלוואות בכלל, ובהלוואות שאינן מגובות בבטוחה בפרט". בשנה החולפת עמד שיעור הפסדי האשראי של החברה על 2.33% מהתיק, וב־2021 על 1.52% בלבד - נתון חריג לטובה המיוחס לאופוריה כלכלית שנבעה מהעברות כספים גדולות מהממשלה לציבור בתקופת הקורונה, וכן מרמת הריבית האפסית במשק. מגמה זו השתנתה מהקצה לקצה בשנה החולפת, עם העליות החדות בגובה הריבית.

בשנים שקדמו לתקופת הקורונה, עמד שיעור נזקי האשראי ברמות גבוהות יותר מאלה שנרשמו ברבעון הראשון השנה. כך למשל ב-2019 עמד שיעור זה על 2.8% ושנה קודם לכן על 2.86%. אולם מאז 2021 העלייה בנתון זה מובהקת ונובעת מהעלייה במפלס הסיכון בפעילות המשקית, עם העלייה בריבית והזינוק האינפלציוני.

שואפת לנתח של 3% משוק המשכנתאות

יתרת תיק ההלוואות של מימון ישיר צמחה ל־6.7 מיליארד שקל בסוף חודש מרץ, לעומת 6.3 מיליארד שקל בסוף 2022. החברה פנתה לאפיקים חדשה, בטוחים יחסית לדבריה, של מתן אשראי למשכנתאות. בכך היא מבקשת לנצל את הקושי ההולך וגובר של הבנקים בהרחבת תיקי המשכנתאות שלהם, בשל מגבלות בנק ישראל.

ברבעון שחלף העמידה מימון ישיר הלוואות משכנתה בהיקף של 212 מיליון שקל, סכום דומה לזה שהעמידה מאז שנכנסה לתחום במחצית השניה של 2022. החברה הציבה לעצמה יעד שאפתני: להגיע לנתח של 3% מהיקף המשכנתאות החדשות שיינתנו בישראל בתוך חמש שנים. בסך הכול העמידה החברה ברבעון הראשון אשראי של 2.38 מיליארד שקל, מתוכו 93% בגיבוי בטוחה.

המנכ"ל וולף אמר כי "האיתנות הפיננסית הגבוהה והגמישות הפיננסית הרחבה, מאפשרים לנו לנהל את תיק ההלוואות שלנו באחריות, כאשר ברבעונים האחרונים התחלנו לפעול להקשחת תנאי החיתום".

בשנה האחרונה איבדה מניית מימון ישיר, שבשליטת קבוצת צור שמיר של משפחת שנידמן, כשליש משווייה, ושווי השוק שלה עומד כיום על 1.4 מיליארד שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.