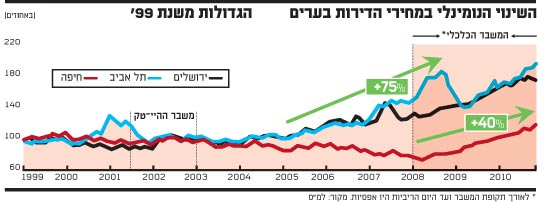

איזה טיפוס עולה בדמיונכם כשאתם חושבים על משקיע נדל"ן אופייני, כזה שקונה דירות להשקעה; אחד מאלה שרכשו כ-60 אלף דירות להשקעה בשנתיים האחרונות, כשליש מהעסקאות לרכישת דירות באותה תקופה; אותו משקיע שהכלכלנים מכניסים אותו ל"צד הביקוש", חלק מאותם ביקושים שהאיצו את עליית המחירים בשוק הנדל"ן והובילו לעליית מחירים של עשרות אחוזים תוך שנתיים בלבד?

ובכן, מתברר שלא מדובר בטיפוס שיושב על ערימות של כסף, אחד שרכישת דירה - בין אם במיליון, שניים או בהרבה יותר - היא עניין פעוט בשבילו.

לפי נתוני מינהל הכנסות המדינה, השכר ברוטו השנתי החציוני של משקיע בשוק הנדל"ן ב-2010 עמד על כ-130 אלף שקל, פחות מ-11 אלף שקל בחודש, רחוק מאוד מהתפיסה הרווחת שלפיה המשקיעים בשוק הנדל"ן אמידים במיוחד.

אמנם השונות בין משקיעי הנדל"ן גדולה מאוד, אבל חלק לא קטן מהם הם כנראה שכירים או עצמאים שיכולת ההשתכרות שלהם מוגבלת ובכל זאת החליטו לרכוש דירה נוספת בחסכונותיהם, כי "הדירות כל הזמן עולות בישראל". חמשת היישובים הבולטים ברכישת דירות להשקעה, אגב, הם ת"א, חיפה, ירושלים, באר שבע ופתח תקווה.

11

צרפו לנתון הזה את הנתונים שחשף אמש "גלובס" ולפיהם יש גידול חד בנטילת משכנתאות גדולות, של יותר מ-890 אלף שקל, ותקבלו פרופיל של משקיע נדל"ן טיפוסי: מרוויח 11 אלף שקל בחודש, מחליט לקנות דירה נוספת ב-1.5 מיליון שקל, יש לו חסכונות (הון עצמי) של 600 אלף שקל והוא רץ לבנק בשביל לקבל משכנתה של כ-900 אלף שקל - שיעור מימון של כ-60%, כנהוג בשוק המשכנתאות.

כוסות רוח למת

עד עכשיו התנאים בשוק הדיור היו מצוינים מבחינת אותו משקיע: מצד אחד, הריבית מגוחכת, למעשה זו ריבית ריאלית שלילית, שדחפה אותו באופן טבעי למשכנתאות צמודות בריבית משתנה (משכנתאות פריים וצמודות בריבית משתנה), העדיפות בהחלט על פני משכנתאות יקרות יותר בריבית קבועה צמודה למדד (יותר מ-80% מהמשכנתאות שנלקחו השנה הן בריבית משתנה). מצד אחר, נוצרו לו רווחים יפים, לפחות על הנייר, של עשרות אחוזים, שכיסו את עלויות המימון הזניחות יחסית.

עכשיו, עם הפטור ממס שבח, הוא גם יוכל למהר ולממש את הנכס ברווח יפה, אף שאנחנו מסופקים אם רוב המשקיעים הטיפוסיים שלנו יעדיפו לממש ולספור את הכסף, כי הרי "הדירות בישראל עולות כל הזמן", וזו ירושה נאה לילדים או לנכדים.

למשקיע הטיפוסי הזה, כל הניסיונות של פישר וחזקיהו להקשיח את תנאי המימון במטרה לייקר את המשכנתאות בחצי אחוז או מקסימום באחוז יעזרו כמו כוסות רוח למת. זה לא מעניינו; הרגישות שלו לחצי אחוז-אחוז נמוכה מאוד, והתחרות בשוק המשכנתאות אף לא ייקרה בפועל את עלות המשכנתאות. לכן, מבחינת כל המשקיעים בנדל"ן או אלו המחליטים לרכוש דירה ראשונה עכשיו ומשוכנעים שערך הדירות ימשיך לעלות לנצח נצחים, החלטנו לנסות לסדוק את האמונה העמוקה הזו באמצעות קצת היסטוריה כלכלית.

לכל שוק חם, לכל שוק שמגלה סימנים בועתיים, יש אותם מאפיינים - בין אם מדובר במניות ובין אם באיגרות חוב, בנדל"ן, בסחורות, באשראי וכד'. כולם מתאפיינים במימון זול ונגיש שאינו מתמחר סיכונים כראוי ומושך עוד ועוד כסף חדש.

אלה הנמצאים בבועה ומתפרנסים ממנה נהדר מתאפיינים באמונה ש"הפעם זה אחרת" או "אצלנו זה שונה", וכך הם מסבירים מדוע המחירים ימשיכו לעלות לתוך השנה הבאה, אם לא לתוך העשור הבא (עובדה: רוב הישראלים בסקר "גלובס" סבורים שמחירי הדירות ימשיכו לטפס). כל עוד השוק חם, חי ובועט, האמונה זו תמשיך להזין את הבועה. אף שעתה קשה לדמיין זאת - כל מחזור כלכלי נהדר מסתיים בדרך מפתיעה ובמקרים רבים לא נעימה.

בסופו של דבר, מעבר לכל הניתוחים הכלכליים המורכבים, הדבר פשוט מאוד: בתקופה של גאות, התקווה גוברת על הפחד והיא עלולה לשבש כל היגיון. כל בועה גם מצייתת לנורמה ההיסטורית שמתחילה בגאות, אופוריה ושילוב מוחץ של הרבה מאוד כסף זול ומעט מדי שכל ישר. אבל כל בועה גם מסיימת בדרך כלל את חייה באותה דרך מסורתית - ייקור ריביות, כי ריביות נמוכות הן עורק החיים של הספקולציות ומחירי הנכסים הגבוהים.

לפי מחקר מקיף של בנק ישראל שפורסם באחרונה, הגורם הדומיננטי בעליית מחירי הדירות בתקופה האחרונה הוא הריבית המוניטרית. לפי המחקר, ריבית זו הסבירה שני שלישים מהעלייה. מלאי הדירות (או "ההיצע") מסביר רק שישית מהעלייה בתקופה האחרונה. המחקר קובע במפורש כי יש להיזהר מעלייה לא מדודה של מלאי הדירות כיוון שהיא עלולה להביא בעתיד ללחץ בכיוון ההפוך, בפרט על רקע העלאת הריבית המוניטרית בעתיד לרמה הנורמלית.

מה המשקיע הטיפוסי שלנו מבין מכל המחקר הזה?

(א) שההסבר הפשטני שחלק משחקני הנדל"ן מספקים לנו לעליית המחירים (כללי המשחק של היצע וביקוש) חוטאים לאמת: הביקוש מושפע מאוד מהריבית, וזה ביקוש ספקולטיבי בעיקרו.

(ב) שהריבית כרגע היא לא נורמלית - גובה הריבית עצמה ומשך הזמן שבו היא קיימת הם בהחלט לא נורמליים, עלולים ליצור סכנה לכמה תופעות לוואי שליליות ומגבירים את האיום להיווצרות בועות נכסים חדשים בעולם. אם יהיה היפוך (פתאומי או הדרגתי) במגמה הזו, השווקים עלולים להיות מאוימים על ידי זעזועים אדירים. ויהיה היפוך, אין ספק, במגמת הריבית. הוא התחיל, אמנם באיטיות, אבל תוך שנתיים נראה כנראה ריביות גבוהות בצורה משמעותית.

(ג) שריביות גבוהות יותר פירושן החזרים חודשיים גבוהים יותר על המשכנתאות.

(ד) שריבית גבוהה יותר, החזרים גבוהים יותר ושחרור קרקעות מואץ על ידי הממשלה יגרמו בעתיד "לחץ בכיוון ההפוך", כפי שבנק ישראל מגדיר זאת. כלומר, ירידת מחירים.

הנה תמונת מצב אפשרית שהמשקיע הטיפוסי שלנו או רוכש הדירה הראשונה יצטרכו לעמוד בפניה בעוד שנתיים: החזרים גבוהים יותר, מחירים נמוכים יותר, שחיקה בהכנסה הפנויה והבנה שפתאום מחירי הדירות לא עולים כל הזמן בישראל.

לכל השחקנים בשוק הנדל"ן יש אינטרס ברור בשימור הבועה: הקבלנים מוכרים דירות כמו לחמניות טריות, האוצר מרוויח מיליארדים במסי נדל"ן, הבנקים למשכנתאות מתקוטטים על הלווים ולרוכשי הדירות יש תחושה מזויפת שערך הנכס רק משתבח עם השנים.

הריבית הצפויה השנה לא תשבית עדיין את השמחה, וזו סיבה מספיק טובה לבנק ישראל לאסור בצורה גורפת מימון של יותר מ-50% ולאסור, לתקופה מסוימת, נטילת משכנתאות בריבית משתנה. מישהו הרי צריך להציל את הפראיירים שנשאבים לחיקה החמים של הבועה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.