המשבר הפיננסי שהתרחש בשווקים בשבועות האחרונים לא פסח על קבוצת IDB שבשליטת נוחי דנקנר, אשר רשמה הפסד כבד ברבעון השני, בעקבות ההשקעה במניות הבנק השוויצרי קרדיט סוויס . מלבד ירידות השערים במניות חברות הקבוצה, נרשמו ירידות שערים גם באיגרות החוב שלהן, ובבית ההשקעות אי.בי.אי סבורים שהתשואות בהן נסחרות כעת חלק מהאג"ח מהוות הזדמנות השקעה.

"מניתוח יכולת החזר החוב של כל אחת מחברות המטה בקבוצת אי.די.בי עולה כי החברות יוכלו לעמוד בהתחייבויותיהן לבנקים ולמחזיקי האג"ח", כותבים האנליסטים דורין צלניר ואורי ליכט. "וזאת, בעזרת החזקה בחברות איכותיות ונזילות שתאפשר מימוש מהיר בעת הצורך, מערכת קשרי הגומלין ביניהן, השלמת עסקאות שעל הפרק (עסקת מכתשים אגן-כמצ'יינה, לדוגמה) וגלגול חובות או גיוס כספים היכן שניתן".

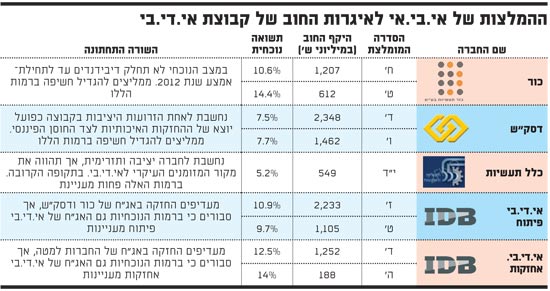

בהתייחס לאג"ח ספציפיות של הקבוצה כותבים באי.בי.אי כי "אנו סבורים שכדאי להגדיל החזקות באג"ח של כור ודסק"ש, ובמעגל השני להיחשף לאג"ח של אי.די.בי. כלל תעשיות תעמוד להערכתנו, בהחזרי החוב שלה, אך התשואות בהן נסחרות האג"ח אינן אטרקטיביות יחסית לחלופות". להלן עיקר ממצאי הניתוח.

כור: "סיכוי של 95% להשלמת עסקת מכתשים אגן"

החזקותיה העיקריות של כור הן 2.14% ממניות קרדיט סוויס (השקעה שבוצעה במינוף), 47% בחברת מכתשים אגן, 50% בבניין HSBC בארה"ב (על הפרק עומדת עסקה למכירת ההשקעה לחברה האחות נכסים ובנין), וכן החזקה של 68.8% בבית ההשקעות אפסילון.

בהתייחס להשקעה בקרדיט סוויס, אשר נעשתה במימון של בנקים זרים בהיקף נוכחי של 2.9 מיליארד שקל, כותבים באי.בי.אי כי קיים עודף מעבר לגובה ההלוואה של מיליארד שקל, והמשמעות היא אדירה: "למעשה, גם בתרחיש תיאורטי לפיו מניית קרדיט סוויס יורדת ב-30%, כור עדיין נותרת עם עודף של כ-300 מיליון שקל לאחר פירעון מיידי של החזקותיה ומימוש חלק מהנכסים המשועבדים".

על העסקה במסגרתה אמורה כור למכור את השליטה במכתשים אגן לכמצ'יינה הסינית תוך קבלת תזרים של 3.9 מיליארד שקל, כותבים בבית ההשקעות כי "נכון להיום השוק מתמחר סיכוי של 95% להשלמת העסקה (לפי מחיר מניית מכתשים אגן). אנו מעריכים כי תשואות האג"ח של כור גבוהות מאחר שהעסקה עדיין לא הושלמה, ותיאורטית קיים סיכוי, גם אם נמוך, לפתיחת החוזה ושינוי תנאי העסקה ללא קנסות".

באי.בי.אי מציירים בהקשר זה שני תרחישים: "בתרחיש הסביר, עסקת מכתשים תצא לפועל ומכירת מניות קרדיט סוויס תתרחש בשנים הקרובות. במקרה כזה, תוכל הקבוצה לבחור בהמשך פיתוח כור כזרוע השקעות או במיזוגה לחברת מטה אחרת בקבוצה. כל אחת מדרכי פעולה אלו תאפשר לכור גיוס כספים וגלגול חובות".

בתרחיש סביר פחות בו עסקת מכתשים לא תצא לפועל, "כור תמשיך להחזיק במניות מכתשים, כאשר המשמעות היא נכס סחיר ונקי משעבוד בשווי של 4 מיליארד שקל, כנגדו תוכל החברה לקבל הלוואות בנקאיות או לגייס כספים בשוק ההון".

שלוש סדרות האג"ח של כור נסחרות בתשואה של 10.6%-14.4%, והמסקנה העולה מהניתוח היא ש"כור תעמוד בהתחייבויותיה, וזאת לצד חלוקת דיבידנדים משמעותיים רק החל משנת 2013, אשר יתרמו ליתרות המזומנים של דסק"ש ו-אי.די.בי פיתוח. אי יכולת החברה לחלק דיבידנדים בתקופה הקרובה מיטיבה עם מחזיקי האג"ח".

דסק"ש: "הזרוע היציבה בקבוצה"

דיסקונט השקעות היא חברת ההחזקות העיקרית של קבוצת אי.די.בי, ודרכה מוחזקות בין היתר סלקום , שופרסל , נכסים ובניין , כור וגיוון אימג'ינג . היקף החוב "סולו" שיש לחברה בשמונה סדרות אג"ח עמד בסוף הרבעון השני על כ-5.5 מיליארד שקל, והן נסחרות בתשואה של4.9%-10.6%. מהניתוח עולה כי דסק"ש עשויה לחלק דיבידנד של 600 מיליון שקל ב-2012, ו-800 מיליון שקל בשנים 2013-2015.

"החברה תוכל לעמוד בחלוקות אלו ללא פגיעה בתשלומי החובות בשנים 2011-2013. לאחר מכן, תוכל דסק"ש לממש חלק מהחזקותיה ו/או לגלגל חוב בנקאי או לפעול למען גיוס נוסף של אג"ח - תרחיש סביר בהחלט בהתחשב בעובדה שאין שעבודים על סדרות האג"ח של החברה", כותבים באי.בי.אי.

"להערכתנו, דסק"ש נחשבת לזרוע היציבה בקבוצה וזאת כפועל יוצא של ההחזקות האיכותיות לצד החוסן הפיננסי שלה. אנו ממליצים להגדיל חשיפה לסדרות האג"ח של דסק"ש, עם דגש על אג"ח ו', הודות לגודל הסדרה ולנזילות בה". לדברי האנליסטים, גם באג"ח ד', בעלת המח"מ הבינוני, התשואה הנוכחית היא נאה.

כלל תעשיות: "תהפוך למקור המזומנים העיקרי"

כלל תעשיות היא החברה באמצעותה מחזיקה הקבוצה בנייר חדרה, גולף, פאנדטק, כלל ביוטכנולוגיה משאב ונטוויז'ן. זו האחרונה מוזגה באחרונה עם סלקום, במהלך שהניב לכלל תעשיות תזרים חיובי של 460 מיליון שקל.

היקף החוב "סולו" שיש לחברה בשש סדרות אג"ח עמד בסוף יוני על כ-1.8 מיליארד שקל, ואלה נסחרות בטווח תשואה של 3.6%-6.2%. מהניתוח של בית ההשקעות עולה כי "כלל תעשיות תחלק 200 מיליון שקל ב-2011, ולאחר מכן תחלק כ-400 מיליון שקל בכל אחת מהשנים 2012-2015. על מנת לעמוד בהיקף החלוקות תוכל החברה למשוך דיבידנד מחברות מוחזקות, לגלגל חוב בנקאי ולגייס חוב נוסף באג"ח, וזאת לצד מימוש חלק מהחזקותיה".

בשורה התחתונה, על רקע הקושי במשיכת דיבידנדים מכור ומשיכת הדיבידנדים הנמוכה יחסית מדסק"ש בשנתיים הקרובות, כלל תעשיות תהפוך להיות מקור המזומנים העיקרי של אי.די.בי פיתוח. "אנו לא צופים בעיה בהחזר החוב של כלל תעשיות, אך יש להביא בחשבון את העובדה שהיא תהפוך למקור המזומנים העיקרי עבור אי.די.בי. וסביר להניח שנראה את רמות המינוף בחברה עולות. לפיכך, במרווחים הנוכחיים אנחנו מעריכים כי יש סדרות אג"ח אטרקטיביות יותר בקבוצה", מסכמים באי.בי.אי.

אי.די.בי פיתוח: "מסודרת עד וכולל 2015"

מלבד השליטה בכל חברות ההחזקה האחרות של הקבוצה, מחזיקה אי.די.בי. פיתוח גם בחברת הביטוח כלל, אשר נמצאת מזה זמן על המדף, וההערכות בשוק הן שתג המחיר יהיה סביב 3 מיליארד שקל. לאי.די.בי. פיתוח שש סדרות אג"ח בהיקף כולל של כ-4.3 מיליארד שקל, והן נסחרות בטווח תשואה של 8.1%-13%. בהתייחס לחוב של חברה זו כותבים באי.אי.בי כי "לחברה יתרת מזומנים מספקת לתשלום כל התחייבויותיה לבנקים ולמחזיקי האג"ח עד וכולל שנת 2015, מבלי לממש נכסים או לגלגל חובות".

"יחד עם זאת", מוסיפים בבית ההשקעות, "חברת האם אי.די.בי אחזקות זקוקה לדיבידנד בגובה 325-330 מיליון שקל בכל שנה. ועל מנת לממן דיבידנד זה תיאלץ אי.די.בי. פיתוח לגלגל חוב בנקאי או לגייס אג"ח בהיקף של 1.5 מיליארד שקל. לחילופין, השלמת עסקת המכירה של כלל ביטוח לצד ג' תתרום למקורות החברה סכום של כ-3 מיליארד שקל, ואנו סבורים כי ברמות התשואה הללו האג"ח נראות יותר אטרקטיביות", מסכמים באי.בי.אי.

אי.די.בי אחזקות: "מעדיפים את הבנות"

החזקתה היחידה של אי.די.בי אחזקות, היא 100% בחברת אי.די.בי פיתוח. היקף החוב "סולו" של אי.די.בי. אחזקות ב-5 סדרות אג"ח עומד על כ-2 מיליארד שקל, אשר נסחרות כעת בטווח תשואה של 11.8%-14%.

על חוב זה כותבים באיביאי כי "אי.די.בי. אחזקות תוכל לפרוע את כל התחייבויותיה, וזאת תחת ההנחה לפיה תקבל דיבידנד בגובה של 325-330 מיליון שקל בשנים 2011-2015 מאי.די.בי. פיתוח. בכל מקרה אנחנו מעדיפים להיות בחברות הבנות, שכן תשלום דיבידנד קבוע יחסית על פני חמש השנים הבאות כרוך בהתרחשותם של מספר תסריטים במקביל".

בסיכום העבודה, כותבים צלניר וליכט כי "אנו רואים בחיוב את פורטפוליו החברות המגוון שמחזיקות חברות המטה באי.די.בי, ואת המהלכים האחרונים שמבצעת הקבוצה בכל הנוגע למימושים והזרמת סכומים גבוהים לחברות המטה. ההחזקות האיכותיות של הקבוצה ניתנות למימוש באופן כמעט מיידי, ונוכחנו לדעת שכשצריך כסף אין הרבה סנטימנטים לגבי האם וכמה לממש".

ההמלצות של אי בי אי לאיגרות החוב של קבוצת אי די בי

מבנה הקבוצה של נוחי דנקנר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.