הראש מתחיל להסתחרר מתנועתם הבלתי פוסקת של קובעי המדיניות בין פולין, צרפת (מרסיי), סין (דליאן), שבכול הזדמנות מבטיחים ש"הכול יהיה בסדר". על פי דבריהם האסרטיביים, יימצא כסף לחילוץ יוון, ובכלל גם לכל מדינות PIIGS, לצמיחה באירופה וארה"ב, להקטנת האבטלה, וכל זאת עם צמצום החוב הרובץ על המערכת הכלכלית של המדינות המפותחות כולה.

בנוסף, עלינו להאמין שכל זה יעשה, כאשר בו זמנית יתקיים צנע מכוון ודורסני במדינות החלשות ביותר (יוון), לעומת הרחבה פיסקאלית ומוניטרית במדינות החזקות ביותר (נאום אובמה + Operation Twist מן הפד', קנייה של אג"חים מצד ה-ECB ועוד).

אזכיר כאן את התפקיד המעניין שתופסת סין לאחרונה: היא מוכנה לבוא ולהיות המחלצת של אירופה בעזרת המזומנים הרבים המגיעים מהצרכנים של המדינות שהיא מוכנה להציל, כאשר סיוע זה מקושר לכמה תנאים אדמיניסטרטיביים בתחום הסחר.

אימפריה עולה, אמרנו?

האמת היא שמתחילה להסתמן עייפות החומר מכול המפגשים, הועידות, והנאומים. אחד מן הדברים שקובעי המדיניות כנראה לא לקחו בחשבון, היא השחיקה באמון שמביאה חוסר

ההתאמה בין כל הנאמר, ובין מה שקורה בפועל.

אצביע כאן על שני אירועים שתפסו את תשומת ליבי במיוחד בשבוע שעבר:

הראשון היה, כאשר אחדי מקובעי המדיניות החשובים באירופה, עמנואל ברוסו, הכריז בפומבי על הצורך ביצירת אג"ח אירופי, השני היה כאשר הפד וה-ECB החליטו לספק נזילות דולרית לבנקים אירופים.

שני דברים אלו, אשר מצביעים בעליל על המצב הדרמטי שבו נמצאות המדינות, והבנקים, ביבשת מראים כמה מוזנחת הבעיה המהותית. יש תחושה שהעולם מתקדם לקראת קרשנדו כלכלי, אשר מרכזו יהיה כנראה חדלות הפירעון של יוון, וההתנערות הגרמנית (והעולמית) מן התוצאות הנלוות לאירוע זה.

החלק הטכני של הסקירה הזו ממש לא מכוון לאנשי המקצוע שבינינו. הוא מיועד להציג למשקיע מן השורה, כמה קבועה והגיונית תנועת המחיר של הנכסים הפיננסיים (במקרה זה מדד המניות האמריקאי S&P500), כאשר אנו מסתכלים על תנועה זו במשקפיים הפשוטים ביותר, דהיינו במשקפי נקודות המחיר החשובות, המכונות רמות תמיכה והתנגדות.

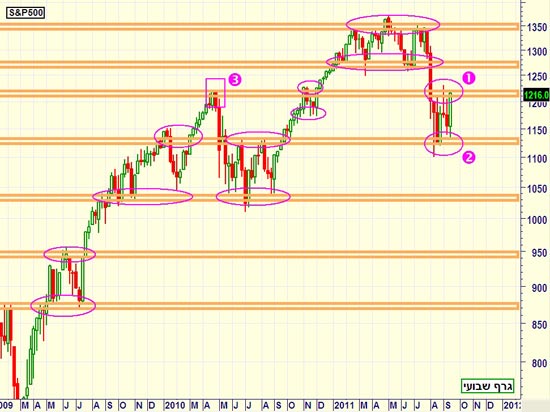

תחילה אציג גרף התייחסות בדמותו של הגרף השבועי של אותו מדד מניות:

משה שלום סנופי

הגרף מייצג את מה שעשה המדד מאז התחתית של השלב הראשון במשבר (שלב A הפיננסי) דהיינו מאז מרץ 2009 ועד עתה. על גבי תנועת המחיר ציירתי רמות תמיכה והתנגדות כמלבנים צהובים.

לפני שנמשיך הלאה, נגדיר בקצרה את המושגים "תמיכה" ו"התנגדות": רמות תמיכה או התנגדות, הן רמות מחיר שבהן התנועה שינתה כיוון. אם המדד הגיע לרמת התנגדות מלמטה, הוא חזר מטה, וההיפך הוא כמובן הנכון לגבי רמת תמיכה.

על פי כללי היסוד של הניתוח הטכני, חשיבות הרמות נמדדת על פי מספר הפעמים שבהם שינוי הכיוון אכן קרה בהן, והזמן שבהן ניתן לזהות שיוניים כאלה. על מנת לפשט במקצת את העניין, ציירתי מסביב לנקודות הנגיעה של המדד עם הרמות, אליפסות סגולות.

ניכר לעין שאותן רמות משחקות תפקיד, שוב ושוב. לכאורה, ואם נתבסס על ההנחה שמדד מניות הוא שיקוף של המניות הנמצאות בו, היינו מצפים לשוני מהותי באזורים. אבל כפי שאפשר לראות ב-1040, 1130, ו-1230 הרמות נשארות יציבות, גם כאשר עוברת יותר משנה, ואף שנתיים, בין הנגיעות השונות.

מה הסיבה לכך? התשובה נמצאת לדעתי בשילוב שבין הפסיכולוגיה האנושית ובעובדה המצערת שרוב המסחר היום נעשה על יד מכונות אוטומטיות. בשני המקרים, הערך הנומינלי קובע. אצל המשקיע האנושי רמת מחיר שבה הוא קנה, והחל להפסיד ממנה, תהווה הזדמנות אדירה למכירה, כאשר המחיר מגיע שוב לשם. כך נוצרת התנגדות.

הוא בהחלט לא יחכה להגעת הנכס למחיר הריאלי שלו, או לערך שהמניות אמורות לבטא מבחינת הרווחיות שלהן, אלא רק לערך הנומינלי שבה בוצעה הקניה ושבו הוא יוכל "לצאת בשלום" מעסקה מפסדיה. גם המשקיע, אשר פספס את ההזדמנות לקנות נכס במחיר מסוים, ינצל את ההזדמנות לכך, כאשר המחיר יגיע לשם שוב, וכך תיווצר רמת תמיכה.

כאן אעלה רעיון איך לנצל גורמי השפעה אלו כמשקיעים. ההנחיה הכללית אומרת שעל המשקיעים לקנות כל פריצה של שיא, במגמה עולה, ולמכור (שורט) כל שפל חדש של מגמה יורדת. בעיקרון, זו אסטרטגיה טובה, אבל אני רוצה להציג בפניכם רעיון נוסף, ושונה במקצת, בהנחה שקבענו כבר בצורה ברורה את מגמת הנכס.

ניתן גם לקנות שפלים המשולבים ברמת תמיכה (במגמה עולה), או למכור שיאים המשולבים עם רמת התנגדות (במגמה יורדת). היתרון הגדול בשיטה שונה זו הוא שעסקה כזו תהיה בעלת יחס סיכוי סיכון קטן בהרבה מזו הרגילה שהזכרתי קודם. על פי טכניקה זו, מיקום פקודת קטיעת ההפסד ממש קרוב לנקודת הכניסה, לעומת המצב הרגיל שבו הפקודה מושמת רוב הזמן בחצי מרחק שבין שתי רמות המחיר החשובות שהיו לפני הפריצה או השבירה.

החיסרון בשיטה זו הוא כמובן שהסיכוי הסטטיסטי להצלחה קטן יותר, מאשר בצורה השמרנית יותר. אם המחיר נמצא קרוב לשפל במגמה עולה, הסיכוי שדווקא משם יווצר שפל חדש (שיבטל את אותה המגמה העולה) גדול יותר.

אני מביא את כל השיקולים האלו כנקודות למחשבה, אם המשקיע ירצה לייצר לעצמו מספר אפשרויות שונות לניהול הסיכונים בשיטתו המסודרת.

-

-

-

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך.

-

יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.