גם החודש החליט בנק ישראל להותיר את הריבית ברמה של 2.5%. קרן יער-און, מנהלת השקעות בהלמן אלדובי, לא רואה בכך סימן לאופטימיות באשר לשוק המקומי בטווח הארוך.

"במציאות שבה בנק ישראל צופה צמיחה נמוכה מהשנה החולפת, מחאה חברתית שתמשיך לנשוף בעורפנו, רגולציה כבדה וגידול בשיעור האבטלה בישראל, אני זהירה בהערכות לגבי גובה הריבית", היא אומרת. לדבריה, לא הצמיחה בארץ, אלא האינפלציה החיצונית, כמו מחירי האנרגיה והמזון, היא שגורמת למדד המחירים להיות גבוה.

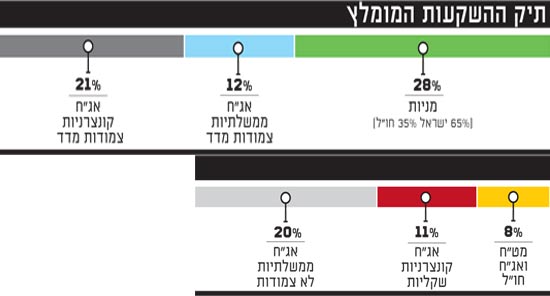

יער-און מעריכה כי הממשלה תבצע העלאת מיסים כדי להפחית את הגירעון, מה שיגרום, בין היתר, להקטנת הביקושים המקומיים, לפגיעה ברווחיות החברות ולאינפלציה מתונה. בהתאם, היא מקצה 33% מהתיק לטובת אפיק האג"ח הממשלתיות. "המדד לא באמת מושפע מעליית מחירים בארץ, ולכן זה לא יהיה נכון להעלות את הריבית. אך גם אם תהיה עליית ריבית במחצית השנייה של 2012, עדיין נישאר בסביבת ריבית נמוכה של עד 3%".

באפיק הצמוד למדד, שלו היא מקצה 12%, ממליצה יער-און על מח"מ של 4-5 שנים. "באמצעות החזקת הקצוות, כלומר מח"מ קצר וארוך, נקבל הגנה אינפלציונית בטווחים הקצרים, ובארוכים נהנה במצב של האטה במשק, ריבית נמוכה ומינוף". ההמלצה הזו נכונה מבחינתה גם לאפיק השקלי (שלו היא מקצה 22%), בשימת דגש לגילונים. "כדאיותם ירדה בשבועות האחרונים, אך האטרקטיביות שלהם תשוב במהלך השנה".

אפריקה ישראל לא מתנערת מאחריות

יער-און מזהה ירידה בכדאיותן של אג"ח קונצרניות, אולם אלה עדיין זוכות לנתח הגדול ביותר בתיק - 40%. "האפיק הקונצרני רשם מהלך אגרסיבי מתחילת השנה, ונראה כי האטרקטיביות שלו במגמת ירידה", היא אומרת, "החזקת רכיב קונצרני צריכה להתבסס על ציפיות לירידת מרווחי הסיכון, ולאו דווקא מניסיון להשיג תשואה שוטפת עודפת". לדבריה, סיכון החברות מגולם במרווח. לכן, אם המרווח כבר נמוך, הסיכון לעליית המרווחים עולה.

בהתאם, היא מעדיפה אג"ח קונצרניות שמתומחרות בחסר ביחס לסיכון הגלום בהן, כמו גם איגרות מגובות בטוחות. ההמלצות שלה בתחום הן לגבי אג"ח אלבר המגובות בבטוחות, והאיגרת של אפריקה ישראל סדרה כ"ו, שבה מסתמן שינוי חיובי ביכולת ההחזר וניהול החוב של החברה. "בשנה האחרונה ראינו מאמצים יפים מצד ההנהלה, שלא מתנערת מאחריות". עוד היא מציינת כי השנה חשוב לרכוש חשיפה לדולר האמריקני, וזאת כרכיב ההגנתי בתיק.

את החלק הקטן ביותר בתיק מקצה קרן-אור לטובת הרכיב המנייתי (28%), וכשליש ממנו היא מסיטה לחו"ל. "ברמות המחירים הנוכחיות לא הייתי ממשיכה להגדיל מעבר לכך, מה גם שהחשש מאירופה נמשך וסכנת המיתון לא חלפה גם בארה"ב". השוק המועדף עליה בחו"ל הוא האמריקני, ואליו היא ממליצה להיחשף באמצעות מדד ה-S&P 500.

את רוב האפיק המנייתי מקצה יער-און לטובת השוק המקומי. הסקטורים המועדפים עליה הם בנקים ואנרגיה. לדבריה, הבנקים עדיין נסחרים במכפילי הון נמוכים, ושחרור מחנק האשראי יאפשר להם להמשיך ליהנות ממתן אשראי. במקביל, סקטור האנרגיה מסתמן כמנוע צמיחה עתידי של כלכלת ישראל, ונראה כי כבר השנה צפויות בשורות חיוביות בתחום.

בין המניות המומלצות של יער-און נמצאות זו של בנק מזרחי ושל דלק אנרגיה, שמאז ספטמבר האחרון עלו ב-6.7% ו-50.5%, בהתאמה. בסקטור הנדל"ן היא מעדיפה חברות בעלות פיזור גבוה ומינוף נמוך, דוגמת גזית גלוב ועזריאלי, שמניותיהן עלו מתחילת השנה ב-13.5% ו-2.7%, בהתאמה.

מנגד, מציעה יער-און להקטין חשיפה לסקטור הקמעונאות בארץ, עקב השפעות המחאה החברתית על רווחי החברות ונתוני צמיחה נמוכים משנים קודמות. "גם סקטור התקשורת ממשיך להיות תחת המלצת מכירה, עקב שינויים רגולטוריים, שחיקה ברווחיות, ציפיות להחלפת בעלים וירידות מחירים", היא אומרת.

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההשקעות המומלצות

תיק ההשקעות המומלץ

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.