שר האוצר, יובל שטייניץ, ומנהל רשות המסים, דורון ארבלי, מתכננים לצאת ב"מבצע" מיוחד של הקלות מס בהיקף של מיליארדי שקלים לחברות זרות ומקומיות הנהנות מההטבות של חוק עידוד השקעות הון ומעוניינות להוציא דיבידנדים לחו"ל - כך נודע ל"גלובס".

להערכת רשות המסים, הכסף ה"כלוא" הגדול, המוערך בכ-100 מיליארד שקל, נצבר בקרב מספר מצומצם של חברות גדולות במשק, ובהן טבע, צ'ק פוינט, כיל, ישקר ואינטל. לדברי בכיר ברשות, "20% מהחברות מחזיקות 80% מההון הכלוא".

במסגרת חוק עידוד השקעות הון הישן, חברות שנהנו מהטבות מס מפליגות היו מחויבות להשאיר את רווחיהן ואת הדיבידנדים בארץ כדי לא לאבד את ההטבה. אם הוציאו את הכסף, היה עליהן לשלם את מלוא המס.

בחוק החדש ההתניה הזאת בוטלה, אך כמה חברות צברו בקופותיהן כספים שעדיין כפופים לחוק הישן. כך למשל במקרה של אינטל, המעוניינת להוציא את הכסף כדי להשקיעו בהקמת מפעל חדש באירלנד, כפי שנחשף ב"גלובס" ביום חמישי האחרון.

התשלום מתעכב

כיום, חברות המעוניינות להוציא את כספיהן הכלואים מהארץ צריכות לשלם מס בשיעור שנע בין 15% ל-30%, תלוי במסלולי המס שבהם הן נמצאות (ראו שאלות ותשובות למטה). כעת שוקלים שטייניץ וארבלי להוציא הוראת שעה שבמסגרתה יוותרו על חלק מהמס.

מבחינתם עדיף לקבל חלק מהכסף מיד על לא לקבל כלום, שכן החברות מצליחות לחמוק מתשלום המס באמצעות תכנוני מס מורכבים או באמצעות פניות לבתי משפט, המעכבות את התשלום. כמו כן, לגישתו ארבלי, יש להפחית את החיכוכים עם חברות זרות.

ברשות המסים הדעות היו חלוקות לאורך השנים בסוגיית מסוי הדיבידנדים. בעוד חברות שונות, כדוגמת צ'ק פוינט וטבע, נתקלו בתמרור עצור כאשר ניסו להוציא את הכסף לחו"ל בדרכים יצירתיות, חברות אחרות קיבלו מעת לעת הקלות שאפשרו להן להשתמש בכסף הכלוא. ההערכות הן כי אם שר האוצר יאשר הוצאת הוראת שעה עם שיעור מס מופחת על חלוקת דיבידנד לחברות הללו, שיעור המס יעמוד על 15% עד 20% מס כולל, במקום 40% מס הנדרש מהחברות הללו כיום (25% מס חברות ו-15% מס על חלוקת דיבידנד).

עם זאת, ל"גלובס" נודע כי החשבת הכללית באוצר, מיכל עבדאי-בויאנג'ו, מתנגדת נחרצות לתוכנית ההקלות של שטייניץ וארבלי. לדבריה, אסור לוותר לחברות הללו, גם אם הן משקיעות כאן ומייצרות מקומות עבודה. היא רואה במבצע כזה מעין פרס לתכנוני מס.

"לשחרר את הדיבידנד הכלוא"

דורון כהן, מנכ"ל משרד האוצר, אישר היום (ב') ל"גלובס" כי באוצר דנים ביצירת מסלול הטבות. "יש טענה של רשות המסים שלפיה חברות שקיבלו הטבות מס והשקיעו את הרווחים בחו''ל, צריך לראות בהן כאילו חילקו דיבידנד", אומר כהן, "הטענה הזאת טרם אושרה על-ידי בית המשפט, וישנן מחלוקות סביבה בין הרשות לחברות. יש רעיון שנידון כעת באוצר, ולפיו יש ליצור מסלול של הטבות כדי לשחרר אחת ולתמיד את סוגיית הדיבידנד הכלוא. יש פה הרבה מאוד דילמות. ההצעה הובאה על-ידי רשות המסים, ושר האוצר יכריע. אני עוד לא גיבשתי דעה".

לפי כהן, ההצעה מסתובבת זה זמן רב ברשות המסים, והיא מבוססת על ההיגיון הבא: "ניתן לחברות הקלה כדי שישלמו מיד, והדיבידנד לא יישאר כלוא. הרי את כל הסכום הן לא ישלמו לעולם, ובחוק החדש אין התניה כזאת. זו גם דרך אחת לפתור את בעיית הכנסות המדינה, אבל בעיקר דרך לפתור את הבעיה לכולם: במקום להישאר כלוא עם 25% מס - תן לי 20% ונגמור את העניין". לטענתו, גם לחברה כדאי לקבל את הפשרה לפני הכרעת בית משפט.

לדברי כהן, בחוק עידוד השקעות החדש, "חשבנו שהתניה לא טובה ועשינו חוק שונה, הרבה יותר פשוט. אנו לא בטוחים שהשיטה החדשה טובה יותר, אני אומר בכנות, אבל צריכים לתת קצת זמן לשיטה הזו, לראות איך היא עובדת".

ביום חמישי האחרון נחשף ב"גלובס" כי חברת אינטל נמצאת במשא-ומתן מתקדם עם האוצר על הוצאת 12 מיליארד שקל מישראל. אינטל מבקשת להוציא את הכסף ולשלם מס חלקי בלבד.

לפי הדוח השנתי האחרון של מינהל הכנסות המדינה (2010-2009) ההטבות במסגרת החוק הגיעו לכ-5.6 מיליארד שקל, זינוק של כ-19% לעומת 2007.

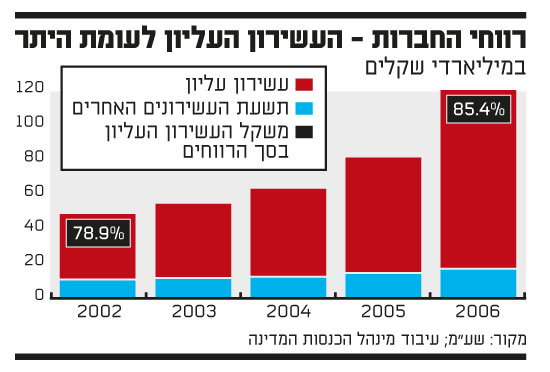

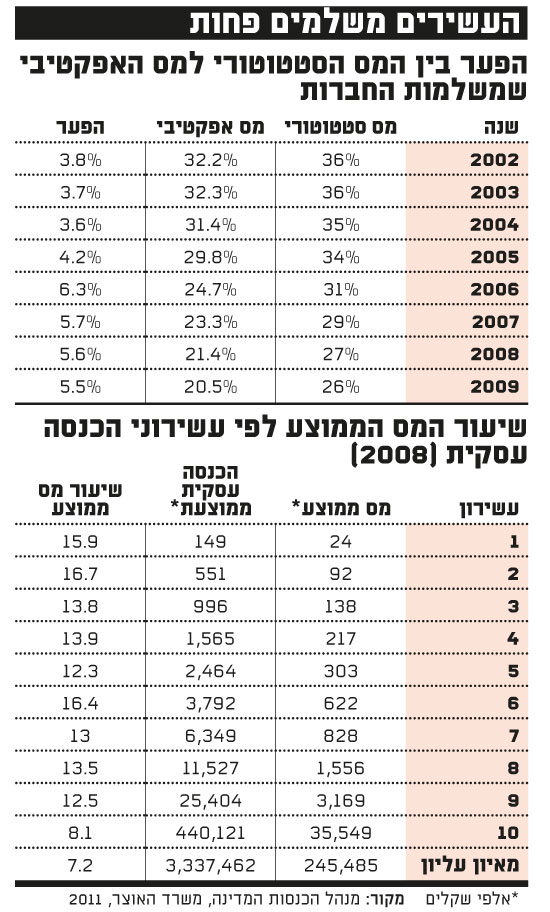

מבדיקה פנימית שביצע מינהל הכנסות המדינה במשרד האוצר, הפער בין שיעור מס החברות הסטטוטורי (השיעור שנקבע בחוק) לבין שיעור המס האפקטיבי (המס שנגבה בפועל אחרי הטבות המס) גדל בשנים האחרונות והגיע בממוצע לכ-6%. ב-2009 עמד שיעור המס האפקטיבי על כ-20%, לעומת כ-25% כפי שנקבע בחוק. באוצר אומרים כי החוק לעידוד השקעות הון הוא זה שמסביר את הפער ההולך וגדל.

שאלות ותשובות על הטבות המס של תאגידי הענק

■ מה קובע החוק לעידוד השקעות הון?

חוק עידוד השקעות הון מעניק למפעלים ישראליים הטבות מרחיקות לכת בתנאי שרווחי החברות לא יחולקו כדיבידנד ושהסכומים לא יועברו לבעלי שליטה בחברה או לקרוביהם או לתאגידים שבשליטתם. אם החברה מוציאה את הכספים, מבחינת המדינה היא כאילו חילקה דיבידנד והכספים הללו ממוסים.

אם החברה מחלקת דיבידנד מתוך רווחי המפעל שלא מוסו או מעבירה כספים מהמפעל "לקרובו", החברה מחויבת לשלם מס חברות, העומד על 25% כיום, וכן במס על הדיבידנד, בשיעור מופחת של 15%.

■ מהן בעיות ביישום החוק?

עם השנים התברר כי החברות נמנעות, כמעט בכל מחיר, מחלוקת דיבידנד לבעלי המניות, כדי שלא לוותר על פטור המס שקיבלו. כתוצאה מכך, החברות צוברות עשרות מיליארדי שקלים שאינם נוטלים חלק בפעילות הכלכלית במשק, ואף אינם מחולקים לבעלי המניות. כספים אלו מכונים "רווחים כלואים".

בפועל, במקום לחלק את רווחי המפעל כדיבידנד, העבירו החברות את רווחי המפעל לצדדים קשורים כהלוואות (למשל לחברות האם) או תחת כינויים חשבונאיים אחרים, וכך גם לא שילמו את המס הנדרש. כמו כן, ביצעו החברות תכנוני מס יצירתיים שיאפשרו להן להוציא את הכסף הכלוא החוצה, ללא חבות מס.

■ מהן המחלוקות המתנהלות כיום בעניין הטבות המס?

חברות המבקשות לבצע תכנוני מס יצירתיים כדי להשתמש בכספים הכלואים בחו"ל טוענות כי הן אינן מוציאות את הכסף מחוץ לחברה אלא משקיעות את כספן במפעליהן ובחברותיהן ברחבי העולם. לכאורה, נטען, אין מדובר בחלוקת דיבידנד או בהעברת כסף ל"קרוב" אלא בהשקעה במסגרת חוק העידוד. הטענות הללו נדחו עד כה על-ידי רשות המסים.

כפי שנחשף לראשונה ב"גלובס", בימים אלה מנהל משרד האוצר משא-ומתן עם ענקית השבבים האמריקנית אינטל, בעקבות כוונתה להוציא מישראל כ-12 מיליארד שקל שצברה בקופתה במסגרת פעילותה השוטפת, וזאת כדי לכסות חלק מהשקעה נרחבת שלה במדינה בחו"ל.

במקרה אחר, לפני כשנתיים, הפנתה רשות המסים לחברת צ'ק פוינט דרישה לתשלום מס בסכום עתק של 1.4 מיליארד שקל, על רקע מיסוי הכנסותיה של חברה בת שלה בסינגפור בשנים 2002-2005. מבחינת רשות המסים, כל הוצאת כספים של החברה החוצה לחברה סינגפורית היא בגדר חלוקת דיבידנד. צ'ק פוינט, בניהולו של גיל שוויד, טענה כי מדובר בכספי השקעה בחברה הבת, שתכליתה להשקיע את כספי צ'ק פוינט ברחבי העולם, ולכן אין מקום למסותם, אך טענתה נדחתה על-ידי משרד פקיד שומה, והמחלוקת מתנהלת כיום בבית המשפט המחוזי בתל-אביב.

גם ענקית התרופות טבע מנהלת משא-ומתן עם הרשות על דרישה לתשלום בסך 2.7 מיליארד שקל. הרקע לדרישה היא עסקת הענק לרכישת חברת אייווקס (IVAX) על-ידי טבע בשנת 2005. רשות המסים מבקשת לבטל את הפטור שניתן לטבע ממס על הכנסות המפעל מכוח חוק העידוד, כיוון שרכישת איווקס באמצעות חברה-בת היא, לטענתה, הפרה של הקריטריונים לקבלת הפטור ממס.

■ מהם השיקולים בעד ונגד הוראת שעה להקלה במס על דיבידנד?

אחת מהנחות הבסיס של כל הצדדים במחלוקת היא כי הרווחים הכלואים הם סכומים גדולים כל-כך, עד שאין להם מקום במשק הישראלי - אין היכן להשקיע אותם, ולכן חייבים להוציאם לחו"ל או לחלק אותם כדיבידנדים.

המתנגדים למתן הטבה לחברות טוענים, בין היתר, כי הוראת שעה שתיתן הקלה בנטל המס תיצור אפליה וחוסר שוויון. כך למשל, יוכלו חברות שחילקו דיבידנד לפני הוראת השעה לטעון כי הופלו לרעה ואף ייתכן שהמחלוקת תגיע לבג"ץ. טענה נוספת היא שבתום התקופה חברות שירצו לחלק דיבידנד פעם נוספת ימתינו להוראת השעה הבאה ואף יפעילו לחצים על הרשות והאוצר כדי שיקדמו הטבה דומה שוב.

התומכים בהקלה טוענים כי גם כך אף אחד לא נהנה היום מהכסף. לטענתם, הכסף הכלוא יושב באפיקים פיננסיים, רובם בחו"ל, והמדינה ממילא לא רואה ממנו מסים. לפי גישה זו, עדיף לקבל קצת פחות מס, אך לאפשר את השימוש בכסף.

■ כמה מס משלמות החברות הנהנות מההטבות לפי חוק עידוד השקעות הון?

לפי החוק, המס שיוטל על החברות במקרה של חלוקת דיבידנד יהיה בשיעור 15%, לעומת 25%-30% לבעלי מניות שאינם חוסים בגדר החוק. בנוסף, במקרה של שימוש בכספים, מוטל על החברות הללו מס חברות, אשר שיעורו משתנה מחברה לחברה. ככלל, רוב החברות נדרשות לשלם מס חברות בשיעור 25%. עם זאת, קיים הסדר חריג לחברת משקיעי חוץ (חברה ששיעור השקעות החוץ בה עולה על 25%), שלפיו המס יהיה 10% אם השקעת החוץ בחברה עומדת על 90%. אם שיעור השקעות החוץ עומד על 75%-90% יעמוד שיעור המס על 15%, ובין 50% ל-75% יעמוד שיעור המס על 20%.

רווחי החברות

העשירים משלמים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.