זוג צעיר שהתחיל לחסוך לדירה ראשונה ב־2015 ידע שהוא צריך להגיע לכ־350 אלף שקל הון עצמי. אז, כשמחיר דירה ממוצעת עמד על 1.4 מיליון שקל, זה היה רף הכניסה: המינימום שהמדינה מחייבת להביא מהכיס (25% משווי הדירה) והמקסימום שניתן לממן במשכנתא דרך הבנק (75%).

● לשלם עוד 700 שקל בחודש כדי לגור במגדל, למי זה משתלם?

● פערים גדולים בין הערים: כמה עולה לגור על קו החוף בארץ?

בשקידה ובעבודה קשה הם הצליחו לשים בצד 3,000 שקל בחודש. תוך כעשר שנים, כך חישבו, יגיעו למטרה. אולי אפילו מוקדם יותר אם שכרם יעלה.

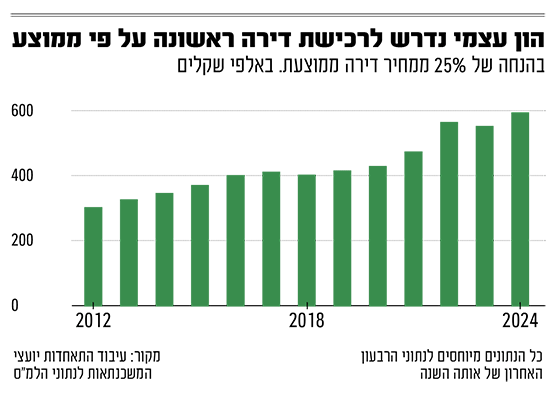

אלא שבזמן שהם חסכו, הרף עלה ועלה - מחירי הדירות זינקו ובהתאם גם ההון העצמי שצריך להביא מהבית הרחיק למחוזות רחוקים. ב־2020 כבר נדרשו 422 אלף שקל; ב־2021 קפץ הסכום ל־466 אלף שקל; ב־2022 הוא הגיע ל־554 אלף שקל; וכיום, אותו זוג שהצליח סוף כל סוף לחסוך 350 אלף שקל במאמץ של עשור, מגלה שזה כבר ממש לא מספיק.

כשדירה ממוצעת עולה 2.27 מיליון שקל, לפי נתוני הלמ"ס לרבעון השני של 2025, סף הכניסה העדכני עומד על על 567 אלף שקל - תוספת של 62%.

זהו מרוץ שבו ככל שרצים יותר, כך הקו מתרחק. הזוג כבר לא כל כך צעיר, סביר להניח שההוצאות שלו תפחו עם התרחבות המשפחה, ולא ברור מנין יביאו כעת רבע מיליון שקלים נוספים רק כדי להתחיל את התהליך שיביא אותם לשלם החזרי משכנתא במשך עשרות שנים. כל זה בזמן שהם ימשיכו לשלם שכירות בשוק שמתייקר במקביל והופך את החיסכון לקשה עוד יותר.

כשבנק ישראל הקטין את שיעור המימון

בכתבה קודמת על התרחקות חלום הדירה, בחנו את המגמה העגומה של מספר המשכורות הנדרש לקניית דירה - 167 משכורות ממוצעות ב־2025 לעומת 133 בימי המחאה החברתית של 2011. אבל המבט על ההון העצמי מגלה תמונה עוד יותר קשה: זה לא רק שהדירות התייקרו בקצב גבוה מהשכר, אלא שההון העצמי הנדרש זינק בשיעור גבוה עוד יותר.

הסיבה היא שעד 2012 ניתן היה ליטול משכנתא בשיעור של 90% מימון. באותה שנה, בנק ישראל בראשות הנגיד דאז סטנלי פישר ז"ל הטיל הגבלות על המערכת הבנקאית. שיעור המימון המקסימלי לרוכשי דירה ראשונה ירד ל־75%, לרוכשי דירה חליפית (משפרי דיור) הוצבה תקרת משכנתא של 70%, וכן נקבע רף מופחת של 50% בלבד לרוכשי דירה להשקעה.

מטרת הצעד הייתה כפולה: ראשית, הגנה על יציבות המערכת הבנקאית בשנים שבהן התאוששה הכלכלה העולמית ממשבר הסאב־פריים והפיקה לקחים ממנו. השנייה - ניסיון לצנן את הביקוש בשוק הדיור בניסיון לבלום את עליות המחירים.

במשבר הסאב־פריים בארצות הברית ב־2008, בנקים העניקו משכנתאות של 100% ואפילו 110% מימון, מתוך אמונה שהנדל"ן הוא הנכס הבטוח ביותר. כאשר המשבר פרץ ומחירי הנדל"ן קרסו, בנקים לא יכלו לממש את הנכסים במחירים שיכסו את ההלוואות. ההגבלה נועדה להגן על המערכת הבנקאית הישראלית, שבניגוד לזו האמריקאית היא ריכוזית מאוד - קריסה של בנק אחד עלולה לטלטל את כל המערכת.

בנק ישראל הטמיע את ההגבלות על שוק המשכנתאות בכמה שלבים, בעיקר בשנים 2010־2014, כחלק מגישה שנועדה למנוע מצב דומה בישראל. ההשפעה של השינוי הזה על ההון העצמי הנדרש הייתה דרמטית.

ניקח לדוגמה דירה שעלתה מיליון וחצי שקל: עם מימון של 90%, הספיקו 150 אלף שקל להיכנס לבית. עם מימון של 75%, נדרשו פתאום 375 אלף שקל - פי 2.5 יותר, ובשנים שלאחר מכן, ככל שמחירי הדירות המשיכו לטפס, כך גדל גם הנתח שבאחריות הרוכש להביא מהכיס.

"כל המשפחה משועבדת - שלושה דורות"

נופר יעקב, יו"ר התאחדות יועצי המשכנתאות בישראל, מתמודדת עם המציאות הזו מדי יום מול לקוחותיה. "דירה ממוצעת במרכז עולה היום כשלושה מיליון שקל ", היא אומרת. "המינימום הנדרש להון עצמי הוא 750 אלף שקלים. זה לא סכום שזוג צעיר שמתחיל את חייו יכול להשיג, גם אם הם עובדים בהייטק".

נופר יעקב, יו''ר התאחדות יועצי המשכנתאות / צילום: תמר מצפי

מול חוסר היכולת לצבור הון עצמי מספיק, המענה הוא עזרה משפחתית. "רוב הזוגות שמגיעים אליי נעזרים בהורים", אומרת יעקב. "יש גם מעט עובדי הייטק שעשו אקזיט קטן, מכרו מניות בחברה, וזה מאפשר להם לרכוש דירה בכוחות עצמם. או אנשים שחסכו 150־200 אלף שקל וקנו בפריפריה. אבל ברוב המקרים, הכסף מגיע מעזרה.

וכך העזרה המשפחתית לובשת צורות קיצוניות יותר ויותר. "פעם החלום של כל אמא היה שהבן שלה יהיה רופא, היום זה שתהיה לו דירה", מתארת יעקב ומזהירה: "אנשים משעבדים את העתיד שלהם כדי לקנות עכשיו דירה לילדים שלהם".

היא מסבירה כי "משיכות של כספים מוסדיים נמצאות בשיא כל הזמנים. ההורים מושכים את החסכונות, מושכים מהפנסיה.

"בחמש השנים האחרונות הצטרפו עוד חמש חברות שנותנות משכנתא הפוכה, מה שהייתה בעבר נחלתה הבלעדית של חברת כלל. כלומר, היום אפילו הסבא והסבתא נמצאים במעגל הזה של העזרה".

התחושה של הדור הצעיר היא של מרוץ נגד הזמן. "הרבה חבר'ה צעירים, שרק משתחררים מהצבא, כבר בלחץ לעלות על הרכבת", מתארת יעקב את הלך הרוח שהיא פוגשת בעבודתה. "הם בתחושה שאם לא יעלו בשלב הכי מוקדם שמתאפשר - אז ככל הנראה יהיה קשה מאוד בהמשך, אם בכלל אפשרי. ומי משלם את המחיר? כל המשפחה משועבדת - שלושה דורות".

עבור אחרים, הרכבת כבר מזמן יצאה מהתחנה. "לפני עשר שנים, כמעט 30% מהשוק היה של נכסים עד 1.2 מיליון שקל. היום זה 6%־7% בלבד. נכסים בין 2.1 ל־3 מיליון שקל, שהיו ב־2015 כ־19% מהשוק - מהווים היום 30%. השוק הפך להיות יותר של החזקים, והחלשים הולכים אחורה ונתקעים עם שכירויות", מסכמת יעקב.

כמה הון עצמי צריך בכל אזור

"הדירה הממוצעת" היא מונח אמורפי שמשקלל מחירי דירות יוקרה באזורי ביקוש לצד יחידות קטנות לשיפוץ בפריפריה. כצפוי, קיים פער גדול בין ההון העצמי המבוקש באזורים שונים בארץ. בתל אביב, שם הדירה הממוצעת עולה 3.25 מיליון שקל, נדרש הון עצמי של 812 אלף שקל. בבאר שבע, עם תג מחיר ממוצע של 1.27 מיליון לדירה, צריך הון עצמי של 317 אלף שקל. הפרש של כמעט חצי מיליון שקל.

אבל גם במחירים הנמוכים יותר בפריפריה טמונה בעיה. השכר הממוצע שם נמוך יותר, כך שבפועל הנטל היחסי על התושבים עלול להיות דומה או אף גבוה יותר.

יעקב מוסיפה ממד אישי: "אני גרה במושב בדרום שבו גדלתי. כבר 25 שנה שלא שיווקו כאן קרקעות - לא במושב שלי ולא במושבים שלידנו. אנחנו רק שומעים סיפורים, יש המון בירוקרטיה וקושי מול המערכת. יש מלחמות עם המינהל. אני רואה כאן מלא חבר'ה צעירים שנאלצו לעזוב כי לא מאפשרים המשכיות".

הפתרונות היצירתיים - והמחיר שלהם

מול המחסום של ההון העצמי, התפתחו פתרונות שנועדו לעקוף אותו. למשל, חברות חוץ־בנקאיות כמו WeCheck, שמציעה השלמת הון עצמי: בנוסף ל־75% מהבנק, החברה מממנת עוד 10% בדרגה שנייה, כך שבסך־הכול הרוכש מקבל 85% מימון.

חברות חוץ־בנקאיות אינן כפופות להוראות בנק ישראל, אלא לרשות שוק ההון. כך הן יכולות להציע שיעורי מימון גבוהים יותר, ולרוב גם בריביות גבוהות יותר מהבנקים. למשקיעים שכבר יש נכס, החברות הללו מציעות אפילו מימון של עד 100% באופן תיאורטי - באמצעות שעבוד הנכס הקיים והנרכש, כאשר על כל נכס ניתן לקבל עד 85% מימון.

פירצה נוספת למחסום ההון העצמי היא דרך תוכניות ממשלתיות. במסגרת הגרלות "מחיר למשתכן" זוכים יכולים ליהנות ממימון שיכול להגיע עד כ־90% מעלות הרכישה. זאת, כאשר שמאי מקרקעין מעריך ששווי השוק של הדירה גבוה ממחיר הרכישה שנקוב בהסכם.

הבעיה עם הפתרון הזה היא שההחרגה מוגבלת לדירה בשווי 1.8 מיליון שקל לכל היותר. וכמובן, מדובר בהגרלה - לא כל מי שרוצה זוכה. להגרלה הנוכחית, למשל, נרשמו עד סוף ספטמבר יותר מ־120 אלף משקי בית, על פחות מ-7,500 דירות.

עם ישראל לא מגיע למינוף המקסימלי

אחת הביקורות הרווחות על המגבלות הרגולטוריות על גובה המשכנתאות היא שמדובר באקט פטרוני מצד המדינה על הציבור. כלומר, יציאה מנקודת הנחה שהציבור לא ידע לכלכל את צעדיו אם יינתן לו החופש ועל כן יש להגבילו שרירותית.

אלא שבפועל לא כל הציבור נזקק לחסדי הרגולציה. המשכנתא הממוצעת עומדת על כ־60% ממחיר העסקה. כלומר, עם ישראל לא ממונף במימון המקסימלי של 75%.

אלא שגם כאן, הסטטיסטיקה היבשה עלולה לשקר.

סטיית התקן לממוצע רחבה ככל הנראה, ומשקפת את הפערים שבין החזקים בעלי גב כלכלי מהמשפחה לבין אלה הנזקקים לחבילות מימון "לכל החיים" כדי לרכוש דירה.

"המגבלה של 25% הון עצמי לדירה ראשונה היא סבירה ואינה מופרכת", סבורה פרופ' מרים שוורץ־זיו, מרצה למימון באוניברסיטה העברית. היא מגנה על המערכת הבנקאית ועל הלווים עצמם מפני מינוף מוגזם, בפרט כשאנחנו רואים עכשיו ירידה מסוימת במחירי הדיור".

פרופ' מרים שוורץ זיו / צילום: מיכל רביבו

שוורץ־זיו מצביעה על חסם קשיח יותר בצד המשקיעים, שם המגבלה של 50% מימון בלבד לרכישת דירה להשקעה יצרה לדבריה עיוות בשוק: "נוצרה בעיה של חוסר שוויון. חברה ציבורית יכולה להתמנף ולקחת משכנתא גבוהה לרכישת נדל"ן, כאשר הסיכון הוא על הבנקים. אבל משקיע פרטי מוגבל ב־50%. הקיפאון בשוק וירידת חלקם של המשקיעים מתוך העסקאות מצביעים שזה חסם אמיתי.

"אני לא מכירה עוד מדינה עם מסים מוגברים כל כך על דירה שנייה כמו בישראל".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.