"ישראל עדיין נהנית מצמיחה חיובית, חשיפה מוגבלת למערכת הפיננסית באירופה וכושר תחרות גבוה. בטווח הקצר יש האטה כלכלית והכנסות המדינה ממסים יורדות באופן שיחייב הגדלת המיסוי והקטנה של ההכנסה הפנויה". כך סבור שי שמש, מנהל השקעות בכיר בבית ההשקעות הדס-ארזים.

על אף התנודתיות הגבוהה וחוסר הוודאות השוררים בשווקים שומר שמש על אופטימיות, ומזכיר כי בהסתכלות לטווח הארוך ישראל צפויה ליהנות מאפיק הכנסה נוסף בדמות תגליות הגז. "סלקטיביות היא שם המשחק. יש חברות רבות שתוצאותיהן מרשימות, אך מחירן ירד בשל חולשת השוק. מומלץ להיכנס להשקעה בהדרגתיות, כיוון ששוק ההון הישראלי יפגין מתאם גבוה, לטוב או לרע, לשוקי העולם עד להתבהרות המצב בגוש האירו".

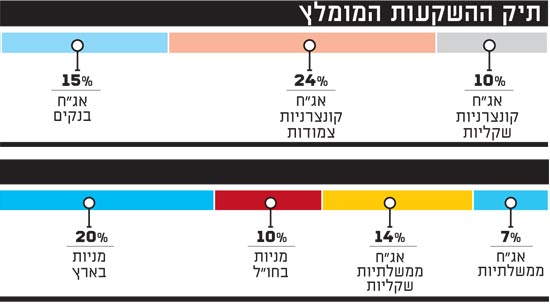

האופטימיות של שמש באה לידי ביטוי בעיקר בהתייחסותו לשוק המניות הישראלי, שלו הוא מקצה 20% מהתיק. "שוק זה מתומחר נמוך, גם על רקע ההתפתחויות האזוריות והתנודתיות בשוקי העולם. בטווח הבינוני-ארוך, המניות הישראליות מסוגלות להניב תשואה עודפת בהשוואה לשווקים העיקריים בחו"ל".

לדבריו, במניות השורה השנייה והשלישית מתקבלות הצעות רכש מבעלי שליטה חזקים לחברות שמחירן ירד בחדות בשנתיים האחרונות - תופעה שמתרחשת כאשר השוק קרוב לתחתית. בין הסקטורים המומלצים שלו נציין את מניות הבנקים, שלדבריו נמצא ברמת מחירים נוחה בעקבות הירידות שספג בשנה האחרונה, וכן חברות החזקה בעלות מינוף נמוך.

"להשקיע בשקלים באפיק הממשלתי"

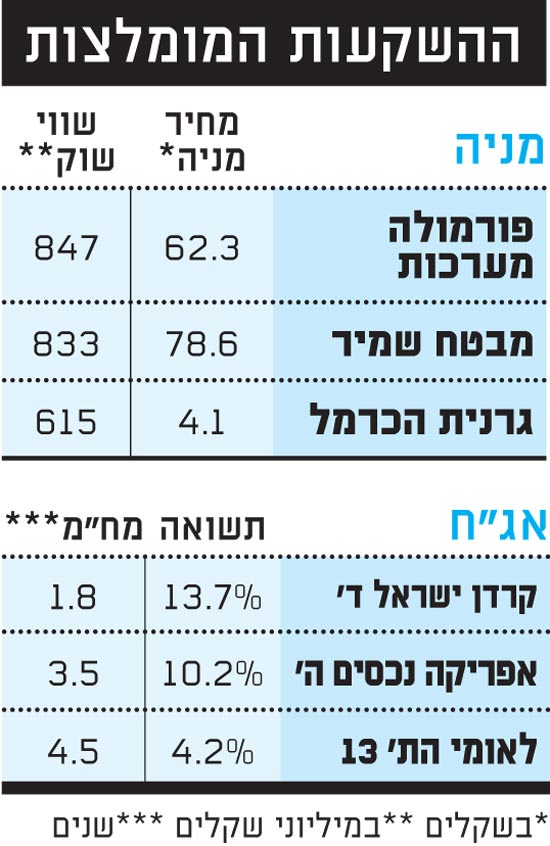

שמש ממליץ על מניותיהן של חברות ההחזקות כגון גרנית הכרמל, שמתחילת השנה איבדה 8.9% מערכה, ועל פורמולה מערכות שהוסיפה מאז 5.9%. עוד הוא ממליץ על חברות תעשייתיות שצפויות להציג ביצועים משופרים, במקביל לירידה העולמית במחירי חומרי הגלם והאנרגיה, כגון פרוטרום ונייר חדרה.

באשר לענף התקשורת, מציין שמש כי "אנשים ימשיכו לדבר בטלפון הנייד והביקוש לרוחב פס סלולרי צפוי לגדול. התעריפים אמנם ירדו, אך החברות מסוגלות להתייעל בהתאם למצב החדש, שכבר מגולם בשווי השוק שלהן".

10% נוספים מהתיק מקצה שמש לטובת מניות בחו"ל, תוך מתן עדיפות מובהקת להשקעה בשוק המניות האמריקני. "לא הכול נוצץ בארה"ב, אך ביחס לאירופה יש בהירות רבה יותר בטווח הקצר-בינוני. בגוש האירו המדיניות הכלכלית, יעדי הצמיחה והגירעון מוגדרים על הנייר בלבד, לכן כרגע כדאי להמתין עד עצירת הסחף".

למרות האופטימיות הגבוהה בנוגע לביצועי האפיק המנייתי, את הנתח הגדול ביותר בתיק שלו מקצה שמש לטובת אג"ח קונצרניות (34%) - 24% לטובת האפיק הצמוד ו-10% לטובת האפיק השקלי.

"בשוק זה קיימות הזדמנויות לרכישת אג"ח מעניינות בתשואות גבוהות יחסית. כדאי לתת עדיפות לאג"ח מגובות בביטחונות ולחברות בעלות תזרים מזומנים יציב. במקביל מומלץ להתרחק מאג"ח של חברות החזקה ממונפות". שמש ממליץ על אג"ח דוגמת קרדן ישראל ד', הנסחרת בתשואה של 13.7% ומגובה בבטוחות בעלות מנגנון התאמה; אפריקה נכסים ה' הנסחרת בתשואה של 10.2, נהנית ממינוף נמוך עם יחס LTV של כ-50% בלבד, ונסמכת בעיקר על הכנסות מנדל"ן מניב בישראל ובאירופה; וכן על דש איפקס אג"ח ג', הנסחרת בתשואה של 6.1%.

שמש מציין כי בבית ההשקעות זיהו פוטנציאל השקעה מיוחד באג"ח של הבנקים, על כן הם מקצים עבורן 15% מהתיק.

"השקעה באג"ח הבנקאיות יכולה לתרום לכל תיק השקעות בהיבט התשואה ומיתון התנודתיות, שכן אלה משקפות מרווח של 1%-1.8% אל מול האג"ח הממשלתיות, והמתאם בין שני האפיקים גבוה יחסית", הוא אומר. שמש מזכיר את אג"ח דקסיה ישראל ז', הנסחרת בתשואה של 3.07% (צמוד).

לדבריו זהו בנק שמתאפיין בתיק אשראי איכותי המתבסס על רשויות מקומיות וברובו מובטח בערבות מדינה. הוא מוסיף את אג"ח לאומי מימון 13, הנסחרת בתשואה של 4.31% (שקלי), במרווח של 1% מול אג"ח הממשלתיות ומתאפיינת בתנודתיות נמוכה מאוד.

את 21% הנותרים מקצה שמש לטובת אג"ח ממשלתיות - 14% לטובת האפיק השקלי ו-7% לאפיק הצמוד. "בתקופה הנוכחית יש מקום לתת עדיפות להשקעה בשקלים בתוך האפיק הממשלתי, כל עוד ציפיות האינפלציה ממשיכות לקטון בהשפעת הכלכלה הגלובלית וההאטה בארץ. אם ציפיות האינפלציה ימשיכו לרדת בקצב מהיר לכיוון 1.8%-1.6% ובמקרה שלא תתרחש הרעה כלכלית נוספת, יהיה ראוי לשקול 'להפוך יד' ולעבור לצמודים".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההשקעות המומלצות

תיק ההשקעות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.