תשעה מתוך עשרה פעילים בשוק ההון יכריזו בגאווה מעל כל במה אפשרית, כי השווקים הפיננסיים הם כל כך משוכללים שלמעשה הם מהווים תמונת ראי מדויקת ביותר למצבה של הכלכלה. למרות זאת, בחודשים האחרונים אנו עדים לתהליכים מנוגדים בכלכלה ובשווקים, ובעוד ההאטה העולמית הולכת ומחמירה, מצבם של השווקים הפיננסיים השתפר באופן משמעותי.

השווקים הפיננסיים

למרות הקשר בין הכלכלה לשווקים, הרי לא ניתן להתעלם משתי נקודות עקרוניות: הראשונה, שהשווקים מושפעים גם מגורמים פסיכולוגיים קצרי טווח, כמו שנאת סיכון, ולא רק מהסביבה הכלכלית; השנייה, שבתקופות של אי-ודאות גבוהה, שנאת הסיכון גדלה בדרך כלל, והמשקיעים נוטים להתמקד במחצית הכוס הריקה. החודשים האחרונים הם דוגמה טובה לתקופה שכזו.

רק לפני חודשיים התפארו העיתונים הכלכליים בארץ ובעולם בכותרות החוזות פשיטת רגל כוללת של הסקטור הפיננסי באירופה, קריסה של גוש האירו וארמגדון כלכלי שלא נראה מאז שיא המשבר של 2008. לרוב הכותרות, אגב, אחראיים גדולי הכלכלנים בעולם, ואף נגידים של בנקים מרכזיים מובילים.

חששות אלו נבעו משתי סיבות: ראשית, עלייתן של המפלגות היווניות המתנגדות לתהליכי הצנע, שהגבירו את החששות כי יוון תיאלץ לפרוש מגוש האירו - פרישה שעלולה הייתה להצית את פירוקו של גוש האירו כולו; שנית, מערכת הבנקאות בספרד עמדה לטבוע, בעוד ברור היה לכולם כי הממשלה הספרדית לא מסוגלת לספק לה גלגל הצלה.

עם זאת, על אף הנטייה להציג את מקבלי ההחלטות באירופה ככאלו שעסוקים בעיקר בפוליטיקה ובהצהרות ריקות מתוכן, נראה כי הפעולות שננקטו ביבשת הישנה בחודשים האחרונים, הורידו באופן משמעותי את הסיכון למשבר פיננסי. פעולות אלו - החל מתוכנית ההלוואות בהיקף של טריליון אירו לבנקים האירופיים בסוף 2011, דרך תוכנית הסיוע בהיקף של 100 מיליארד אירו לבנקים בספרד, וכלה בהסכמות לאפשר לקרנות הסיוע להלאים בנקים במידת הצורך - מלמדות כי המנהיגים האירופים יעשו הכול על מנת למנוע את קריסתה של המערכת הפיננסית, ובכך החשש ממשבר פיננסי פחת.

גם בשבוע האחרון עליית הסיכון באשר ליכולתה של ספרד להמשיך לגלגל את חובה, והצטברות ההערכות כי ספרד תיאלץ לבקש סיוע, לא שינו את הערכות השווקים באשר למצבם של הבנקים באירופה. את הירידה בחששות אלו ניתן לראות באמצעות המרווח בין הריבית הבין-בנקאית לבין הריבית חסרת סיכון (על אג"ח גרמנית ל-3 חודשים), המהווה אינדיקטור למידת החששות של בנקים להלוות אחד לשני. מרווח זה ירד באופן משמעותי, ועומד כיום על 0.57% בלבד, לעומת 1.6% בנובמבר 2011.

הכלכלה הריאלית

בניגוד לשיפור בשווקים הפיננסיים, הכלכלה העולמית סבלה בחודשים האחרונים מהרעה משמעותית בקצב הצמיחה, ובהסתכלות קדימה קשה לראות כיצד מגמה זו תשתנה באופן ניכר.

באירופה, ההערכה שמדינות ה-PIIGS (פורטוגל, איטליה, אירלנד, יוון וספרד) יתקשו לצמוח בשנים הקרובות, עשויה לזכות בתואר "האנדרסטייטמנט של השנה". מרבעון לרבעון נראה, כי ספרד ואיטליה לא מצליחות לעמוד ביעדי הגירעון שלהן - מה שמוביל להחרפת תהליכי הצנע ומכאן גם להחרפת המיתון.

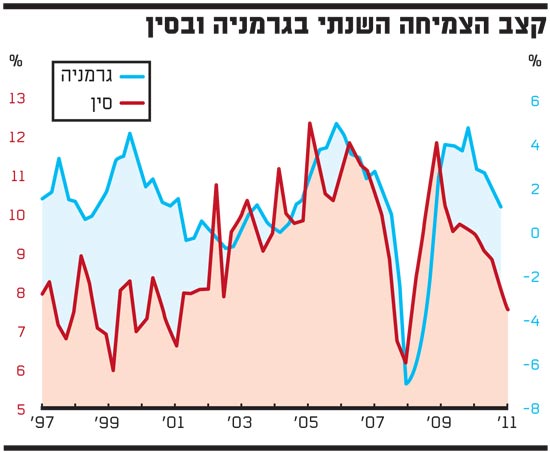

מדינות אלו, אשר אינן יכולות ליהנות מתמריצים ממשלתיים ואינן שולטות במדיניות הבנק המרכזי, ייאלצו לעבור שפל כלכלי של מספר שנים עד שתגענה להתייצבות כלכלית. יתרה מכך, גם המדינות החזקות באירופה, ובכללן גרמניה שהראתה עד לא מזמן חסינות יוצאת דופן למשבר, מרגישות על בשרן את סימני המשבר, וחוות האטה כלכלית משמעותית שאף צפויה להחריף במהלך הרבעונים הקרובים.

בארה"ב האופטימיות ששררה בתחילת השנה, לגבי פוטנציאל הצמיחה של המשק בשנים הבאות, הפכה במהלך השנה לאופטימיות זהירה יותר ובאחרונה לפסימיות. הצרכן האמריקני, המהווה כ-70% מהתוצר, נאלץ באחרונה להתמודד עם לא מעט גורמים המהווים רוח נגדית לרצונו המתמיד לצרוך עוד ועוד.

בין גורמים אלו נציין את העובדה, שההתאוששות בשוק העבודה האמריקני ממשיכה להיות איטית יחסית, כך ששיעור האבטלה צפוי להיוותר גבוה עוד זמן רב. בנוסף, חלק נכבד מהגידול בצריכה הפרטית ב-2011 לא נבע משיפור בשכר הריאלי במשק, אלא בא למעשה על חשבון החיסכון הפרטי ששיעורו ירד במאי ל-3.9%.

תהליך שכזה הוא כמובן מוגבל בזמן, וללא שיפור בשוק העבודה ובשכר, יתקשה הצרכן להמשיך להגדיל את היקפי הצריכה שלו באותם השיעורים. מעבר לכך, השיתוק הפוליטי בממשל האמריקני, אשר לא צפוי להיפתר עד לאחר הבחירות בנובמבר, מציב עננה כבדה של אי-ודאות לגבי ההארכה של הטבות המס השונות שנקבעו בזמן המשבר. ללא הארכה של הטבות אלו עלולה הכלכלה הגדולה בעולם להידרדר למצב של מיתון כבר בתחילת השנה הבאה - מה שכמובן לא מוסיף למצב הרוח של הצרכנים.

גם הפעילות הכלכלית בסין הולכת ומאטה, ומדליקה סימני שאלה גדולים לגבי יכולתה של סין להוות קרון בכלכלה העולמית. הממשל הסיני ניסה בשנים האחרונות לחזק את מנועי הצמיחה הפנימיים של המשק על מנת להפחית מהתלות בכלכלות המערב, אך כנראה בהצלחה חלקית בלבד.

ההאטה בארה"ב והמיתון באירופה פגעו באופן ניכר ביצוא הסיני, והובילו את קצב הצמיחה לרמתו הנמוכה ביותר מאז הרבעון הראשון של 2009. תגובת הממשל להאטה הכלכלית הייתה מהירה: מאז דצמבר 2011 הופחת יחס הרזרבה בסין שלוש פעמים - כל פעם ב-0.5%; והריבית המוצהרת הופחתה פעמיים רק בחודש וחצי האחרונים.

בניגוד למדינות המערב, ברור גם כי סין יכולה להמשיך לתמרץ את המשק במידת הצורך, שכן מחסני התחמושת המוניטרית שלה עוד מלאים (יחס הרזרבה עומד על 20%). עם זאת, נציין שהורדת יחס הרזרבה והריבית הן הדרכים שבחר הממשל הסיני לפעול, בעיקר בגלל שהן הקלות יותר. ההרחבות בסין תומכות אמנם בהשקעות, אך מצד שני פוגעות בתהליך של הפיכת סין למשק עם מנוע צמיחה פנימי וצרכני חזק מספיק, ובכך מגבירות מחדש את חוסר האיזון בכלכלה הסינית.

השורה התחתונה

לסיכום, נראה כי מגמת ההאטה בכלכלה העולמית תימשך ואף תחריף במהלך הרבעונים הקרובים (מה שכמובן יקשה גם על הצמיחה במשק המקומי, אבל זה כבר נושא לפעם אחרת). למרות זאת, אם אכן התמיכה של המנהיגים האירופים במערכת הבנקאית תצליח למנוע משבר פיננסי עולמי נוסף, הסיכון בשוקי ההון נמוך באופן משמעותי מכפי שהיה רק לפני חודשיים ומחירי המניות נראים מעניינים להשקעה.

ייתכן אמנם שייקח זמן עד שיתברר כי אכן זהו המצב, ותקופה זו תלווה בהמשך התנודתיות החדה בשווקים - אולם למשקיעים בעלי אורך נשימה, אשר פחות רגישים לתנודתיות, האפיק המנייתי נראה בהחלט אטרקטיבי.

*** הכותב הוא מנהל מחלקת המאקרו בפסגות

קצב הצמיחה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.