חברת פיתוח התרופות קמהדע , המייצרת ומשווקת בארה"ב תרופה למחלת האמפיזמה התורשתית ונחשבת לאחת החברות היציבות והמוצלחות בתחום הביומד בבורסה בתל אביב, מתכוננת להנפקה בנאסד"ק. כך נודע ל"גלובס".

חתמי ההנפקה טרם נבחרו, וגם התנאים הפיננסיים לגיוס עדיין לא נקבעו. החברה הייתה אמורה לבחור את החתמים השבוע, אולם סבב הפגישות מתעכב בשל סופת ההוריקן "סנדי", השוטפת את החוף המזרחי בארה"ב. ככל הנראה תפעל החברה לגייס כמה עשרות מיליוני דולרים.

קמהדע, שככל הידוע מעוררת עניין רב בקרב בנקאי ההשקעות בוול סטריט, נסחרת כיום בת"א לפי שווי שוק של 823 מיליון שקל (211 מיליון דולר) - אך ככל הנראה תפעל לגיוס בשווי גבוה יותר. חתמי ההנפקות בוול סטריט נטו עד היום ללחוץ על החברות הביומד הישראליות לבצע הנפקות בשווי נמוך יחסית לזה שביקשו, כדי להבטיח את ההנפקה ולהציג תשואה טובה למשקיעים תוך זמן קצר. עם זאת, נראה כי קמהדע לא תשלים את ההנפקה אלא עם היא תוביל לעלייה בשוויה.

בעלי המניות הבולטים בקמהדע הם ראלף האן (16.7%) וליאון רקנאטי (12%), המלווים את החברה מאז היווסדה ב-1991. יחד עם המנכ"ל דוד צור, הובילו השניים את המעבר מחברת ייצור חלבונים שנמכרו בעיקר בעולם השלישי, לחברה עם מוצרי ערך מוסף הנמכרים בעשרות מיליוני דולרים בעולם המפותח. בעלי מניות נוספים הם הפניקס (6%), אקסלנס (4.3%) וכלל (4.7%). המנכ"ל צור מחזיק 2.7% מההון.

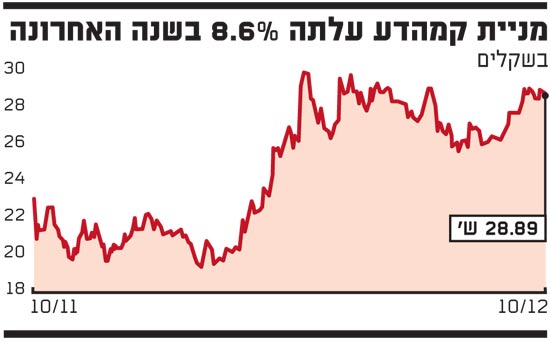

על מנת לממן את המהלך הזה קמהדע הנפיקה בת"א ב-2005, ולמעשה פתחה את גל ההנפקות של חברות הביומד וכיום סקטור זה מונה כבר כ-50 חברות. מאז ההנפקה הניבה מניית החברה תשואה של מאות אחוזים למשקיעים.

לפי נתוני בנק ההשקעות BMO, במהלך שנת 2012 נערכו בבורסה האמריקנית שמונה הנפקות של חברות תרופות וביוטק, אך רק שלוש מהן הצליחו לעבור את שווי ה-200 מיליון דולר. עם זאת, נציין כי אף אחת מהחברות שהנפיקו לא הייתה אז בשלב המכירות, רובן נמצאות בשלב III של הניסויים הקליניים או רגע לפני השקת מוצר.

לעומתן קמהדע כבר רושמת מכירות בארה"ב של מוצר ה-ATT בעירוי, בשותפות עם חברת באקסטר האמריקנית. אמנם מדובר בשוק נישה עם תחרות, אולם החברה מצליחה לצמוח יפה - במחצית הראשונה של 2012 היא רשמה מכירות של 130 מיליון שקל, לעומת 85 מיליון שקל במחצית המקבילה אשתקד.

קמהדע ממתינה לאירוע משמעותי בשנה הקרובה - קבלת תוצאות ניסוי ה-ATT באינהלציה, שפועל בינתיים באותו שוק נישה אך אין לו תחרות מבחינת שיטת המתן. הוא ממוצב כרגע כמוצר המוביל של החברה. בירכתי צנרת המוצרים שלה מסתתר גם מוצר לטיפול בסוכרת, שנמצא לקראת שלב II של הניסויים ונותן לחברה חלום גדול.

ראשונה להנפיק מאז 2010

מאז הנפקתה של די מדיקל ב-2010 קמהדע היא הראשונה מבין חברות הביומד הישראליות שמנסה להנפיק בנאסד"ק. נזכיר כי די מדיקל גייסה 12 מיליון דולר לעומת 25 מיליון דולר שביקשה לגייס, ותוך שנתיים כבר נמחקה מן המסחר.

ההנפקות המשמעותיות של חברות ביומד ישראליות בנאסד"ק בחמש השנים היו של אומריקס ורוזטה ג'נומיקס ב-2007. אומריקס נחשבה לסיפור הצלחה - היא יצאה לבורסה בשווי של 143 מיליון דולר (לעומת 230 מיליון שביקשה תחילה), טיפסה בשיא לשווי של כ-600 מיליון דולר ונמכרה בסופו של דבר ב-438 מיליון דולר לג'ונסון אנד ג'ונסון.

ההנפקה של רוזטה ג'נומיקס הייתה פחות מלהיבה. החברה יצאה בשווי של 79 מיליון דולר, לאחר שדחתה פעם אחת את הנפקתה מסיבות של שווי. רוזטה שינתה כיוון - מתרופות לאבחון, ניסתה כמה מודלים של הפצה ושיווק, וכמעט הגיעה לפשיטת רגל. השנה היא התאוששה מעט, והיום היא נסחרת לפי שווי שוק של 12 מיליון דולר. הנפקות של ממש בקרב חברות ביומד הפכו לנדירות בזמן האחרון. כמה חברות ביומד מקומיות, כמו ביוליין, הדסית, כן פייט ובקרוב גם מזור, נרשמו בתקופה האחרונה למסחר בנאסד"ק באמצעות ADR - תעודה המאפשרת לסחור בארה"ב בנייר הרשום בבורסה זרה, וחברות נוספות, למשל פרוטליקס ופרולור, ביצעו מיזוגים הפוכים לשלד בורסאי.

קמהדע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.