מגמה מנוגדת אפיינה אתמול את המסחר במניות פיבי (זינוק של 12%) ובמניות הבנק הבינלאומי הנמצא בשליטתה (ירידה של 5%). הללו סגרו פער תשואות משמעותי של כ-20%, שנפתח בין שתי המניות בשנה האחרונה.

ברקע לתנועת המספריים של שתי המניות עמד עדכון על מהלך שבוחנים בעלי השליטה בפיבי - צדיק בינו ומשפחות ליברמן-אבלס האוסטרליות - להשטחת מבנה ההחזקות בבינלאומי. לצורך זה הם מנהלים מגעים מתקדמים עם הפיקוח על הבנקים, לקבלת ההיתר הנדרש. בפיבי ציינו אתמול, כי "אין עדיין ודאות שהיתר השליטה יינתן", וכן כי נכון להיום, "לא התקבלו החלטות בחברה בקשר לכל פעולה או חלוקה".

שווי הבנק הבינלאומי עומד כעת על 5.2 מיליארד שקל, ושווי פיבי (המחזיקה 53.5% מהון הבנק), עומד על 1.85 מיליארד שקל - דיסקאונט של כ-30% על החזקתה בבינלאומי. במסגרת המהלך, אם ייצא לפועל, תחלק פיבי את מרבית מניות הבינלאומי המוחזקות על-ידיה כדיבידנד בעין לבעלי המניות.

לפי החברה, מהלך שכזה עשוי לשלב בתוכו גם מכירת חלק ממניות הבינלאומי על-ידי פיבי, וזאת כדי להסדיר את פירעון התחייבויותיה, ביניהן אשראי שנטלה וחבויות מס.

בבית ההשקעות פסגות העריכו היום, כי כדי לפרוע אשראי של כ-480 מיליון שקל, תצטרך פיבי לממש כ-7% ממניות הבינלאומי. כיום מחזיקים בינו וליברמן-אבלס 79% מהונה של פיבי - מניות בשווי שוק של כ-1.5 מיליארד שקל.

מניית הבינלאומי היא הבולטת מבין מניות הבנקים הגדולים בשנה האחרונה, עם זינוק של יותר מ-50% בערכה. מניית פיבי לעומתה סובלת מסחירות נמוכה, ובנטרול העליות מאתמול עלתה בשנה החולפת ב-33%.

"המניה תתקשה להתרומם"

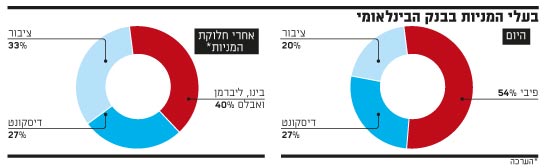

בפסגות מעריכים, כי ההשלכות האפשריות של מהלך ההשטחה הנבחן על-ידי בינו ושותפיו הם לחץ על מניית הבינלאומי, וצמצום הדיסקאונט בפיבי. לפי פסגות, "מניית הבינלאומי תתקשה להתרומם בטווח הבינוני. במהלך השנים הקרובות צפויה לגדול הסחורה הצפה של הבנק מ-20% היום עד ל-62%".

החישוב של פסגות מתבסס על המכירה הצפויה של מניות הבנק לצורך החזרי האשראי של פיבי, נוסף על 9% ממניות הבינלאומי, שיעברו לידי בעלי מניות המיעוט בחברה האם במסגרת הדיבידנד בעין. לאלה יצטרף נתח המניות שבו מחזיק בנק דיסקונט (26%), אשר נדרש למכור את החזקותיו בבינלאומי עד 2018, וכן החזקות הציבור (20%).

עוד ציינו בפסגות, כי "לפי כללי בנק ישראל לגבי גרעין שליטה חדש בבנק בינוני, צריך בעל השליטה להחזיק ב-40% מאמצעי השליטה. לכן עשוי בנק ישראל לדרוש התאמות מסוימות למתווה, כדי להבטיח שבעלי השליטה ייוותרו עם 40%, אף שההנחיות אינן תקפות לגרעיני שליטה קיימים".

על רקע העדכונים הרגולטוריים התכופים שמבצע בנק ישראל בשל החרפת המשבר הכלכלי בארץ ובעולם, קיים חוסר בהירות לגבי המועד שבו יחלק הבנק הבינלאומי דיבידנד לבעלי המניות, שיסייע לפיבי להתמודד עם פירעון התחייבויותיה.

הבינלאומי, המנוהל על ידי סמדר ברבר-צדיק, מתאפיין בשמרנות ובאיתנות פיננסית, והקו השמרני שלו הוביל אותו להיות הבנק הראשון שהגיע ליעד הלימות ההון (היחס בין הון עצמי לאשראי). יציבות הבנק מתבטאת גם בהפרשה שלו להפסדי אשראי.

עם פרסום דוחות הרבעון השלישי ל-2012 של הבינלאומי, בסוף נובמבר, התייחסה ברבר-צדיק לחלוקת דיבידנד אפשרית של הבנק. ברבר-צדיק לא התחייבה למועד, אך רמזה כי ייתכן שהדבר יקרה בקרוב: "מדיניות הדיבידנד קשורה להלימות הון, לרווחיות, להוראות רגולטוריות ולשינויים בשוק. לקראת פרסום הדוחות השנתיים נדון בנושא".

את הרבעון השלישי של 2012 סיכם הבנק במגמה חיובית, בזכות התאמה לשווי הוגן של ני"ע, ובשורה התחתונה הציג רווח של 164 מיליון שקל, לעומת 10 מיליון שקל ברבעון המקביל ב-2011. הבינלאומי הציג תשואה של 11% על ההון, ובמקביל הציג הלימות הון גבוהה של 9.33%.

בתשעת החודשים הראשונים של 2012 צמחו רווחי הבנק ב-54% ביחס לתקופה המקבילה ב-2011, והגיעו ל-449 מיליון שקל. בשבוע שעבר הורידה מידרוג את אופק הדירוג של פיבי (Aa2) לשלילי, בעקבות הורדת אופק הדירוג של התחייבויות הבינלאומי ל"שלילי" בסוף 2012.

בעלי המניות בבינלאומי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.