חברת תאי הגזע גמידה סל נמצאת במגעים למכירתה לחברת נוברטיס, לפי שווי של מאות מיליוני דולרים. על פי ההסכם נוברטיס תשלם לבעלי המניות של גמידה סל סכום של מאות מיליוני דולרים באופן מיידי עבור רכישת מלוא החברה. כמו כן יקבלו בעלי המניות עוד סכום, שיכול להגיע גם הוא למאות מיליוני דולרים, עבור אבני דרך ותמלוגים, זאת בכפוף להצלחת מוצרי החברה. מאז הקמתה גייסה גמידה סל יותר מ-100 מיליון דולר.

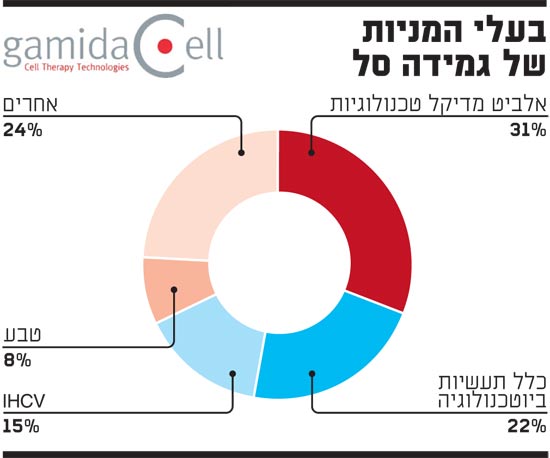

גמידה סל נמצאת בשליטת החברות כלל ביוטכנולוגיה (22%) ואלביט מדיקל (31%). גם החברות-הסבתות של גמידה סל עשויות ליהנות מהמימוש. כלל ביוטכנולוגיה היא חברה-בת של כלל תעשיות שנמצאת בשליטת המיליארדר לן בלווטניק ואילו אלביט מדיקל נמצאת בשליטת אלביט הדמיה, אשר עברה לאחרונה מידי קבוצת זיסר לשליטת קרן יורק (19.7%) וקרן DK פרטנרס (14%).

יצוין כי במקביל למו"מ עם נוברטיס, שנמצא בשלבים מתקדמים, החברה לא ביטלה לחלוטין את מאמציה להנפקה בוול סטריט, והיא ממשיכה בהם במקביל. עם זאת, השווי שהחברה ניסתה להשיג בהנפקה הוא נמוך משמעותית מהשווי המדובר בעסקה, כך שמכירה היא האופציה המועדפת על הבעלים.

לגמידה סל טכנולוגיה ייחודית להגדלת מספר וצפיפות תאי גזע בתוך דגימת דם ספציפית. יכולת זו יכולה להיות נדבך בכל פעילות שהיא בתחום תאי הגזע. היום גמידה סל פועלת לשיפורן של מנות שמקורן בדם טבורי, כך שניתן יהיה להשתילן לריפוי סרטן הדם גם במבוגרים, בעוד היום מנות דם טבורי מתאימות רק להשתלה במי שמשקלו עד 45 קילו. היום חולים אלה מטופלים לא בדם טבורי אלא בתרומת מח עצם, ודרושה התאמה גבוהה בין תורם לנתרם, כך שחולים רבים אינם מוצאים תורם.

גמידה סל, שהוקמה ב-1998, מנוהלת על ידי ד"ר יעל מרגולין. היא הוקמה על בסיס טכנולוגיה שפיתחו טוני פלד וד"ר אבי טרבס, היום מבי"ח שיבא. פלד מכהנת כיום כמדענית הראשית של החברה.

המוצר הראשון של החברה, ה-StemX, פותח על ידי החברה ולאחר מכן בשיתוף פעולה עם טבע, במיזם משותף שבו מחזיקות השתיים חלקים שווים. מוצר זה הגיע עד שלב III של הניסויים הקליניים, בו הוכח כיעיל. הניסוי בוצע במתווה עם הקלות - ללא קבוצת ביקורת אלא תוך השוואה לקבוצת ביקורת היסטורית, על פי הסכמות שגובשו מראש עם ה-FDA, רשות המזון והתרופות האמריקנית.

למרות שמדובר במתווה מקל, התהליך ארך יותר מארבע שנים. לבסוף, כאשר המוצר הוגש לאישור והחברה כבר חלה להיערך לשיווקו ב-2015, החליטה ה-FDA לחזור בה מן ההבנות ולדרוש ניסוי נוסף. גמידה סל העריכה כי ביצוע הניסוי הנוסף יהיה לא כלכלי לאור פוטנציאל השוק של המוצר, ובחרה שלא להיכנס אליו. בשלב זה, לפני פחות משנה, שקלו בעלי המניות שלה חברה להפסיק להשקיע בה, ובחנו אפשרויות למסחר את הטכנולוגיה במחיר נמוך משמעותית מהשווי הצפוי בעסקה.

ואולם, בינתיים הצליח המוצר השני של החברה, ה-NiCord המיועד לאותו תחום של טיפול בסרטן הדם אבל נחשב למוצר בעל פוטנציאל משופר לעומת ה-StemX ולטבע אין זכויות בו, בניסוי יעילות ראשוני (שלב I/II) בטיפול בסרטן הדם.

על רקע זה חזר האמון בחברה והוחלט לפעול להנפיקה בנאסד"ק, לאור הפתיחות של שוק זה בתקופה זו לטכנולוגיות בתחום הביוטק וספציפית לתאי גזע. ואולם העסקה הנוכחית, הנמצאת במו"מ כבר מספר חודשים, עשויה להיות עבור בעלי המניות של גמידה סל אף פתרון טוב יותר.

"תמיד האמנו"

כאמור, הטכנולוגיה מתאימה גם לטיפולים נוספים בתחום תאי הגזע, והיא נבחנה גם לטיפול באנמיה חרמשית.

מבחינת כת"ב מדובר בסדרה של הודעות חיוביות - חברת אנדרומדה בה היא מחזיקה בבעלות כמעט מלאה, נמצאת במשא ומתן מתקדם להימכר לתאגיד אמריקני לפי שווי של מאות מיליוני דולרים.

מדיוונד, חברת טיפול בכוויות בה מחזיקה כלל ביוטכנולוגיה 63%, עומדת לבצע מחר בערב הנפקה לגיוס של עד 92 מיליון דולר לפי שווי של 280-320 מיליון דולר. גם לגבי חברת קיורטק, העוסקת בטיפול בסרטן, נאמר בדוחות החברה כי היא במגעים לעסקת מסחור או רכישה.

שרשרת המימושים והעסקאות הללו מגיעה לאחר ש-2012 וחלק מ-2013 היו לא קלות עבור כת"ב.

מבחינת אלביט הדמיה מדובר בהישג משמעותי לקרנות יורק ו-DK פרטנרס שאך לאחרונה זכו בעקבות הסדר חוב בשליטה בחברה שהייתה עד כה בידי מוטי זיסר (ראו מסגרת). המו"מ לעסקה החל עוד לפני ההסדר, אולם הם זוכים בפירותיו.

שמעון יצחקי, היו"ר היוצא של אלביט הדמיה, מסר היום: "תמיד האמנו שליבת העסקים של אלביט איכותית בכל מה שקשור להשקעותיה ובפרט בחברות המדיקל שהן פורצות דרך בעולם הרפואה".

ההחמצה של מוטי זיסר / שירי חביב ולדהורן

"גמידה סל כבר בתוך ניסויים קליניים, וב-2009 היא תוציא את התרופה הראשונה שלה, וחברת טבע כבר סופרת את הכסף". על הציטוט הזה משנת 2007 אחראי מוטי זיסר, עד לא מזמן בעל השליטה באלביט הדמיה, שהחזיקה באמצעות אלביט מדיקל בגמידה סל. זיסר האמין בעתידה של חברת תאי הגזע, שהיום דווח על כך שהיא צפויה להימכר במאות מיליוני דולרים. עם זאת, הוא לא זכה להיכנס לארץ המובטחת: הדיווח על המכירה הגיע זמן קצר לאחר שהשליטה באלביט הדמיה נלקחה מזיסר בעקבות הסדר החוב הענק שנחתם בחברה.

זיסר החל את דרכו בעולם העסקים בתחום הנדל"ן במיזמים בישראל ובדרום אפריקה. ב-1996 הוא רכש את השליטה בשלד בורסאי שהפך לחברת אירופה ישראל. שלוש שנים לאחר מכן רכשה אירופה ישראל את השליטה באלביט הדמיה (לרבות החברה הבת אלסינט) מידי אלרון. אחד הנכסים שהתקבלו בירושה מהרכישה הייתה חברת אלג'מס, חברה בת של אלסינט, שנמכרה לג'נרל אלקטריק והניבה רווחי הון לאלביט הדמיה של זיסר. ב-2005 מיזג זיסר את עסקי אלביט הדמיה ואלסינט לחברה אחת, בעסקת בעלי עניין שנויה במחלוקת.

ב-2010 החליט זיסר להנפיק את עסקי הביומד של אלביט הדמיה (אינסייטק וגמידה סל) בבורסה, לפי שווי של 200 מיליון דולר. אולם לאור תנאי השוק הוחלט לבסוף על ביטול ההנפקה, והחברה נכנסה לבורסה באמצעות מיזוג עם שלד בורסאי. אלביט הדמיה מחזיקה כיום ב-85.6% מאלביט מדיקל, שמחזיקה ב-30.8% מגמידה סל. מכאן שעבור אלביט הדמיה מדובר במכירה שתניב לה לפחות עשרות מיליוני דולרים, אך כאמור זיסר הפך לבעל השליטה לשעבר, לאחר שהשליטה בחברה עברה לבעלי החוב בחברה. הסדר החוב שהושלם לפני כמה שבועות מגלם תספורת של כ-70%. מדובר על חוב בהיקף של 1.8 מיליארד שקל שנמחק והומר לכ-95% ממניות אלביט הדמיה (שהועברו לידי מחזיקי האג"ח ובנק לאומי).

גמידה סל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.