האם מרקסטון מצאה דרך להסדרת התשלום שהיא מעכבת למחזיקי אג"ח פנומנל ולמניעת השתלטותם על מניותיה בפסגות? ל"גלובס" נודע, כי סיכוי גבוה שהמוסדיים הישראליים, שהשקיעו בקרן וסירבו להיענות לקריאתה לכסף ביוני האחרון, יזרימו את חלקם היחסי בקריאה.

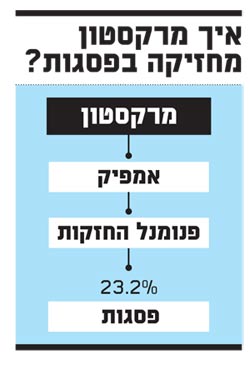

הסכום שיתקבל יאפשר למרקסטון להעביר למחזיקי אג"ח פנומנל - לשעבר פריזמה שקרס, והיום החברה שבאמצעותה מחזיקה מרקסטון ב-23% ממניות פסגות - תשלום של 11 מיליון שקל, שאותו הייתה אמורה להעביר בתחילת אוגוסט.

אחת הסיבות המרכזיות שבגינן המוסדיים המקומיים, שמהווים כ-10% מהמשקיעים במרקסטון ומיוצגים על ידי עו"ד מנחם גורמן, ממשרד שטיינמץ, הרינג, גורמן ושות', סירבו להיענות לקריאת הקרן לכסף ביוני (95 מיליון דולר), הייתה שעד לאותו מועד מרקסטון לא העבירה להם את דוחותיה הכספיים המעודכנים.

לפני כשבועיים, למעלה מחודש אחרי שקיבלה את הכסף אשר לו קראה, פרסמה מרקסטון את דוחותיה הכספיים לשנת 2013. עצם הפרסום לא הניח את דעתם של המוסדיים הישראליים, שמצאו כי הדוחות - שבהם הקרן הציגה בין היתר תשואה שלילית של 31% - אינם מפורטים מספיק.

על רקע זה הם החליטו להעביר פנייה להנהלת הקרן, באמצעות עו"ד גורמן, לקבלת פירוט על חובותיה של הקרן, בדגש על החובות שהועמסו על כל אחת מחברות הפורטפוליו (בנוסף נשקלת אפשרות לבקש שרו"ח מטעמם יבחן את תקינות הדוחות הכספיים). כעת נראה, כי לאחר שיקבלו את המידע הנדרש, מוסדיים אלה - ביניהם כלל ביטוח, מנורה מבטחים, הראל, הפניקס, מיטב דש ואיילון - יעבירו את חלקם בקריאה, וכאמור הדבר יאפשר למרקסטון להעביר את התשלום למחזיקי האג"ח.

בניגוד לפעם הקודמת, שבה מרקסטון התעלמה מדרישות המשקיעים, סביר להניח כי הפעם הקרן תיענה במהירות יחסית לדרישותיהם ותעביר להם את המידע הנדרש, על מנת לקבל את הכסף שישמש לפירעון האג"ח. לפי שטר הנאמנות של האג"ח, על מרקסטון להעביר את התשלום למחזיקי האג"ח עד 1 בספטמבר.

בהנהלת הקרן מודעים היטב לכך שזוהי הפעם השלישית שבה מרקסטון מעכבת את התשלום, וכי סביר שהפעם בית המשפט ייעתר לבקשתם של מחזיקי האג"ח להשתלט על החזקותיה של מרקסטון בפסגות ולקדם את מכירתן. נזכיר כי המחזיקים הגדולים של אג"ח פנומנל, שהונפקו בשנת 2007 על ידי בית ההשקעות פריזמה בהיקף של 107 מיליון שקל וללא בטחונות, הם מנורה מבטחים, הפניקס ואיילון.

הסדרת התשלום תאפשר למרקסטון, שמנוהלת על ידי רון לובש ומוטי וייס, להאיץ את הליך מכירת מניותיה בפסגות, שאותו היא מנהלת בימים אלה עם קרן אייפקס, בעלת השליטה בבית ההשקעות (77%).

כאמור, ביוני האחרון מרקסטון, שמתמודדת עם חובות עתק בשל השקעותיה הכושלות והלוואות בתנאי שוק אפור, קראה ל-95 מיליון דולר ממשקיעיה. מדובר במשקיעים, שמהם הקרן גייסה התחייבויות השקעה בסך 800 מיליון דולר לפני עשור.

חרף התנהלותה הבעייתית, והעובדה שהיא צפויה להסב למשקיעיה הפסד של עשרות אחוזים על השקעתם, הצליחה מרקסטון לגייס ממשקיעיה כ-70 מיליון דולר. אולם סכום זה נבלע במהירות בין חובותיה הכבדים של הקרן, שעומדים כיום על כ-800 מיליון שקל ורובם מרוכזים באמפיק, החברה-האם של פנומנל.

עסקה עם אייפקס, עניין של זמן

במידה שמרקסטון תצליח להעביר את התשלום למחזיקי אג"ח פנומנל, וייס ולובש יוכלו כאמור להאיץ את הליך מכירת מניות בפסגות לקרן אייפקס, בעלת השליטה בבית ההשקעות. בחודשים האחרונים מתנהלים מגעים בנושא עם מנכ"לית אייפקס ישראל, זהבית כהן, ואייפקס מתבקשת לשלם עבור 23% ממניות פסגות כ-500 מיליון שקל.

מדובר בעסקה שבה שני הצדדים מעוניינים, ולכן השלמתה היא רק עניין של זמן. מבחינת אייפקס, שבסוף 2010 רכשה את השליטה בפסגות (76%) לפי שווי מנופח של 2.7 מיליארד שקל, זוהי הזדמנות לרכוש את מניות המיעוט בבית ההשקעות במחיר נמוך.

כיום אייפקס משערכת את החזקותיה בבית ההשקעות לפי שווי של כ-3 מיליארד שקל, ולפני כ-3 שנים היא הסכימה לשלם למרקסטון כ-670 מיליון שקל תמורת המניות (הצעה שסורבה, היות שהוערכה על ידי הנהלת מרקסטון כנמוכה מדי). בנוסף, רכישת בעלות מלאה על פסגות תסייע לאייפקס למכור אותו - צעד שעליה להשלים בתוך שנתיים.

עבור מרקסטון, שבימים אלה מחסלת את החזקות הפורטפוליו שלה, מדובר בהחזקה בעייתית שהיא או נושיה יתקשו למכור לגורם אחר.

ככל הידוע, העיכוב במו"מ נובע מכך שהתשלום שתקבל מרקסטון תמורת החזקותיה בפסגות אמנם יאפשר לה להסדיר את חובות פנומנל (כ-90 מיליון שקל למחזיקי האג"ח, ועוד כ-400 מיליון שקל לבנקים שמחזיקים בשעבוד למניות פסגות); אך לא יספיק לתשלום חוב של כ-350 מיליון שקל נוספים של אמפיק.

מרקסטון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.