החלטת בנק ישראל מהשבוע שעבר לבטל את חובת הנזילות בנגזרי מט"ח מתחילה להשפיע על השוק. החלטה זו שחררה לבנקים נזילות ב-5.8 מיליארד שקל בקירוב. הנתון מבוסס על הערכות בבנקים בעקבות הפרסום מאתמול (א') של בנק ישראל לגבי נתוני הנזילות של המערכת הבנקאית.

נוסף על כך, בבנקים מעריכים כי בעקבות ביטול חובת הנזילות תתבצע הסטה של פעילות משקיעים זרים לעבוד בתחום זה מול הבנקים הישראליים, על חשבון הבנקים הזרים, כעת כאשר הוסרה מהבנקים המקומיים מגבלת הנזילות.

תזכורת קצרה: בשבוע שעבר הודיע בנק ישראל כי הוא מבטל את חובת הנזילות בנגזרי מט"ח של משקיעים זרים. הוראה זו אילצה את הבנקים לשמור 10% מהנכסים בעסקאות מסוג זה כנזילים. כלומר לא רק שלא ניתן להעניק אשראי מולם, אלא הבנקים אף לא קיבלו עליהם ריבית מבנק ישראל.

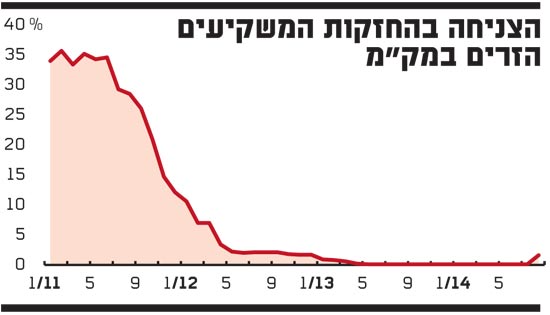

מדובר בצעד שעליו הודיע נגיד בנק ישראל לשעבר, פרופ' סטנלי פישר, בינואר 2011. צעד זה זכה לכותרות רבות, נחשב התערבות אגרסיבית והוגדר "הפצצה של פישר נגד הספקולנטים הזרים". באותה תקופה הדולר היה בשפל, ובמקביל שיעור ההחזקות של המשקיעים הזרים במק"מ הגיע לכ-30% מסך השוק. ההערכות היו שעיקר הפעילות היא של ספקולנטים זרים ושחקני טווח קצר. פישר חשש מהשפעתם על השוק, ובמיוחד מהיום שבו יחליטו למכור את המק"מ בבת אחת.

בבנק ישראל חשבו שאם שהבנקים יצטרכו לרתק 10% משווי כל עסקת נגזרי מט"ח, הבנקים יחשבו פעמיים האם לבצע את העסקה, ואף ייקרו אותה, מה שיקטין את האטרקטיביות בעיני המשקיעים הזרים. אלא שבפועל לא ברור עד כמה צעד זה היה אפקטיבי. מצד אחד, אמנם שיעור ההחזקות של הזרים ירד בחדות מ-35% ל-7% בלבד בתוך שנה. מאז נשמרו הנתונים הנמוכים, כאשר נכון לסוף אוגוסט הזרים היוו פחות מ-2% מהשוק.

זה כשנתיים החזקות הזרים במק"מ נמוכות, מה שמעלה את השאלה למה רק עכשיו בוטלה המגבלה. בבנק ישראל מנמקים כי החליטו על הצעד על רקע הריבית הנמוכה במשק, כך שהעלות בעבור הבנק של שמירת הכסף כנזיל לעומת קבלת הריבית עליו מבנק ישראל זניחה. כמו כן, בתחילת השנה הבאה ייכנסו לתוקף הוראות הנזילות החדשים במסגרת כללי באזל 3 (ראו הרחבה במסגרת). בבנק ישראל רצו להימנע ממצב של כפל חובת נזילות בנכסים אלו, ולכן העדיפו שהבנקים ייצמדו רק לכללי באזל 3. עם זאת, ואולי כדי להרתיע את הספקולנטים הזרים, בבנק ישראל משאירים לעצמם את האפשרות להחזיר את הכללים האלה. "במידה והוועדה המוניטרית תראה בכל צורך, ניתן יהיה להחזיר את חובת הנזילות על כנה, היות והמערכות בבנקים ערוכות לכך", הם אומרים.

בבנקים בירכו על ההחלטה לבטל את חובת הנזילות, וציינו שהאפקטיביות שלה הייתה מוגבלת - בוודאי בכל הקשור להשפעה על שער הדולר, בין היתר מכיוון המשקיעים הזרים פשוט עברו לעבוד עם הבנקים הזרים בתחום זה, שאינם כפופים כמובן למגבלות בנק ישראל. "אין שאלה שהיו צריכים לבטל את ההוראה הזו. צעד זה יצר אפליה לטובת בנקים זרים על חשבון ישראליים. מה שבנק ישראל לא לקח בחשבון, הוא שהיו יותר עסקאות של גופים עם בנקים זרים, ואז הוא איבד אינפורמציה על השוק, כי הזרים לא מדווחים לו על העסקאות", אומר בכיר באחד הבנקים.

עוד מציינים בבנקים כי ישנן חברות ישראליות הרשומות משיקולים כאלה ואחרים במדינות אחרות. המגבלות של בנק ישראל חלו גם עליהן, וגם הן עברו לעבוד עם בנקים זרים במקום עם המקומיים, כך שמגבלה זו לא הבחינה בין ספקולנטים למשקיעים שביצעו עסקאות שכאלה לצורך גידור אמיתי. כעת בבנקים מאמינים כי יקבלו חזרה חלק מהלקוחות שעברו אל הזרים, שכן עתה יוכלו להתחרות במחירים של הבנקים הזרים.

כמו כן, ביטול חובת הנזילות שחרר לבנקים נזילות בגובה של 6 מיליארד שקל. נדגיש כי אין זה אומר שזה הסכום שיוכלו כעת הבנקים להעניק באשראי. עם זאת, בעבור חלק מהבנקים שחרור הנזילות חשוב, ויסייע להם לעמוד בתנאי הנזילות השונים של בנק ישראל ובמקביל לצמוח באשראי. מנגד, ישנם בנקים שממילא עומדים בקלות בתנאי הנזילות, ולכן שחרור הסכומים האלה לא ישפיע על יכולתם לצמוח באשראי.

"ייתכן מחנק אשראי מתקנות הנזילות"

בינואר הקרוב ייכנסו לתוקפן דרישות הנזילות החדשות של בנק ישראל מהבנקים, המתבססות על כללי באזל 3. תקנות אלה קובעות את רמת הנזילות שיצטרכו הבנקים להחזיק, ולמעשה כמה מהפיקדונות השונים יוכל הבנקים להעמיד כאשראי.

אחד השינויים המרכזיים בתקנות הוא שמול פיקדונות לטווח קצר של משקיעים מוסדיים יצטרכו הבנקים להשאיר אחוזים ניכרים כנזילים (כלומר לא יוכלו להעניק אותם כאשראי), כשמדובר בתוואי עולה, כך שבתוך שנים ספורות כל הפיקדון יצטרך להישאר נזיל והבנק לא יוכל להשתמש בו כמקור למתן אשראי.

בבנק לאומי חושבים שמדובר בתקנות מחמירות עם השלכות לא מבוטלות על השוק. "יש סכנה שהמערכת הבנקאית לא תוכל לספק אשראי בהיקפים הנדרשים, עד כדי מחנק אשראי", אמרה אירית נימברגר, ראש אגף ניהול התחייבויות וסיכונים פיננסים בבנק לאומי בראיון למגזין של איגוד הבנקים. "זה ידחוף חברות לשוק ההון, ומי יקנה את החוב? גברת כהן מחדרה דרך קרן הפנסיה שלה, כך שבסופו של דבר, המהלך עלול לפגוע בלקוחות. כבר כיום יש בעיה בתחום האשראי, בגלל דרישות הון ורגולציה כך שעלולות להיות השלכות על המשק".

בראיון הוסיפה נימברגר ואמרה: "בבנק ישראל מופקדים בגין חובת הנזילות כ-35 מיליארד שקל. ההפקדות האלה נועדו למקרים קיצוניים, ועכשיו בנק ישראל קובע כי גם בקרות תרחיש קיצון אסור לבנקים לגעת בסכומים האלה. זה לא נשמע הגיוני. אין סיבה שבמצב קיצון לא ישחררו את הכסף הזה".

הצניחה בהחזקות המשקיעים הזרים במקמ

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.