טבע פועלת לביצוע הרכישה הגדולה ביותר בתולדותיה, כשהפעם החברה שאמורה להירכש מביעה התנגדות לעסקה, לפחות באופן רשמי. אחרי הרבה שמועות וספקולציות בנושא, טבע הגישה היום הצעה רשמית לרכישת המתחרה מיילן תמורת 82 דולר למניה (פרמיה של כ-21% על מחיר השוק), ובסך הכול כ-41 מיליארד דולר. העסקה תשולם 50% במזומן ו-50% במניות. שווי השוק של מיילן בנאסד"ק עומד על 34 מיליארד דולר. מדובר על ההשתלטות הגדולה של השנה בשוק התרופות העולמי. לפי הודעת טבע, העסקה צפויה לתרום לרווח הנקי למניה (Non-GAAP) כבר מהשנה הראשונה להשלמתה, והיא נושאת סינרגיות של 2 מיליארד דולר בשנה. "ההצעה שלנו טובה הן לבעלי המניות של טבע והן לאלה של מיילן", אמר נשיא ומנכ"ל טבע, ארז ויגודמן, שהוסיף כי העסקה אטרקטיבית מבחינה אסטרטגית ופיננסית. ויגודמן אמר כי ההצעה טובה יותר לבעלי המניות של מיילן מהאלטרנטיבה, של רכישת פריגו בידי מיילן. יו"ר טבע, פרופ' יצחק פטרבורג, הוסיף כי ההצעה אושרה פה אחד בידי דירקטוריון טבע.

95% מהסינרגיות יהיו תוך שלוש שנים, והן מורכבות מכל סעיפי ההוצאה - סינרגיות בתפעול, ייצור, איחוד מערכות, מכירה, הוצאות שיווק ומכירה, חפיפות גדולות בגיאוגרפיות, הוצאות הנהלה וכלליות, מערכות פיננסיות, IT, משאבי אנוש.

העסקה תספק גם חסכון במו"פ, כיוון שבגנריקה שתי החברות מפתחות את מוצרים עתידיים, כך שיש כפילות בפיתוח.

טבע ביצעה לאורך השנים מספר עסקאות גדולות, אך אף אחת מהן לא מתקרבת לסדר הגודל של רכישת מיילן. בשנים האחרונות החברה התמקדה ברכישות קטנות ובינוניות, אך לאחרונה הודיעה על רכישת חברת הביוטכנולוגיה אוספקס (Auspex), בעסקה של 3.5 מיליארד דולר שמהווה את הרכישה הגדולה ביותר שלה בשנים האחרונות. הרכישה הגדולה ביותר של טבע עד היום הייתה רכישת חברת התרופות הגנריות האמריקאית בר (Barr) ב-2008 תמורת כ-9 מיליארד דולר.

שמועות וספקולציות על מיזוג בין טבע ומיילן אינן דבר חדש: מדי פעם עולה ההערכה שיש היגיון עסקי בכך, ונראה שגם בחברות עצמן נערכה לא פעם בדיקה בנושא. כך עלה גם מתגובתו של יו"ר מיילן, רוברט קורי, בסוף השבוע האחרון. קורי אמר כי "מיילן מחויבת להישאר עצמאית ומחויבת להצעתה לרכוש את פריגו. בחנו מזה זמן מה את פוטנציאל השילוב עם טבע ואנחנו מאמינים שאינו הגיוני. יש חפיפה ניכרת בין עסקי החברות ולא סביר ששילוב כזה יקבל אישור של רשויות ההגבלים".

מיילן הוסיפה אז שאם תתקבל הצעה מטבע היא תיבחן כנדרש. כחברה ציבורית, גם אם הנהלתה אינה מעוניינת בעסקת מכירה, למיילן לא תהיה ברירה אלא לבחון את ההצעה ולראות האם היא עונה על האינטרסים של בעלי המניות שלה. עם זאת, לתקנון של מיילן נוספה ממש באחרונה "גלולת רעל" שתקשה על כל מי שירצה להשתלט על החברה בדרך עוינת.

בעקבות רכישה שביצעה מיילן היא רשומה כיום כחברה הולנדית, ועל בסיס החוק ההולנדי היא עדכנה בתחילת אפריל על מנגנון חדש שמהווה מעין אופציית call מתחדשת, שתאפשר לה להקצות מניות לקבוצת משקיעים מסוימת במטרה לחסום ניסיון של השתלטות על החברה. בדיווח שפורסם אז נכתב שמטרת המנגנון החדש היא "להגן על האינטרסים של החברה, כולל מפני השפעה שעלולה לפגוע באסטרטגיה ו/או בזהות שלה".

איך תמומן העסקה

כאמור, מחצית מהרכישה תמומן במניות והיתרה במזומן. בסוף שנת 2014 היו בקופתה של טבע מזומנים והשקעות בהיקף של 2.6 מיליארד דולר והחוב שלה עמד על כ-10 מיליארד דולר. בחודש שעבר היא ביצעה הנפקת אג"ח באירופה, בהיקף של 2 מיליארד אירו. מאז, כאמור, דווח על רכישת אוספקס תמורת 3.5 מיליארד דולר במזומן.

טבע תרצה, מן הסתם, לשמור על דירוג החוב שלה (במודי'ס וב-S&P היא נמצאת בקבוצת הדירוג A, ב-Fitch הדירוג הוא BBB פלוס) אך ההערכות הן שהיא תוכל לבצע גיוס חוב נוסף. לאחרונה העריך האנליסט יונתן קרייזמן מבנק ירושלים כי לטבע "נותר 'כוח אש' לרכישות משמעותיות נוספות גם לאחר אוספקס, לרבות יכולת לגייס חוב נוסף של 15 מיליארד דולר בהינתן ההזדמנות הנכונה".

יהיה כמובן צורך בגיוס מימון נוסף. בסביבת החברה מאמינים שלא אמורה להיות השפעה על דירוג החוב של טבע, לאור העובדה שהרכישה תייצר תזרים מזומנים חזק וטבע תוכל להפחית את היקף החוב מהר יחסית.

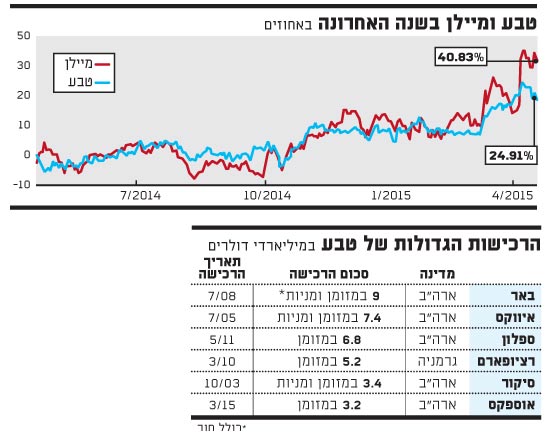

בכל הקשור לרכיב המנייתי הצפוי בעסקה, טבע נהנית כיום מ"מטבע" חזק יותר מזה שהיה לה בעבר, על רקע הזינוק במנייתה (28%) בשנה החולפת. יחד עם זאת, גם מניית מיילן לא קפאה על השמרים בתקופה זו והיא עלתה ב-41%. חלק מהעלייה ניתן לייחס לשמועות על הצעת הרכש המתקרבת של טבע למיילן, כשרק בשבועות האחרונים זינקה מניית מיילן ב-23%.

מעבר לתג המחיר הגבוה של מיילן, ולהתנגדות ההנהלה שלה לעסקה, עלול להיווצר גם קושי רגולטורי בהשלמת עסקה שכזו. שתי החברות הן בין החברות הגנריות הגדולות ביותר בארה"ב (ובעולם כולו), ולא מן הנמנע שרשויות ההגבלים העסקיים ידרשו מהחברות למכור קווי מוצר מסוימים לצורך הגברת התחרות.

כך, למשל, מיילן מתגאה בכך ש-1 מכל 13 מרשמים בארה"ב (גנריקה ומוצרים מקוריים) הוא למוצר שלה.

ככל הנראה, על בסיס ניסיון העבר, ההערכות של טבע (בניגוד להצהרות של מיילן) הן שהעסקה לא תיתקל בקשיים מצד רשויות ההגבלים העסקיים. מן הסתם החברות יידרשו למכור כמה קווי מוצר שיש בהם כפילויות, והדבר מובא בחשבון. סביר להניח שבין הקווים שטבע תידרש למכור נמצאים ה"קופקסון הגנרי" שמיילן מפתחת וה-EpiPen הגנרי שטבע מפתחת. ההערכות הן שלא תהיה בעיה למצוא להם קונים.

הלו"ז להמשך תלוי בתגובת מיילן, ובדיאלוג שייפתח בין החברות. האם טבע תתעקש על הרכישה גם אם מיילן תמשיך להתנגד, ותבצע השתלטות עוינת? בטבע מעריכים שהעסקה מצוינת לבעלי המניות של שתי החברות, ובשלב זה נראה שטבע נחושה לבצע את הרכישה.

החברה שהקימו שני חברים שהכירו בצבא ארה"ב הפכה לענקית גנריקה עולמית

מיילן (Mylan) הוקמה ב-1961 במערב וירג'יניה כחברת הפצת תרופות, והיום היא אחת מחברות התרופות הגנריות הגדולות ביותר בעולם (טבע היא הגדולה ביותר). במקביל היא גם מפתחת ומשווקת תרופות ייחודיות וחומרי גלם פעילים. החברה מעסיקה כ-30 אלף עובדים, ומוכרת את מוצריה ב-145 מדינות. לחברה 39 אתרי ייצור בארה"ב, ברזיל, אירלנד, צרפת, הודו, אוסטרליה ומדינות אחרות.

מייסדי החברה היו שני חברים שהכירו בצבא ארה"ב: מילאן "מייק" פוסקאר ודון פאנוז. השניים הטילו מטבע כדי לקבוע מי מהם יזכה שהחברה תישא את שמו, ומי יהיה נשיא החברה; פוסקר זכה בחלק הראשון, ובשנותיה הראשונות החברה נקראה מילאן (Milan), עד שב-1972 שונה שמה לשם הנוכחי.

בשנות ה-90 של המאה הקודמת, מיילן ביצעה כמה רכישות שגיוונו את פעילותה, והחל מ-2007 החלה החברה לפזול גם לשווקים הבינלאומיים. היא רכשה את השליטה בחברת Matrix Laboratories לפי שווי של כמיליארד דולר, ובהמשך זכתה במכרז לרכישת חטיבת התרופות הגנריות של Merck KGaA הגרמנית, עליה התמודדה בין היתר מול טבע, תמורת 6.7 מיליארד דולר.

לאורך השנים ביצעה החברה רכישות נוספות, האחרונה ביניהן הושלמה לאחרונה ובמסגרתה נרכשו נכסים ייחודיים וגנריים מאבוט, תמורת למעלה מ-5 מיליארד דולר, בעסקה שתרמה גם למבנה המס של מיילן. כאמור, מיילן מתכננת גם לרכוש את פריגו, בעסקה של כמעט 30 מיליארד דולר. מנכ"לית מיילן מאז 2012 היא הת'ר ברש, שמקדמת אסטרטגיה הכוללת יעד שאפתני של הכפלת סל המוצרים של החברה עד שנת 2018.

מיילן סיימה את שנת 2014 עם הכנסות של 7.7 מיליארד דולר, צמיחה של 11.7% ביחס ל-2013כשעיקר ההכנסות (83.7%) מגיעות מהתחום הגנרי. הרווח הנקי השנתי של מיילן עלה ב-49% ל-929 מיליון דולר והרווח המתואם עלה ב-24.2% ל-1.4 מיליארד דולר.

ב-2015 מיילן מצפה להכנסות של 9.6-10.1 מיליארד דולר (צמיחה של 25%-31% ביחס ל-2014) ולרווח נקי של כ-1.98-2.15 מיליארד דולר. התחזית כוללת הערכה שמיילן תשיק במחצית השנייה של 2015 את הגרסה הגנרית שלה לקופקסון של טבע, שבשלב זה אין לה אישור רגולטורי לשיווקו.

טבע תשלם 512 מיליון דולר ליישוב תביעה ייצוגית בגין תרופה להפרעות שינה

הכותרות על הרכישה הצפויה של מיילן האפילו היום על דיווחים שהתפרסמו אתמול שלפיהם טבע תידרש לשלם סכום גבוה במיוחד ליישוב תביעה ייצוגית בנוגע לתרופת Provigil. הטענה של התובעים הייתה שספלון - החברה שטבע רכשה בשנת 2011 - שילמה לחברות גנריות (בהן גם טבע, לפני שרכשה אותה) במטרה למנוע כניסת תחרות גנרית לתרופה, המיועדת לטיפול בהפרעות שינה וערנות.

טבע תשלם 512 מיליון דולר ותסיים בכך הליך משפטי שנפתח כבר לפני כעשור. התובעים, סיטונאים מתחום התרופות, תוכניות ביטוח וחברת הגנריקה אפוטקס, טענו נגד ארבעה הסכמים עליהם חתמה ספלון, שקבעו שלא תהיה גרסה גנרית לתרופה לפני 2012.

טבע שילמה בשנת 2011 סכום של כ-6.5 מיליארד דולר תמורת ספלון, יצרנית תרופות מקור אמריקאית. בדיעבד, הרכישה התבררה כפחות מוצלחת ממה שקיוו בטבע. כשנה אחרי הרכישה ביצעה טבע מחיקות חשבונאיות שכללו ירידת ערך של 481 מיליון דולר בשלוש תרופות בפיתוח שהגיעו מרכישת ספלון.

טבע ומיילן

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.