1. מדי פעם אנחנו רואים מדדים וסקרים שונים שמנסים למדוד את רמת האושר של האזרחים ולהשוות אותם בין מדינה למדינה. על פי אותם מדדים, מקובל לחשוב שבדנמרק, למשל, האנשים הם הכי מאושרים, אף שהם משלמים הכי הרבה מסים. על בסיס המיתוס הזה נבנים בישראל אינספור דיונים ואינספור ספקולציות, רובם די פופוליסטיים ודי מביכים, שלא לומר שקריים, ומוצגים על ידי בעלי העניין כאמת שאין בלתה.

את העניין הזה הזכיר לנו לפני זמן מה אחד ממכרינו, פריק של מידע כלכלי ופריק של שבירת מיתוסים, ששלח לנו המלצה חמה על ספר בשם "THE ALMOST NEARLY PERFECT PEOPLE", שכתב מייקל בות', בריטי שחי בדנמרק במשך שנים רבות. בות' מפריך את מיתוס האוטופיה הסקנדינבית. בניגוד לעיתונאים ישראלים שקופצים ליום-יומיים לדנמרק, שבדיה, איסלנד ודומותיהן ומתעלפים מהתרגשות מהמודל הנורדי, בות' כותב על סמך ניסיון חייו. אחד התקצירים הטובים ביותר של הספר פורסם באתר "מידה", תרגום מאמרו של קייל סמית', סופר ומבקר ב"ניו-יורק פוסט". הנה כמה ציטוטים מהסקירה על הספר, שמגחיכים את הדיונים על האושר הנורדי שמנסים למכור לנו פה בישראל:

"מתברר שסקרי האושר עם התוצאות בשמים הם בעיקר שטויות. לשאלה 'את/ה מאושר/ת?' יש משמעות שונה בתרבויות שונות. ביפן, לדוגמה, אם תענה 'כן' יחשבו שאתה מתרברב, מציין בות', בעוד שבדנמרק זה נחשב 'מביש להיות עצוב', אומרת עורכת העיתון אן קנודסן בספר. יתר על כן, קיימת קבוצה של אנשים שמאמינים שהדנים משקרים כשהם אומרים שהם האנשים המאושרים ביותר בעולם. הקבוצה הזאת נקראת 'דנים'.

"'במשך השנים, שאלתי דנים רבים בקשר לסקרי האושר האלה - אם הם מאמינים שהם אלופי האושר בעולם - ועדיין לא מצאתי ולו אחד שמאמין ברצינות שזה נכון', כותב בות', 'הם נוטים להתייחס לנושא האושר המפומפם כל כך כמו קורבנות של מתיחה שמחכים לגלות מי אחראי לה'".

"הדנים די מודעים למוניטין שיצא להם בעולם על היותם אנשי הלגו השמחים ביותר בקופסה. מבחינתם, בלתי מתקבל על הדעת לענות 'לא' לשאלת אושר, כמו שבלתי מתקבל על הדעת לצפור בפקקים בקופנהגן..."

"אלו שביקרו בדנמרק", כותב סמית', "מספרים שלא כל כך כיף לבלות יחד עם דנים. דנמרק סובלת משיעור גבוה של אלכהוליסטים, היא מגיעה למקום רביעי בעולם בשימוש בתרופות נוגדות דיכאון, כ-5% מהגברים בדנמרק קיימו יחסי מין עם בעלי חיים. הפריון מצוי בירידה, שבוע העבודה מסתכם ב-28 שעות, וכמעט כל מי שתפגוש שם עובד במשרה ממשלתית".

בהמשך מתאר סמית' כיצד הלכידות החברתית בארצות הנורדיות אינה מצליחה להשתלב עם הגירה מסיבית ועל כך שהזרים אינם מתקבלים בברכה. בשבדיה, למשל, כמעט שליש מהאוכלוסייה זרה וההגירה שם נקשרת בנושאי רווחה (שיכונים המלאים באנשים המקבלים קצבאות אבטלה), שיעורי פשע גבוהים וכנופיות אסלאמיסטיות השולטות בחלק מהשיכונים.

בקיצור, לא מה שחשבתם ולא בדיוק מה שמתעקשים לספר לכם פה בישראל. אל תאמינו לסקרי האושר (ולסקרים בכלל) ואל תאמינו לכל הפופוליסטים והשרלטנים שתופסים טרמפ עליהם.

2. האם הישראלים מאושרים ערב יום העצמאות? טוב, לא ניפול למלכודת הזאת. לישראל בהחלט יש במה להתגאות וגם יש לה בהחלט הרבה מה לתקן. הלכידות החברתית ממנה והלאה, ורק הולכת ומחריפה. האי-שוויון הכלכלי הגיע לרמות לא בריאות.

כדי לשקף באופן הטוב ביותר את תמונת המצב בישראל, בחרנו להציג שני נתונים המשקפים את העיוות בעוגת ההכנסות במשק. מדובר בעובדות, לא בסקרים המוצגים כאילו הם עובדות יצוקות בסלע. כמובן, יש עוד ועוד נתונים שאפשר להציג, אבל היריעה קצרה.

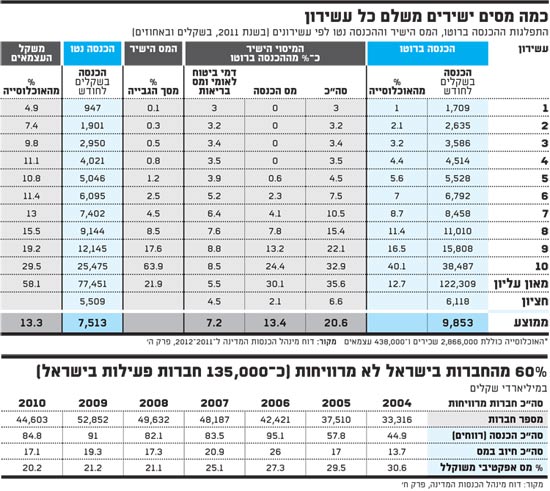

הנתון הראשון (ראו טבלה בתחתית הכתבה) מתייחס לחלוקת ההכנסות והמיסוי של השכירים והעצמאים במשק, שנתוניהם מדווחים לרשות המסים, כפי שהם הופיעו במודל המס על יחידים בדוח של מינהל הכנסות המדינה לשנת 2011-2012, הדוח האחרון הזמין. הנתונים מתבססים על נתוני אמת לשנת 2008 ואלו קודמו לשנת 2011 על בסיס השינוי בשכר הממוצע במשק.

אז ככה: בשנת 2011 הסתכמו סך ההכנסות החייבות ברוטו של יחידים בכ-410 מיליארד שקל. סך המסים הישירים הסתכמו בכ-85 מיליארד שקל, כ-55 מיליארד שקל ממס הכנסה וכ-30 מיליארד שקל מדמי ביטוח לאומי ומס בריאות, ללא חלק המעסיק. מכאן, שיעור המס הממוצע היה כ-20.6% (שיעור מס הכנסה ממוצע עמד על כ-13.4%, שיעור דמי ביטוח לאומי ומס בריאות - על כ-7.2%).

עכשיו להתפלגות משלמי המסים, כלומר, מי בעצם משלם את המסים הישירים בישראל. ובכן, האוכלוסייה (שכירים ועצמאים) ברמת הכנסה של יותר מ-35 אלף שקל ברוטו לחודש הייתה כ-3% מכלל האוכלוסייה (כ-104 אזרחים), ריכזה כ-21% מההכנסה ברוטו של כלל היחידים ושולמו על ידיה כ-36% מסך המסים הישירים שנגבו. העשירון העליון, שהשתכר בממוצע כ-38 אלף שקל לחודש ברוטו, ריכז כ-40% מסך ההכנסות החייבות ושילם כ-64% מכלל המסים הישירים.

כמה מסקנות ממבול המספרים הללו: ראשית, העשירונים הגבוהים, שמיני עד עשירי, הם אלו שגורפים חלק גדול מאוד של ההכנסות במשק (שלושת העשירונים העליונים גורפים כ-70% מההכנסות) והם אלו שמשלמים את רוב המסים הישירים בישראל. אם תציצו בטבלה שצירפנו תראו ששלושת העשירונים הגבוהים משלמים 90% (!) מהמסים הישירים ולמעשה הם השכבה שנושאת בנטל הכי כבד. בניגוד למקובל לחשוב, העשירונים הללו, במיוחד 8-9, אינם עשירים, אלא מעמד ביניים. אפילו חלק מהעשירון העשירי איננו ממש עשיר כקורח, אלא יותר מעמד ביניים גבוה ומבוסס.

אפשר לראות בטבלה מה שאנחנו כותבים פה לא מעט: ההכנסות של העשירונים הנמוכים והעשירונים הנחשבים מעמד ביניים נמוך הן די עלובות וממחישות ביתר שאת את הבעיה מס' 1 של המשק: יותר מדי אנשים בישראל עובדים בשכר לא ראוי, שלא מדביק את רמת ההוצאות של משק בית ממוצע.

מקובל לחשוב, אם כן, שנטל המס הישיר בישראל בממוצע הוא די נמוך יחסית למערב, אבל זו השוואה חלקית בלבד. הבעיה היא שנטל המס העקיף די כבד ומשום שמסים עקיפים הם מסים רגרסיביים (כלומר, אינם תלויים ברמת ההכנסה), הם פוגעים יותר, הרבה יותר, באוכלוסיות החלשות. מדובר במע"מ, במסי רכב (קנייה, מכס ובלו על הדלק שמגיעים ליותר מ-33 מיליארד שקל בשנה), וכמובן במסים עקיפים שאינם מוגדרים כך באופן רשמי, כמו מס בועת הנדל"ן (שמתורגם גם למסים נדיבים) או מס ביטוחי בריאות פרטיים או שירותי חינוך פרטיים.

אגב, לממשלה יש אינטרס ברור ומובהק מאוד שהתקשורת תמשיך לעסוק באובססיביות במחירי המילקי וכדומה, משום שזה מרחיק מאוד את הדיון ביוקר המחיה המשמעותי יותר, או לפחות משמעותי באותה מידה, בשירותי התחבורה, בשירותי הבריאות ובשירותי החינוך.

הנתון השני שבחרנו להביא (ראו טבלה נוספת) הוא המיסוי התאגידי בישראל. גם הוא נלקח מנתוני מינהל הכנסות המדינה. ובכן, מתוך כ-135 אלף חברות פעילות, פחות מ-40% הן חברות רווחיות (הייתכן? מה, 60% עובדות "על ריק"? או שאולי חלקן "עובדות" על מס הכנסה בכל מיני טריקים?).

הלאה: כ-80% מרווחי החברות המרוויחות מתרכז בעשירון העליון של החברות, ומשקל המאון העליון, המונה כ-500 חברות בלבד, בסך ההכנסות עמד בממוצע על 62% בשנים 2007-2012. ועוד דבר שהנתונים מדגישים: משקל המאון העליון בסך המס נמוך יותר, בין 7% ל-9%, בשל הטבות המס שמהן נהנות חלק מהחברות בפלח זה. הגידול בהטבות המס הוא גם הגורם המסביר את העובדה שלמרות שרווחי החברות במאון העליון עלו בשיעור נומינלי של 128% בשנים 2004-2009, גביית מס החברות מהן עלתה בשיעור נומינלי של 26% בלבד.

ולמסקנות שלנו. הראשונה: יותר מדי חברות לא משלמות כלל מס בישראל, ואנחנו ממש-ממש בטוחים שזה לא רק בגלל הסביבה העסקית המעיקה בישראל, התחרותיות המאוד גבוהה לכאורה או הרגולציה המכבידה. השנייה: ה"קצפת" של החברות שבכל זאת משלמות מס נהנות מירידה משמעותית בשיעורי המס, בין אם כתוצאה מהירידה ההדרגתית בשיעורי מס החברות, בין אם בעקבות הטבות מס מוגזמות ובין אם באמצעות תכנוני מס אגרסיביים. התופעה הזאת, שבה תאגידים עושים הכול כדי לשלם כמה שפחות מס היא לא ישראלית ייחודית, אלא תופעה כלל עולמית, שפוגעת בסופו של דבר באזרחים ומרחיבה את האי-שוויון.

3. הטור האחרון שלנו על הצורך בהשתת מסי ירושה בישראל הקים עלינו לא מעטקוראים, ואנחנו מחויבים בכמה הבהרות. ראשית, התמיכה שלנו במסי ירושה אינה נובעת רק משום שחלק מהעשירים, כמו בני הזוג ריכטר, מנסים למזער את חיובי המס שלהם (מובן שיש גם אנשים שמשלמים מס אמת) אלא בעיקר משום שמסי ירושה הם לדעתנו חלק מהפתרון לאי-שוויון ההולך ומתגבר בעולם; משום שלא הגיוני להפקיד עושר, כוח והשפעה כה רבים ולעתים אף די מושחתים, בידי מספר מצומצם של אנשים, רק מפני שהיה להם המזל להיוולד מהרחם הנכון; משום שהגיוני להחזיר חלק מהעושר הזה לציבור, שבאמצעותו, ולעתים גם על חשבונו, נצבר אותו עושר. כמובן, מסים כאלו צריכים להיות פרוגרסיביים, כלומר להיות מדורגים ומותאמים לרמת ההון.

הכלכלן הצרפתי הנודע תומאס פיקטי, שכתב את רב המכר "הון במאה ה-21", תיאר בפרק האחרון של ספרו את הפתרון לזה - "מס עולמי על הון", שזה שם מכובס לסוג של מסי ירושה, שיוטלו על אנשים בעודם בחיים. הפתרון הזה נדחה בבוז על ידי לא מעט כלכלנים, אחד מהם הוא פרופ' מנואל טרכטנברג, שאמר במפגש מערכת ב"גלובס" שצריך למחוק את הפרק הזה מספרו של פיקטי.

אז בבקשה, למען הקוראים, קטע קצרצר מהפתרון שמציע פיקטי:

"מס עולמי על הון הוא רעיון אוטופי. קשה לדמיין את אומות העולם מסכימות לדבר כזה בעתיד הקרוב. כדי להשיג מטרה כזאת הן יצטרכו לגבש לוח זמנים שיהיה ישים לכל ההון ברחבי העולם, ואז להחליט איך להקצות את התקבולים שלו. אבל גם אם הרעיון הוא אוטופי, הוא בכל זאת שימושי, מכמה סיבות.

"קודם כול, גם אם שום דבר שמזכיר את האידיאל הזה לא ייושם בעתיד הנראה לעין, הוא יכול לשמש נקודת התייחסות ראויה, או תקן שנגדו אפשר למדוד הצעות חלופיות. נכון, מס עולמי על הון יחייב שיתוף פעולה בינלאומי גבוה מאוד וללא ספק לא מציאותי, אבל מדינות שמעוניינות לנוע בכיוון הזה יוכלו לעשות זאת צעד אחרי צעד, עם התחלה ברמה האזורית (באירופה, למשל). אם משהו כזה לא יקרה, תתרחש קרוב לוודאי תגובת מגננה בעלת צביון לאומני. לדוגמה, אפשר לדמיין חזרה לצורות שונות של פרוטקציוניזם יחד עם אכיפה של פיקוח על הון.

"אבל מאחר שמדיניות כזו היא אפקטיבית רק לעתים רחוקות, היא תוביל כנראה לתסכול ולעליית המתחים הבינלאומיים. פרוטקציוניזם ופיקוח על הון הם למעשה תחליפים בלתי מספקים לצורה האידיאלית של רגולציה, שהיא מיסוי עולמי של הון - פתרון שיש לו היתרון של שמירה על פתיחות כלכלית יחד עם פיקוח אפקטיבי על הכלכלה העולמית וחלוקה צודקת של ההטבות בין המדינות. רבים ידחו את המס העולמי על הון כאשליה מסוכנת, בדיוק כפי שמס ההכנסה נדחה בשעתו, קצת יותר מלפני מאה שנה. במבט קרוב יותר, הפתרון הזה מתברר כהרבה פחות מסוכן מאשר החלופות שלו.

"דחייה אוטומטית של מס עולמי על הון תהיה מצערת עוד יותר מפני שאפשר בהחלט לנוע לקראת האידאל הזה צעד אחרי צעד, תחילה ברמה היבשתית או האזורית, ואחר כך על ידי שיתוף פעולה קרוב יותר בין האזורים. אפשר לראות מודל של גישה כזו בדיונים האחרונים על התחלקות בנתונים בנקאיים בין ארה"ב והאיחוד האירופי. בנוסף, קיימות כבר צורות שונות של מיסוי הון ברוב המדינות, בייחוד בצפון אמריקה ובאירופה, והן יכולות לשמש כנקודות התחלה. הפיקוח על ההון שקיים בסין ובמדינות מתעוררות נוספות יכול לשמש דגם מועיל להפקת לקחים.

ישנם, עם זאת, הבדלים חשובים בין האמצעים הקיימים והמס האידיאלי על הון. ראשית, ההצעות להתחלקות אוטומטית של מידע בנקאי שנדונות כעת רחוקות מלהיות מקיפות. לא כל סוגי הנכסים כלולים בהן, והעונשים המתוכננים בוודאי אינם מספיקים להשגת התוצאות הרצויות (אף שהרגולציה הבנקאית בארה"ב שאפתנית מזו שקיימת באירופה). הדיון על כך רק בתחילתו, והוא אינו צפוי להניב תוצאות מוחשיות ללא הטלת עיצומים כבדים על בנקים, ועוד יותר מכך על מדינות, שמשגשגים באי-שקיפות פיננסית.

"הנושא של שקיפות פיננסית והתחלקות במידע קשור באופן קרוב למס האידיאלי על הון. ללא תפיסה ברורה של מטרת השימוש בכל המידע, ההצעות הנוכחיות להתחלקות בו לא צפויות להניב את התוצאות הרצויות. לטעמי, המטרה צריכה להיות מס שנתי פרוגרסיבי על הון אינדיבידואלי - על הערך הנקי של נכסים שכל אדם שולט בהם.

"לגבי האישים העשירים ביותר בעולם, המס יתבסס לכן על שווי אישי נטו - מהסוג של המספרים שמתפרסמים במגזין כמו פורבס (גביית המס תגלה לנו אם המספרים שמתפרסמים במגזינים קרובים בכלל למציאות). לגבי יתר המין האנושי, ההון למס ייקבע על ידי שווי השוק של כל הנכסים הפיננסיים (כולל פיקדונות בבנקים, מניות, אג"ח, שותפויות וצורות אחרות של השתתפות בחברות בורסאיות ולא בורסאיות) והלא-פיננסיים (בייחוד נדל"ן), בניכוי חובות. זה יהיה בסיס המס. מה יהיה שיעור המס? אפשר להעלות על הדעת מס אפסי לנכסים נטו מתחת למיליון אירו, 1% לנכסים בין 1 ל-5 מיליון אירו ו-2% לנכסים מעל 5 מיליון אירו. אפשר להעדיף מס פרוגרסיבי משופע יותר על ההון הרב ביותר (לדוגמה, 5% עד 10% על נכסים מעל מיליארד אירו). יכולים להיות יתרונות למס מזערי על הון צנוע (למשל, 0.1% עד 200,000 אירו ו-0.5% בין 200,000 ומיליון אירו).

"הנקודה החשובה היא שמס ההון שאני מציע הוא מס שנתי פרוגרסיבי על הון עולמי. הכסף הגדול באמת ימוסה באופן כבד יותר, וכל סוגי הנכסים ייכללו: נדל"ן, נכסים פיננסיים ונכסים עסקיים - בלי יוצאים מהכלל. יש הבדל ברור אחד בין מס ההון שאני מציע ומסי ההון שקיימים כיום במדינה זו או אחרת, אף שהיבטים חשובים של המסים הללו צריכים להישאר. נתחיל בכך שכמעט כל מדינה מטילה מס על נדל"ן. במדינות דוברות האנגלית הוא מכונה "property taxes", ואילו בצרפת מדובר על taxe fonciere (שמתייחס יותר לארנונה עירונית).

אחד החסרונות של המסים הללו הוא שהם מתבססים אך ורק על נדל"ן. נכסים פיננסיים אינם מובאים בחשבון, ומס הנדל"ן נגבה על ערך הנכס ללא קשר לחוב, ולכן אדם שחייב משכנתא, נניח, ממוסה באותו שיעור של אדם שמחזיק בנכס ללא משכנתא. עוד חיסרון הוא שהמסים הללו נגבים בדרך כלל בשיעור אחיד ולא פרוגרסיבי. אך הם קיימים ומניבים הכנסות משמעותיות ברוב המדינות המפותחות, בייחוד בעולם דובר האנגלית (בדרך כלל 1%-2% מההכנסה הלאומית). מסי הנכסים בכמה מדינות (כמו ארה"ב) מתבססים על נוהלי שערוך מתוחכמים למדי, עם התאמה אוטומטית לשינויים בשווי השוק, שצריך להרחיב גם לסוגי נכ סים אחרים.

בכמה מדינות אירופיות (כולל צרפת, שווייץ, ספרד ועד לאחרונה גם גרמניה ושבדיה) יש גם מסים פרוגרסיביים על כל ההון. במבט שטחי, המסים הללו קרובים ברוחם למס ההון האידיאלי שאני מציע. במציאות, לעומת זאת, הם זרועים במקרים רבים בפטורים שונים. סוגי נכסים רבים אינם נכללים בחישוב, וסוגים אחרים משוערכים בערכים שרירותיים שאין קשר בינם ובין שווי השוק שלהם. זו הסיבה לכך שכמה מדינות נוקטות צעדים לביטול מסים כאלו. חשוב לשים לב ללקחים של הניסיונות השונים הללו כדי לעצב מס הון ראוי למאה שלפנינו".

אנחנו מסכימים עם פיקטי בכל מילה, אבל לא משלים את עצמנו: הכוחות העצומים נגד כל צורה של מיסוי שהוא מציע, כולל גילדת הכלכלנים שסולדים ממיסוי כזה, יעשו הכול בשביל שהפרק הזה יימחק מהספר, תרתי משמע.

**בטבלה הראשונה בטור השלישי במקום כותרת הטור "%מהאוכלוסיה" צריך להיות "%מעוגת ההכנסות".

מס בדרך אל האושר / איור: גיל ג'יבלי

כמה מסים