בחודשים האחרונים חוו שוקי המניות בעולם טלטלה גדולה, בעיקר בעקבות שוק המניות בסין שרשם ירידות חדות. החששות מפני ירידה חדה בצמיחה ובביקושים מצד הענק הסיני, הביאו לירידות שערים חדות בשוקי המניות במדינות השונות, מפותחות ומתפתחות, וכן בענף הסחורות. אמנם בשבועות האחרונים השתנתה המגמה בכיוון חד למעלה, אבל בין לבין, אחת התוצאות העיקריות הייתה יציאה מאסיבית של כספים מהשווקים המתעוררים, הן מאפיק המניות והן מאפיק החוב, מה שהביא לירידות שערים ולפיחותים משמעותיים במטבעות של אותן מדינות.

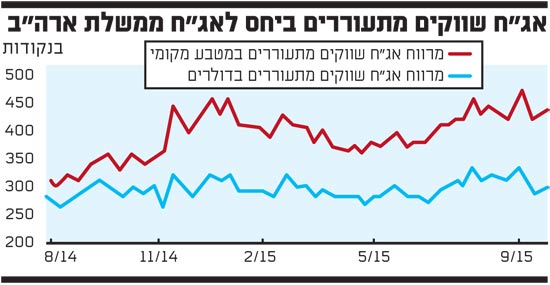

בשיא הירידות בסוף חודש ספטמבר, התשואה הדולרית השנתית לפדיון של מדד איגרות החוב הממשלתיות הדולריות של מדינות השווקים המתעוררים (Emerging Markets, EM), שבמח''מ 7.4 שנים, הגיעה מרמה של 4.6% לרמה לכ-5.2%, תוך פתיחת המרווח מול מדד המדינות המפותחות שבמח''מ דומה, 7.5 שנים, מ-3.7% לכ-4.2%. ירידות חדות אף יותר רשם מדד האג"ח הממשלתיות במטבע מקומי של מדינות המתעוררות, והתשואה לפדיון שלהן טיפסה מרמה של כ-5% לכ-6.7%. זאת, בעיקר על רקע הפיחותים במטבעות שנרשמו בתקופה זו. חלק מהמטבעות פוחתו בשנה האחרונה בעשרות אחוזים, וחלקם באחוזים בודדים. כלומר, מי שהשקיע באיגרות החוב של מדינות אלה במטבע שלהן ולא בדולר, ספג מכה כפולה.

בחודש אוקטובר נרשם תיקון בשני המדדים של ה-EM וכן במטבעות שחזרו להתחזק, אך המרווחים שלהם מול האג"ח של המדינות המפותחות עודם גבוהים: 2.95% באג"ח הדולריות ו-4.3% באג"ח במטבע המקומי.

במצב הנוכחי, כאשר טרם פג החשש מפני המשך ירידה בצמיחה בסין, אולי עד כדי משבר, עולה השאלה, האם בתשואות הגבוהות יחסית שמספקות איגרות החוב של המדינות המתעוררות, עולה הכדאיות של השקעה באיגרות אלה, ולו בחלק קטן מתיק ההשקעות.

יצרניות הסחורות מסוכנות יותר

באופן כללי, הגורמים העיקריים שמעלים את החששות מהחזקת אג"ח בשווקים המתעוררים הינם המשך התחזקותו של הדולר בעולם שגורם לפיחות במטבעות בהן הן נקובות, המשך ההאטה בקצב הצמיחה בסין ובעולם, שעלולה להיות מלווה בהמשך ירידה במחירי הסחורות, וכן חוסר יציבות פוליטית ו/או כלכלית בחלק מאותן מדינות.

התחזקות הדולר בעולם נובעת בעיקר מהציפייה של השוק לסיום המדיניות המוניטארית המרחיבה בארה''ב, והתחלת העלאות הריבית בדצמבר השנה או ברבעון הראשון של שנת 2016, וזאת בעוד שמדינות רבות בעולם, ובראשן גוש האירו ויפן, מצויות בעיצומו של מהלך להרחבות כמותיות.

ההאטה בסין מקצבי צמיחה של כ-9%-10% בשנים האחרונות לקצב צמיחה של כ-6.5%-7%, הקטינה את הביקושים של סין למתכות ולסחורות חקלאיות, מה שתרם בחלקו לירידת מחירי הסחורות בעולם ובראשן הנפט.

גורמים אלו השפיעו בעיקר על המדינות המתעוררות שהינן יצרניות סחורות, כדוגמת ברזיל, רוסיה, ונצואלה, קולומביה ודרום אפריקה, ובאג"ח שלהן נרשמה גם עליית תשואות וגם פיחות חד במטבע, מה שהעצים כאמור את הפסדי המשקיעים.

חוסר יציבות פוליטית מאפיינת כיום למשל את ברזיל, שנמצאת בעיצומו של משבר כלכלי ופוליטי ההולך ומחריף. התמ''ג במדינה נמצא במגמה שלילית כבר למעלה משנה. בנוסף לכך חזר בשנתיים האחרונות לברזיל איום האינפלציה, שנמצאת בשיא של השנים האחרונות (כ-9.8%), דבר שהביא להעלאת הריבית בצורה משמעותית לרמה של 14.25% כיום. שיעור האבטלה אף הוא הולך ועולה ונמצא בשיא של חמש שנים - 6.7%. לכך יש להוסיף את המשבר הפוליטי, עם הקריאות להדיח את הנשיאה המכהנת, דילמה רוסף, ובעלי בריתה, על רקע פרשיות שחיתות חמורות שהתגלו במדינה.

כרית ביטחון משופרת

ובכל זאת, למרות הסיכונים הכרוכים בכך, יתכן שעולה הכדאיות של השקעה במינון מסוים ונמוך גם באג''ח של מדינות ה-EM, ובעיקר בדולריות שבהן. זאת ממספר סיבות:

לנוכח העובדה שהעלאת הריבית בארה''ב תהיה, כנראה, בקצב מתון ממה שצפו עד לאחרונה, הרי שכל עוד לא נראה התחממות באינפלציה ועלייה משמעותית בציפיות האינפלציה, לא צפויים ככל הנראה "זעזועים" באג"ח של מדינות ה-EM, כפי שאירע ב-2013 כשהבנק הפדרלי האמריקאי הודיע על כוונתו לסיים את ההרחבה הכמותית.

המרווח של מדד האג"ח הדולריות של מדינות ה-EM מול אג"ח ממשלת ארה"ב נפתח כאמור בשנתיים האחרונות, מרמה של 265 נקודות במאי 2013 למרווח של כ-300 נקודות כיום, כך שנוצרה "כרית ביטחון" שמנה יותר.

ירידת מחירי הסחורות והנפט, וכתוצאה מכך גם הירידה באינפלציה בעולם, מסייעת מאוד למדינות בשווקים המתעוררים שאינן יצרניות של סחורות, כדוגמת טורקיה, הודו ומקסיקו.

יש לזכור גם, כי יחס החוב לתוצר בשווקים המתעוררים הינו נמוך משמעותית מהחוב בשווקים המפותחים, וכי החוב הממשלתי הזר מסך החוב הכולל באותן מדינות הוא נמוך, לאחר שרשם ירידה חדה בעשור האחרון, כך שפיחות המטבע של מדינות אלה מול הדולר לא אמור לזעזע יתר על המידה את כלכלותיהן.

נסיבות אלו מעלות, להערכתנו, את הכדאיות לגוון במידה מסוימת ובמינון לא גדול מדי את תיק ההשקעות באג''ח של מדינות השווקים המתעוררים, ובעיקר כאלו שאינן יצרניות של סחורות. זאת, במיוחד לנוכח התשואות הגבוהות יחסית שהן מציעות אל מול התשואות הנמוכות בשוק המקומי שלנו, כאן בישראל, ובמרבית מדינות המערב.

חשש מקשיי החזר בקונצרניות

סיכון נוסף שעלה לאחרונה במדינות ה-EM מגיע מכיוון אג''ח החברות. החל משנת 2010, ובעיקר עד 2013, נרשם גידול חד בהנפקות דולריות מצד פירמות עסקיות במדינות המתפתחות, מכ-800 מיליארד דולר לרמה של 2.4 טריליון דולר כיום. החשש העיקרי כיום הוא שהמשך ההתחזקות בדולר שאפיינה את השנה האחרונה, עלול להביא להמשך פיחות של המטבעות בשווקים המתעוררים. התפתחות אפשרית כזו עשויה להקשות על אותן חברות שגייסו חוב דולרי ושהכנסותיהן בעיקר במטבע מקומי, לשרת או לגלגל את חובן.

בסקירה שפרסם לאחרונה בית ההשקעות גולדמן זאקס, הוא מעריך כי הגידול העצום בחוב של המגזר העסקי, כדוגמת תאגידים בינלאומיים הפועלים במדינות השווקים המתעוררים בשנים האחרונות, עלול לסכן את הכלכלה הגלובלית. סיכון זה העלה את התשואות לפדיון הדולריות של אותן חברות, כך שכיום מדד אג"ח החברות ב-EM בדולר נסחר בתשואה של 6.8%, כ-2% לשנה יותר מאשר אג"ח ממשלותיהן בדולרים.

על רקע עליית הסיכון באפיק זה, השקעה באג''ח חברות במדינות ה-EM דורשת בהחלט בדיקה קפדנית ומעמיקה, הן מבחינת סקטורים והן בהיבט של בחינת מצב החברות עצמן בטרם השקעה בהן, אם בכלל.

* הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

אג"ח שווקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.