רבות נכתב על המדיניות המוניטרית המרחיבה שמונהגת על-ידיי מרבית הבנקים המרכזיים ברחבי העולם בשנים האחרונות, ועל השפעותיה על שוקי האג''ח, המניות והמטבעות בעולם, ועל מגזרים נוספים, דוגמת שוק הנדל''ן והסחורות. הבנקים המרכזיים במערב, בהובלת הפד וה-ECB (הבנק האירופי המרכזי), נטלו על כתפיהם, בשנים האחרונות, את חלק הארי באחריות להוצאת כלכלותיהם מהמשבר שפקד אותן החל מ-2008. זאת באמצעות הנהגת מדיניות מוניטרית מרחיבה תוך קביעת ריבית אפסית, ואף ביצוע מהלכים מרחיבים נוספים, דוגמת הרחבות כמותיות (QE), קרי רכישות של איגרות חוב בשוק המשני.

בשל המשקל הרב המיוחס לבנקים המרכזיים בהכוונתה של הכלכלה הגלובלית, זוכות החלטות הריבית המתפרסמות מדי חודש לגבי השינוי, או אי-שינוי בריבית הנומינלית, לתשומת לב אדירה מצד המשקיעים. עיקר תשומת הלב בשנים האחרונות ניתנת לאופן שבו הבנקים המרכזיים מנסחים את הודעותיהם, ולשינויים בהן מהודעה אחת לרעותה. כל מילה נבחנת בזכוכית מגדלת. המשקיעים מנסים להבין מתוך הניסוחים מה צפויה להיות ההתנהלות המוניטרית של הבנק המרכזי, ויש שהפכו את המעקב אחר הפד להתמחות של ממש. חברי הפד, המודעים לחשיבות הניתנת לכל מילה בהודעותיהם או בראיונותיהם, ואת ההשלכות שהם עלולים לעורר, נזהרים בכל מילה. זאת, כלקח מהודעת הריבית במאי 2013, שבה ניסה הפד בראשות היו''ר דאז, בן ברננקי, לאותת לראשונה על מה שנקרא Tapering, קרי, האפשרות לצמצם את תוכנית רכישות האג''ח QE3.

הודעה זו תפסה בהפתעה את המשקיעים, וחוללה זעזועים בעולם, תוך ירידות חדות מאוד באיגרות החוב של ממשלת ארה"ב וטלטלה בשווקים המתעוררים, שמטבעותיהם פוחתו בחדות אל מול הדולר.

השלכות אירוע זה גרמו לחברי הפדרל ריזרב בארה''ב להשקיע מאמצים רבים בהקפדה על ניסוחי הודעותיהם, אך לא תמיד בהצלחה. לצורך הדוגמה, נבחן את הודעת הריבית האחרונה שאותה פרסם הפד לחודש אוקטובר. בחודש ספטמבר הותיר הפד את הריבית על כנה, בעיקר על רקע ההתפתחויות השליליות בעולם מכיוונה של סין, והוכנס המשפט "ההתפתחויות הגלובליות האחרונות עלולות לפגוע בפעילות הכלכלית ולהביא ללחצים דפלציוניים", אך הקפיד להמשיך ולהדגיש באותה נשימה, כי רוב חברי הפד רואים לנכון להעלות את הריבית עוד השנה.

בהודעת הריבית האחרונה, באוקטובר, כשלא היה צפי להעלאת ריבית, עיקר תשומת הלב היה נתון לתוכן ההצהרה, ובכלל זה - האם יש איתות על דחיית מועד העלאת הריבית ל-2016, כפי שהעריכו מרבית החוזים על הריבית בארה''ב.

כדי להכין ולעצב את ציפיות המשקיעים לגבי המדיניות המוניטרית הצפויה, המשיך הפד לתאר את הפעילות הכלכלית בארה''ב כמתונה (Moderate), ולא בנוסח המעיד על הרעה. יחד עם זאת, חברי הפד כן ביצעו שינויים קלים מהודעת הריבית הקודמת בספטמבר.

ראשית, הפד ציין בפירוש בהחלטה זו כי חבריו שוקלים להעלות את הריבית כבר בפגישה הבאה בדצמבר, משפט שלא היה כלול בהחלטות הקודמות. נוסף על כך, הפד השמיט את המשפט שבו השתמש אך חודש לפני כן, בהחלטת הריבית בספטמבר, שבו העלה דאגה מההתפתחויות הפיננסיות והכלכליות הגלובליות, כשהכוונה בעיקר לכיוונה של סין. קרי, על פי ההודעה האחרונה, הפד פחות מודאג מהסיכונים ומהתנודתיות בשווקים העולמיים.

השינויים הקלים בניסוח החלטת הריבית הצליחו להפתיע את השווקים, ולאותת שהעלאת הריבית בדצמבר עומדת על הפרק. הדבר הביא לעליית ההסתברות להעלאת הריבית בדצמבר בחוזים מ-34% ל-50%, לעלייה חדה בתשואות איגרות החוב הממשלתיות הקצרות והבינוניות ולהתחזקות הדולר מול מרבית המטבעות בעולם.

הבנק האירופי נכנס ללחץ

בנק מרכזי נוסף אשר זוכה לתשומת לב נכבדת מצד המשקיעים בעולם הנו ה-ECB האירופי. זה הודיע בסוף שנת 2014 על הורדת הריבית, מתן הלוואות לבנקים, והשקת תוכנית רכישות האג''ח (בפועל - ממארס 2015 ועד לספטמבר 2016), במטרה לסייע ליבשת אירופה לחזור למסלול הצמיחה. הירידות האחרונות בשווקים בחודשים אוגוסט-ספטמבר הכניסו את הבנק המרכזי ללחץ, פן תוכניותיו להצלת גוש האירו ייקטעו. לשם כך, העביר ה-ECB בהחלטת הריבית האחרונה שלו מסר שבכוונתו לפעול בכל הכלים העומדים לרשותו במהלך של הורדת ריבית נוספת או הרחבת תוכנית הרכישות הנוכחית, במטרה שלא לסכן את ההתאוששות באירופה.

ניסוח החלטת הריבית האחרונה של ה-ECB הצליח להפתיע את השווקים, למרות שההערכות להקלה כמותית נוספת היו קיימות עוד בטרם ההודעה. התוצאה: צניחה בתשואות האג''ח הקצרות והבינוניות באירופה לרמות הנמוכות אי פעם, ופיחות חד של האירו מול מרבית המטבעות בעולם, ועליות חדות בשוקי המניות.

בנק ישראל ימשיך להרחיב

גם בישראל, שבה הריבית נמצאת בשפל של 0.1%, ביום שבו מתקבלת החלטת הריבית, ממתינים המשקיעים להבין מהודעת הריבית מה המדיניות העתידית של בנק ישראל, שלה יש, כמובן, השלכות, בעיקר על שוק האג''ח והמטבע המקומי.

בסוף יוני האחרון, החליט בנק ישראל להותיר את הריבית על כנה, תוך איתות כי הריבית לא תעלה עד סוף 2015. נוסח ההודעה היה סטנדרטי, ולא הפתיע יתר על המידה את המשקיעים. עם זאת, במסיבת העיתונאים הראשונה שקיים בנק ישראל לאחר ההחלטה, הצליחה נגידת הבנק להפתיע את המשקיעים במשפט שלהלן: "לאור התוואי של חזרת האינפלציה לתוך היעד והתייצבות קצב הצמיחה המתונה, נראה שפחתה ההסתברות לכך שנידרש לשימוש בכלים בלתי קונבנציונליים בתקופה הקרובה".

משפט זה הצליח להפתיע לחלוטין את המשקיעים, שציפו להמשך הפחתת ריבית לרמה אפסית או שלילית, ו/או ביצוע הרחבות כמותיות על-ידי הבנק. האמירה הזו גרמה באופן מיידי לייסוף חד של השקל מול הדולר, ולירידות חדות בשוק האג''ח, בעיקר בארוכות.

מאז הודעה זו בסוף יוני, התנאים הכלכליים, בעיקר בעולם, השתנו לרעה, ובנק ישראל שב לציין כי הוא יבחן את הצורך בשימוש בכלים מוניטריים שונים להשגת מטרותיו.

בהודעת הריבית האחרונה של הבנק בסוף אוקטובר, נוספה אמירה חדשה לאור ההתפתחויות הכלכליות בישראל ובעולם: "הוועדה המוניטרית מעריכה שהמדיניות המוניטרית תיוותר מרחיבה למשך זמן רב". המונח למשך זמן רב (considerable time) היה בשימוש של הפד עד לאחרונה, וכיום בידי ה-ECB, כשהוא משמש כהכוונה עתידית (forward guidance), ועתה הוא נכנס גם ללקסיקון המונחים של בנק ישראל.

ניסוח ההודעה הצליח להפתיע בשנית את המשקיעים, והוביל לעליות חדות בשוקי האג''ח וירידה חדה בתשואות באותו יום ולמחרת.

מדוגמאות אלו ורבות אחרות ניתן לראות כי גם אם הנתונים וההחלטות על-ידי בנק מרכזי ידועות מראש עוד לפני מועד ההודעה, ההבדלים בניסוחים, גם אם יהיו מינוריים, עשויים לחולל תהפוכות ולקבוע את כיוון השווקים.

הכותבים הם יו"ר בית ההשקעות מיטב דש ומנהל השקעות בקופות הגמל והפנסיה של מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

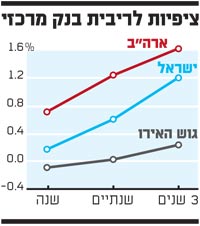

ציפיות לריבית בנק מרכזי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.