שנת 2015 החלה באקורדים אופטימיים עבור העמיתים והמבוטחים של קבוצות הביטוח הגדולות, בשל התשואות החיוביות, וכפועל יוצא היא היטיבה אז, במידת מה, עם קבוצות הביטוח עצמן, שתוצאותיהן קשורות מאוד, ובאופן ישיר, עם מה שקורה בשוקי ההון. ואולם, ככל שהשנה התקדמה, החלו שוקי ההון לגמגם, והובילו לרבעון שלישי חלש מאוד, שבו רשמו החברות הפסדים. נוסף על כך, בתווך חברות הביטוח, בעיקר הגדולות בהן, המשיכו ב-2015 בביצוע הפרשות מיוחדות, שחתכו את רווחיהן במידה רבה.

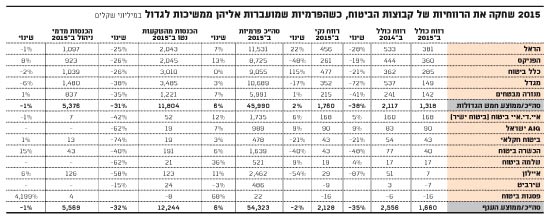

כך, בסופה של שנה חיובית, אך פחות טובה משנים עברו, רשם ענף הביטוח רווח נקי מצרפי של כ-2.1 מיליארד שקל, המהווה קיטון של כ-2% ביחס לרווח הנקי המצרפי שנרשם ב-2014. על פניו הרעה מינורית, שלמעשה מעידה על יציבות. ואולם, בחברות הביטוח, אמת המידה המובילה לבחינת הרווחיות בענף היא שורת הרווח הכולל, שמשקלל את הרווח הנקי עם רווחי השקעה בנכסים זמינים למכירה והיבטים נוספים שנזקפו כולם להון.

כאן מתגלה התמונה המלאה יותר של תוצאות ענף הביטוח ב-2015: קיטון של כ-35% ברווח הכולל המצרפי, שהסתכם ב-2015 בפחות מ-1.7 מיליארד שקל. זאת, לעומת רווח כולל מצרפי של קצת פחות מ-2.6 מיליארד שקל ב-2014, ושל כ-3.6 מיליארד שקל ב-2013.

הירידה ברווחיות היא תולדה של כמה גורמים, ובראשם ירידה בתשואות, שהובילה לקיטון של כ-32% ברווחים מהשקעות, שהסתכמו ב-2015 בכ-12.2 מיליארד שקל, ולירידה של כ-0.7% בהכנסות החברות מדמי ניהול, שהסתכמו בכ-5.6 מיליארד שקל.

ירידה של 28% בדמי הניהול המשתנים

רוב דמי הניהול שגובות קבוצות הביטוח מהלקוחות הם דמי ניהול קבועים, שנגזרים כשיעור קבוע מהיקף הנכסים המנוהלים והפרמיות, ואילו חלקם האחר הם דמי ניהול משתנים, שתלויים בתשואות ונגבים אך ורק מרווחים.

כך, מנתונים שאסף בני גבאי, יחד עם אור חרוש, ושהוצגו בערב עיון לענף הביטוח של מכון קסירר למחקר בחשבונאות של הפקולטה לניהול באוניברסיטת ת"א, עולה כי דמי הניהול המשתנים בפוליסות המשתתפות ברווחים בביטוחי החיים קטנו ב-2015 בכ-28% לכ-716 מיליון שקל. זאת, בהמשך לירידה של כ-37% שנרשמה בהכנסות מדמי הניהול המשתנים שנרשמה ב-2014 (כפועל יוצא מהתשואות שהושגו על כספי הלקוחות בפוליסות אלה).

אך לא רק תחום ההשקעות וההכנסות מדמי הניהול השפיעו על תוצאות ענף הביטוח ב-2015. כאמור, הרווחים קטנו השנה גם משום שבוצעו הפרשות מיוחדות בתחום ביטוח החיים,שהסתכמו בכ-1.28 מיליארד שקל, לאחר הפרשות מיוחדות בהיקף של כ-1.25 מיליארד שקל שנרשמו ב-2014, כפי שעולה מהנתונים שהציג גבאי. תחום ביטוח החיים הציג הפסד כולל לפני מס מצרפי של כ-538 מיליון שקל.

גבאי מראה כי הרווח הכולל לפני מס ירד ב-2015 בכ-37%, לאחר ירידה של כ-31% שנרשמה ב-2014, ומסביר: "הירידה ברווחיות בכל ענפי הפעילות נמשכת כבר שנתיים, כשההשפעה העיקרית לעומת 2013 היא ירידה בתשואות והפרשות מיוחדות בביטוח חיים".

אך לא רק זאת, הוא גם מאיר סוגיה שמעסיקה רבות את המנהלים בענף, והיא התלות ברווחים על ההשקעות, ומדגיש שישנה "ירידה ברווחיות החיתומית בכל תחומי הפעילות". משמעות האמירה היא שהפרמיה המצרפית שגובות החברות הפסדית ולא מכסה את התביעות שנרשמות בביטוחים שנרכשים באמצעותה, בעוד שהחברות, בהכללה, בונות על רווחי השקעה כדי להצדיק את מחיר הביטוח.

מגמה זו היא תולדה של תחרות מחד גיסא והסתמכות על שוקי ההון מאידך גיסא, והיא לא מאפיינת את כלל החברות. כך, למשל, איי.די.איי ביטוח, המוכרת לציבור הרחב כביטוח ישיר, בולטת ברווחיות הגבוהה שלה ביחס לחברות המסורתיות. אגב, תחומי הרכב רכוש (הביטוח המקיף וצד ג') והביטוח הסיעודי בלטו לרעה השנה, ברמה מצרפית.

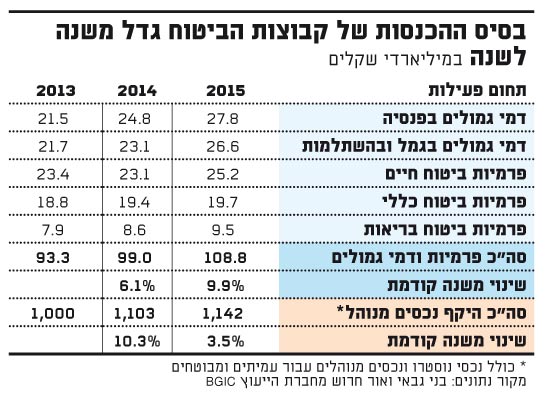

ואולם, אין להסיק מכאן שהכל שלילי עבור קבוצות הביטוח. לצד התחרות הגבוהה בשורת ענפים, התנודתיות בשוקי הון, וגם הרגולציה הגוברת - ששמה לה למטרה להפחית את שיעורי הרווחיות במספר תחומי ביטוח מרכזיים - הרי שבסיס ההכנסות של קבוצות הביטוח גדל משנה לשנה. זאת, הודות לגידול בפרמיות ובדמי הגמולים שזורמים לניהול קבוצות הביטוח, שמוביל, יחד עם התשואות בשוקי ההון בארץ ובעולם, לגידול בסך הנכסים המנוהלים על-ידיהן.

כך, על פי הנתונים שאספו גבאי וחרוש, סך הנכסים המנוהל על-ידי קבוצות הביטוח גדל ב-2015 בכ-3.5% לכ-1.14 טריליון שקל, בהמשך לגידול של כ-10% שנרשם ב-2014. זאת בין היתר משום שסך הפרמיות ודמי הגמולים בכל תחומי הביטוח, הפנסיה, הגמל וההשתלמות, גדל ב-2015 בכ-10%, בהמשך לעלייה של כ-6% שנרשמה ב-2014.

גבאי מסביר ביחס לגידול הנאה בהיקפי הפרמיות ודמי הגמולים שזורמים לניהול קבוצות הביטוח, כי חל "גידול בכל תחומי חיסכון ארוך-טווח, כולל גמל, לצד גידול נאה בבריאות, בעיקר בביטוחי בריאות פרט", וזאת לעומת, "סטגנציה בפרמיות בביטוח הכללי, שצמחו בשיעור נמוך משיעור הגידול בתל"ג".

ביחס להיקף הנכסים הכולל שמנוהל על ידי קבוצות הביטוח, כ-1.1 טריליון שקל, ושהשופע בשנה החולפת מהתנודות בשווי הנכסים בשל התנודות בשוקי ההון, אמר גבאי כי "הגידול נרשם באופן טבעי בעיקר בחיסכון ארוך-טווח". יחד עם זאת, הוא מסביר, "סך הנכסים נותר השנה ללא שינוי מהותי", תוך שהוסיף, כי "ההבדל בין השנים נובע מירידה בתשואות ומירידה בנכסים הפיננסיים".

עלייה בהוצאות המיכון והרגולציה

אפרופו הרגולציה שמכבידה על הענף, עם פרסום הדוחות ל-2015 אמר לנו איזי כהן, מנכ"ל כלל ביטוח, כי "אנחנו מתבקשים לחזק את ההון בזמן שהסביבה הרגולטורית מאוד מקשה עלינו בשיפור הרווחיות באופן מתמיד". ואכן, הרגולציה מורגשת היטב, הן בשיעורי הרווחיות כתלות בדמי הניהול, והן בשורת ההוצאות. בין היתר בהוצאות המיכון, שמהוות כ-20% מהוצאות הנהלה וכלליות של קבוצות הביטוח.

כך, גבאי וחרוש מצאו כי הוצאות המיכון של הביטוח, במונחי Out of pocket money, הסתכמו ב-2015 בכ-1.97 מיליארד שקל (שוטף והשקעה יחדיו), לעומת כ-1.77 מיליארד שקל ב-2014, קצת פחות מ-1.76 מיליארד שקל ב-2013 וכמעט 1.61 מיליארד שקל ב-2012. לדבריהם, "עלויות מיכון נמצאות במגמת עלייה, לצורך מענה לדרישות הרגולטוריות והתאמה לעולם הדיגיטלי", ולהערכתם מגמה זו צפויה להימשך גם בעתיד.

בני גבאי / צילום: תמר מצפי

עוד היבט שהרגולציה מטפלת בו, ושנוגע ישירות לרווחיות קבוצות הביטוח, הוא נושא דרישות ההון לשמירה על יציבות החברות. במסגרת זו מוביל האוצר, כבר שנים, שינוי ביחסי ההון בהתאם להוראות הסולבנסי 2 בישראל (משטר הון אירופי שנועד להבטיח את יכולת הפירעון של חברות הביטוח). ביחס להיבט זה אומר גבאי, כי "יחס ההון במשטר ההון הקיים עלה בכל החברות, בשל רווחיות וגיוס הון משני, העולים על חלוקות הדיבידנד".

כך או אחרת, מיהן קבוצות הביטוח הרווחיות ביותר, נכון לשנת 2015? בצמרת נמצאת קבוצת הראל, שבראשות יאיר המבורגר, שהיא גם קבוצת הביטוח בעלת שווי השוק הגבוה בענף (כ-3.1 מיליארד שקל נכון להיום). ב-2015 רשמה הראל, בניהול מישל סיבוני, רווח כולל של כ-381 מיליון שקל, המהווה קיטון של כ-28% ביחס ל-2014. הראל, נציין, בולטת לחיוב גם בכך שהיא מציגה את היקף הפרמיות הגדול בענף. יחד עם זאת, השנה היא גם נהנתה מ"שיערוך רכוש קבוע" (נדל"ן שמשמש את הקבוצה) שהניב לה רווח כולל בהיקף של כ-108 מיליון שקל לאחר מס.

אחריה ניצבת קבוצת הפניקס, שבשליטת קבוצת דלק, ושכמעט נמכרה בשנתיים האחרונות לשלושה רוכשים פוטנציאליים - ללא הצלחה. הפניקס, ששולטת בין היתר באקסלנס, הציגה ב-2015 רווח כולל של כ-360 מיליון שקל. גם הפניקס, כמו הראל, נהנתה בשנה החולפת מרווח כולל לאחר מס חד-פעמי של כ-119.5 מיליון שקל, כתוצאה מ"שינוי המדיניות החשבונאית" וביצוע הערכת שווי חדשה ל"בית הוורד" בגבעתיים, שבו ממוקמים משרדיה.

המגמות שאפיינו את 2015 צפויות להימשך

ללא שקלול הרווחים שנזקפו לשתי החברות הללו בגין שערוך נדל"ן, הרי שהרווח הכולל השלישי בהיקפו בענף - זה של כלל ביטוח, שגם היא עומדת למכירה ושהשליטה בה נמצאת כבר כמה שנים בידי נאמן שמונה על-ידי הפיקוח על הביטוח - גבוה משלהם. כלל ביטוח רשמה רווח כולל של כ-285 מיליון שקל. אחריה ניצבת איי.די.איי ביטוח, המוכרת לציבור כביטוח ישיר, עם רווח כולל שנתי של כ-168 מיליון שקל - הגבוה מזה של מגדל (שמחזיקה בתיק הביטוח חיים הגבוה בענף ואת היקף הפרמיות השני בגובהו) ומזה של מנורה מבטחים (שמחזיקה בקרן הפנסיה החדשה הגדולה במשק).

אגב, במהלך החודשים האחרונים עקפה איי.די.איי ביטוח, שפועלת באמצעות שיווק ישיר בביטוח פרט, את כלל החברות בשווי השוק שלה. כיום היא ניצבת במקום השלישי בדירוג השווי בענף, עם שווי חברה של כ-2.83 מיליארד שקל, לאחר הראל ולאחר מגדל, שנסחרת כיום לפי שווי של כ-2.85 מיליארד שקל.

כך או אחרת, 2016 החלה באקורדים צורמים, שנרגעו קצת. ואולם, נראה כי חברות הביטוח צפויות להמשך המגמות שאפיינו את 2015 - זרם כספים נכנס גדול, גידול ב"הוצאות הרגולטוריות", הגברת תחרות בתחומי ליבה ותלות בתחום ההשקעות - שממשיך להתנהל תחת עננה אדירה שנובעת ממציאות יוצאת דופן של ריבית אפסית, כאן ובעולם.

2015 שחקה את הרווחיות

בסיס ההכנסות של קבוצות הביטוח