חברת ההחזקות אלביט הדמיה מתקדמת לקראת פירעון מלוא ההתחייבויות שנותרו לה לאחר הסדר החוב הענק שעברה לפני שלוש שנים ואשר כלל תספורת של 1.8 מיליארד שקל. אמש דיווחה אלביט הדמיה כי השלימה את מכירת מלוא החזקותיה (98.2%) במתחם המלונאות רדיסון בבוקרשט לידי קרן השקעות בינלאומית תמורת 166.2 מיליון אירו.

התמורה משקפת למתחם המלונאות שווי של 169.2 מיליון אירו, כאשר מסכום זה תקבל אלביט הדמיה כ-81 מיליון אירו (335 מיליון שקל), וזאת לאחר פירעון ההלוואה הבנקאית על הנכס והתאמות נוספות. אלביט הדמיה יוצגה בעסקה על-ידי עוה"ד רוני בר-ניר ומרק לוין ממשרד מ. פירון-בר ניר רומניה, שאף ליווה את רכישת המתחם על-ידי אלביט הדמיה לפני 17 שנה.

חלק מהתמורה נטו, כ-8 מיליון אירו, הוענק לרוכש בצורת הלוואת מוכר נושאת ריבית של 5% לתקופה של שלוש שנים. כך שבפועל קיבלה אתמול אלביט הדמיה סכום נטו של 73 מיליון אירו (301 מיליון שקל), וזאת בהמשך לסכום של 36.4 מיליון אירו שקיבלה אלביט הדמיה לפני כשנתיים בעקבות מימון מחדש של ההלוואה הבנקאית.

מתחם רדיסון, הממוקם במרכזה של בירת רומניה, כולל את מלון רדיסון בלו בוקרשטי בדירוג של חמישה כוכבים, את מלון פארק-אין בדירוג ארבעה כוכבים, וכן שטח מסחרי של כ-7,200 מ"ר. במחצית הראשונה של 2017 הניב המתחם הכנסות של 16.1 מיליון אירו ורווח תפעולי לפני פחת והפחתות (EBITDA) של 7 מיליון אירו, וזאת בהמשך להכנסות של 31.6 מיליון אירו ו-EBITDA של 13.9 מיליון דולר שנרשמו ב-2016 כולה.

נסגר החוב לבנק הפועלים

עוד מסרה החברה שחלק מתמורת העסקה שימש אותה מיידית לפירעון יתרת התחייבויותיה לבנק הפועלים בסך של 11.6 מיליון אירו. כמו-כן, ממצגת שפרסמה החברה בשבוע שעבר, עולה כי בכוונתה גם להשתמש בתמורת המכירה לפדיון מוקדם של אג"ח מסדרה ח' בסך של 220 מיליון שקל.

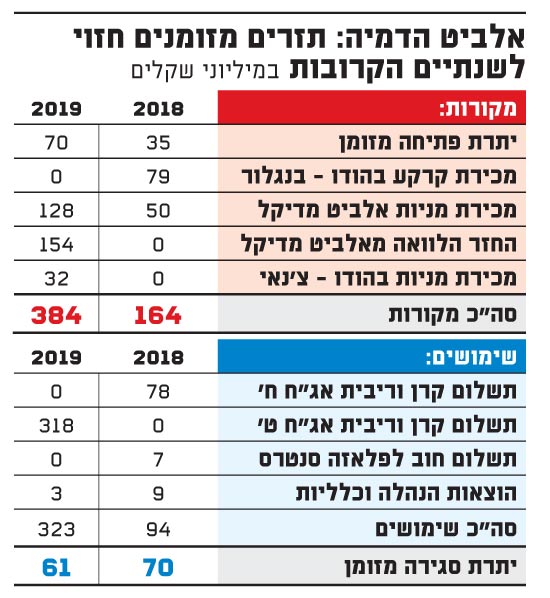

לאחר הפדיון המוקדם ייוותר לחברה חוב (קרן וריבית עתידית) של 78 מיליון שקל למחזיקי אג"ח ח'. חוב זה ייפרע סופית במאי 2018 בעזרת מכירה מתוכננת של מניות אלביט מדיקל טכנולוג'יס בסך של 50 מיליון שקל וכן מהכספים שייוותרו בקופת החברה (35 מיליון שקל). כמו-כן מקווה אלביט הדמיה לקבל בשנה הבאה עוד 79 מיליון שקל ממכירת חלקה (50%) בקרקע לבניה בעיר בנגלור שבהודו, כשמתוך סכום זה תשלם חוב של 7 מיליון שקל לחברה הבת פלאזה סנטרס, ששותפה עמה בפעילות זו.

השליטה באלביט הדמיה עברה בתחילת 2014 מידי מוטי זיסר ז"ל, לנושי האג"ח, בראשות הקרנות הזרות יורק ו-DK פרטנרס, במסגרת הסדר חוב שכלל מחיקת חוב של כ-1.8 מיליארד שקל. לאחר ההסדר נותרה החברה עם חובות של 666 מיליון שקל למחזיקי האג"ח ושל 200 מיליון שקל לבנק הפועלים, שיתרתו נפרעה כעת במלואה. מאז ההסדר מונהגת החברה בידי רון הדסי, שמחזיק בתפקיד היו"ר ושהחל מתחילת ינואר יכהן גם כמנכ"ל.

לאחר העסקה ברומניה, נותרה אלביט הדמיה עם מניות שליטה בפלאזה סנטרס, שערכן קרוב לאפס, ועם פעילות הנדל"ן בהודו, שמכירתה אמורה להניב בשנתיים הקרובות סכום (נטו) של כ-104 מיליון שקל. כך שהנכס העיקרי שבידי החברה הוא ההחזקה (89%) באלביט מדיקל, והיא שאמורה לממן את פירעון מלוא ההתחייבויות (קרן וריבית) לאג"ח ט' בנובמבר 2019 בסך של 318 מיליון שקל. אלביט מדיקל, לה החזקות בחברות הביומד גמידה ואינסייטק, נסחרת לפי שווי של כ-340 מיליון שקל, כך ששווי ההחזקה של אלביט הדמיה מסתכם בכ-315 מיליון שקל.

כמו-כן לאלביט מדיקל חוב של חוב בעלים של 150 מיליון שקל, כך שלפי תוכניות אלביט הדמיה, היא תוכל לפרוע את כל התחייבויותיה, ובנוסף להישאר בסוף 2019 עם כ-60 מיליון שקל בקופה ועם כ-40% ממניות אלביט מדיקל. למרות זאת, נסחרת כיום אג"ח ט' לפי תשואה שנתית לפדיון (ברוטו) של 11.6%, וזאת מאחר ששוויה של אלביט מדיקל תלוי בעיקר בהצלחות הניסויים של גמידה סל ואינסייטק.

עם זאת, למרות התוכנית המוקדמת לבצע פידיון מוקדם של אג"ח מסדרה ח' בסך של 220 מיליון שקל, הודיעה הערב החברה על הגדלת היקף הפידיון המוקדם ל-240 מיליון שקל.

אלביט הדמיה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.