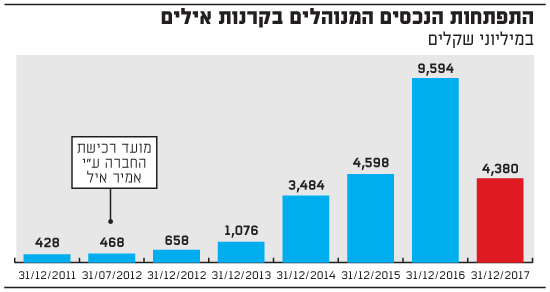

ביולי 2012 השלים אמיר איל, בעלי ויו"ר בית ההשקעות אינפיניטי, את רכישת קרנות הנאמנות של יובנק, מקבוצת הבנק הבינלאומי, תמורת כ-10 מיליון שקל. במועד הרכישה נוהלו בקרנות, שהפכו לאחר רכישתן לחברת אילים, נכסים בהיקף של כ-468 מיליון שקל. מאז הרכישה, הציגה אילים, המנוהלת על ידי קובי שגב (המשמש בתפקיד עוד מתקופת יובנק), הצלחה אדירה, עם צמיחה ניכרת בהיקפי הכספים המנוהלים על ידה בשוק קרנות הנאמנות. במחצית הראשונה של 2017 נרשמה רמת שיא של כ-10.8 מיליארד שקל בנכסי הקרנות המנוהלות על ידי אילים.

הצמיחה האדירה הפכה את אילים מגורם שולי לכוכבת בשמי ענף קרנות הנאמנות. אלא שכל זה נעצר בבת אחת באמצע 2017. חברת ניהול קרנות הנאמנות רשמה פדיונות בהיקף של כ-6 מיליארד שקל בחצי שנה בלבד, ובסוף 2017 ניהלה אילים נכסים בהיקף של פחות מ-4.4 מיליארד שקל - אובדן מדהים של יותר ממחצית הכספים המנוהלים. זאת, לאחר שתוצאות הקרנות הידרדרו ביחס לשוק, ונפגע דירוגן במערכת הייעוץ הבנקאית - הגורם המכריע לגבי כניסת ויציאת הכספים בתעשיית הקרנות המקומית.

שלושת המנהלים הבכירים של קבוצת אינפיניטי-אילים - הבעלים והיו"ר, אמיר איל, סגנו ושותפו, בני איל, שהוא גם אחיו, ומנכ"ל אילים, קובי שגב - טוענים כיום כי הפדיונות האדירים, שעוררו חששות מעוצמת השינויים שיכולים לקרות בחטף בשוק קרנות הנאמנות, לא נבעו מכשל שלהם, אלא מכך ש"לקחנו עמדה סולידית באג"ח הקונצרניות, והשוק המשיך לרוץ", כדבריהם.

זאת, תוך שהם קוראים לשנות את התפיסה לגבי ניתוח קרנות הנאמנות במערכי הייעוץ בבנקים, ובכלל מהסתכלות קצרת טווח להסתכלות יותר ארוכה. הם גם מציינים כי הפדיונות האדירים נרשמו "למרות תשואות חיוביות ונמשכות, שהקרנות המשיכו לתת גם ב-2017, במהלך חודשי הפדיונות, כולל הכאת מדדי הייחוס במניות".

"אילים היא החברה האחרונה שנרכשה במסגרת יישום המלצותיה של ועדת בכר, והיא נקנתה כחברה וכבית השקעות נפרד, על הנהלתה ואנשיה", אומר אמיר איל. "סגרנו את השאלטר ברוטשילד, על חברה שפועלת מ-1982, והעברנו אותה להרצליה". לאיל חשוב להדגיש כי גם לאחר הפדיונות, מנהלת אילים סכום גדול פי עשרה לעומת הסכום שנוהל בעת רכישתה לפני חמש שנים וחצי.

"החברה מנוהלת בנפרד מאינפיניטי, ומדובר בשני בתי השקעות נפרדים לחלוטין", אומר הבעלים, ומוסיף כי "ה-DNA של הגופים שונה מהותית. אילים אקטיביסטית יותר, ואינפיניטי עוקבת יותר. ובכלל, אין שקל של אילים באינפיניטי", הוא מדגיש.

זה אומר שבאינפיניטי לא קנו קרנות של אילים, גם בזמן של פדיונות, וזה פועל יוצא של תפיסת עולמו של איל והצהרתו מסמוך למועד רכישת קרנות יובנק, אז אמר כי "אילים ואינפיניטי הם שני גופים נפרדים ושונים לחלוטין. אינפיניטי מוכר שירות, אילים מוכר מוצר. בתיקים של אינפיניטי לא יהיו קרנות אילים - זו הצהרה. להפך, אילים תתחרה באינפיניטי".

עם זאת, לפני כשנה פתחו בקבוצה חברת ניהול תיקים נוספת, "אילים ניהול תיקים", שפועלת לצד חברת הקרנות, תחת אילים, ש"מנהלת תיקי השקעות, חלקם גם באמצעות קרנות של הבית. יש שם כ-100 מיליון שקל בסך הכל". "זה בעיקר ללקוחות ריטייל", אומרים שגב והאחים איל.

אז מה קרה ב-2017?

אמיר איל: "במשך ארבע שנים לא היו, לדעתנו, אנומליות בשוק, וזה התברר כהצלחה גדולה וצמחנו חזק מאוד. ב-2017, המודלים של מחלקת המחקר שלנו התחילו להראות שיש אנומליות בפרמיות הסיכון שקיימות בשוק, בעיקר בשוק האג"ח הקונצרניות, וביצענו התאמות בהתאם. ההתאמות האלה היו הקטנת חשיפה".

שגב: "זה נבע מהחזקה סולידית מאוד שלנו באג"ח, כשהמתחרים החזיקו באג"ח קונצרניות, שלתפיסתנו, הסיכון בהן היה רב מהסיכוי - וזאת אנומליה, כשבטווח הקצר, שעבר בחודשים האחרונים, לא היה תיקון בשוק. אצלנו הייתה הגדלת אג"ח ממשלתיות והגדלת אג"ח בנקאיות, כולל CoCo בשוליים, ואילו במניות המשכנו להכות את מדדי הייחוס והיינו בחשיפה מלאה כל השנה.

"לא לקחנו פינות בהשקעות. ההשקעות שלנו סולידיות ובטוחות יותר מהממוצע, ובשוליים - ורק בשוליים, בניהול סיכונים - זיהינו הזדמנויות כמו מניית טבע, שעליה אנחנו ברווח, או אקסטל, שגם עליו אנחנו מורווחים, ואחרות".

אמיר איל: "כשאני מתקף את המודלים לאורך השנים, רואים שבתשואות ל-3 שנים ול-5 שנים, אנחנו עם תשואות מובילות לאורך שנים, בצמרת של הענף".

זה נשמע כמו מנתח שמתגאה בניתוח שלו, רק שהחולה מת.

אמיר איל: "החולה לא מת, ממש לא. נהפוך הוא: אין חולה, וכל המשקיעים שלנו בריאים ומאושרים, ונמצאים במחירי שיא עם תשואות מצוינות לאורך זמן".

שגב: "רמת הסיכון אצלנו נמוכה מאשר בשוק, משמעותית, בקטגוריה של אג"ח קונצרניות. מדוע? כי מה שמוביל אותנו זו הראייה לטווח ארוך. לדעתי, הסיפור שמייצג את זה היטב, הוא קרן אג"ח פלוס 20, שמי שהשקיע בה מהשקל הראשון, עשה פי 30 על הכסף שלו, והיא גם המשיכה לעשות תשואה חיובית ב-2017, 2.9%. זה אמנם שיעור נמוך יותר מתשואה ממוצעת בקטגוריה, שעמדה על רמה של 4.5%, אבל ידענו שכך עלול לקרות, כי הקטנו את הסיכון וישבנו שם עם רכיב של אג"ח ממשלתיות גדול".

עדיין איבדתם מיליארדים רבים של שקלים, מעל ל-60% מהנכסים המנוהלים, בגלל שהמציאות אומרת דירוג של שנה לאחור. אז אתם אומרים שמערך הייעוץ בבנקים נשען באופן מוגזם, שפוגע בלקוחות בהישענות על דירוג כמותי לשנה?

אמיר איל: "אמרתי לבנקים: 'זה המודל. גייסתם לנו וגם פדיתם'. אלה כללי המשחק. השאלה היא אם אתה רוצה לשחק בכללי המשחק או לא. אז אנחנו רוצים לשמור ולהרוויח למחזיקי היחידות שלנו".

"ניהול ההשקעות שלנו אקטיביסטי מאוד"

את אינפיניטי, שמנהלת כיום נכסים בהיקף של כ-9 מיליארד שקל, הקים אמיר איל לפני 20 שנה, וכך יוצא שהוא הבעלים של שני בתי השקעות, המנהלים כיום סכום מצרפי של כ-14 מיליארד שקל בנכסים. בקבוצה גם סוכנות ביטוח, שנותנת שירותים לקבוצה.

לאחר המכה שספגתם במחצית השנייה של 2017, שיניתם משהו בתפיסת הניהול שלכם?

שגב: "העסק שלנו נשען על מחקר כלכלי, כולל ניתוח פונדמנטליסטי ולהכיר כל חברה לעומק. השוני הוא שאצלנו אנליסט מנתח ברמת חברה, ולא רק מניות או רק אג"ח. ברגע שאתה מכיר חברה לעומק, אתה יכול להעריך את הסיכון והסיכוי בכל נייר ערך של אותה חברה. אנחנו מנהלים את תיק השקעות של הקרנות בראייה ארוכה אחר סיכון נמוך וסיכוי גבוה".

אמיר איל: "אנחנו נשענים על מודלים של ערך בחברות, שמכתיב למנהלי ההשקעות אם ללכת לאג"ח או למניות של חברה. אנחנו גם נותנים פתרון לכל דרישה של סוג משקיע. היתרון של מודל הערך שאנו מפתחים באופן קבוע, הוא לקחת את המציאות וליצור השקעה שתתן את האופטימיזציה של הסיכון-סיכוי.

"כחלק מזה יש לנו מספר קטן של קרנות, וכעיקרון, אין לנו ריבוי קרנות בקטגוריות, אלא רק קרן אחת בכל קטגוריה - כך שיש אצלנו מיקוד. נוסף על כך, ניהול ההשקעות שלנו אקטיביסטי מאוד, ומטרתו להצטיין ולא לעשות ממוצע. אנחנו רוצים להיות טובים על פי המודלים שלנו. הראייה שלנו היא שלשקל אחד ולמיליארד שקל אנחנו עושים את אותה החלטת השקעה. אם זה ראוי, זה ראוי, ואם לא - לא".

שגב: "זה אומר גם אקטיביזם בחברות שאנחנו משקיעים בהן".

בני איל: "אנחנו מאמינים ביצירת מוצר ההשקעות הטוב ביותר, ולכן מאמינים במיקוד מקצועי - כך למעשה, אנחנו מיישמים את הראייה הכלכלית שלנו ואת תפיסת ההשקעות שלנו באופן המדויק ביותר, לטעמנו.

"כל קרן מייצגת, למעשה, רמת סיכון שונה ומותאמת למשקיעים שונים. כשאני רואה לעתים ריבוי קרנות של אותו בית השקעות באותה קטגוריה, מבחינתי זה חוסר עקביות בראייה הכלכלית. מנהל קרנות שמנהל כמה קרנות באותה קטגוריה, למעשה, אינו מביע דעה מקצועית, ומעדיף להטיל את האחריות על היועץ או על הלקוח. בכך הוא בעצם מהווה 'סופרמרקט' חסר דעה, במקום להוות גורם מקצועי ואוטוריטה מקצועית, שממליצה ומנהלת את כספי הלקוח בצורה הנכונה ביותר לפי השקפתה".

אבל בסוף קרן נאמנות זה כלי להשקעה לטווח קצר, שנמדד על תשואה ולא על כוונות.

אמיר איל: "יש דבר כזה נדל"ן לטווח קצר? לא. אותו דבר השקעה פיננסית. טווח קצר זה מזומן או פיקדון. השקעה זה לא טווח קצר, בדיוק כמו בנדל"ן. מה שנקרא בציבור השקעה לטווח קצר, זה לא האמת המקצועית, לדעתנו".

אבל עובדה שהשוק חושב אחרת מכם, ובוודאי שמערך ההפצה של הבנקים, שמדרג על פי תשואות לטווחי זמן מוגבלים וקצרים. לראיה, התזוזות בגיוסים או בפדיונות שחוויתם אתם, למשל, בתקופות גאות ובתקופות שפל.

אמיר איל: "מה שאמרת - משתנה. הבנקים התחילו לשנות את מודלי הדירוג שלהם למודלי דירוג שמשקללים שלוש וחמש שנים לאחור. זה תהליך. כמה מהבנקים בפועל הולכים לשם".

לתפיסתם של שלושת המנהלים הבכירים של קבוצת אינפיניטי-אילים, לא רק המודלים מעוררים בעיה בעצם ההתמקדות בתשואה של שנה לאחור (לרוב), כי אם גם העיתונות הכלכלית. "אני חושב שהעיתונות מאיצה דווקא את התופעות, שמבחינה מקצועית הן לא נכונות, כמו הסתכלות על תשואות קצרות טווח", אומר אמיר איל.

בני איל מוסיף: "אנחנו חיים, לכאורה, בעידן של מיד, כאן ועכשיו. זה בא לידי ביטוי גם בעולם הקרנות, שבו לעתים מתפתים לראות את התוצאות בטווח הקצר, ואם אלה לא מספקות, שביעות הרצון פוחתת, וכתוצאה מכך, מתבצע ניוד לא מקצועי של הכספים. החברות רוצות לספק את הרצון המיידי של הלקוחות, ולכן רוב חברות הקרנות בארץ מתנהלות בראייה לטווח קצר.

"בחו"ל, לעומת זאת, מקובל יותר לבחון ביצועי מנהלי קרנות לזמן ארוך, שמשקפים הרבה יותר טוב את איכות הניהול ואת התוצאות. ותק של מנהל השקעות וותק של קרן נאמנות נחשבים למקור גאווה".

לדברי אמיר איל, "יש כל מיני תחושות של מומנטום, שנבעו משיקולי טווח קצר, שאנחנו רואים שמשתנים והולכים. במקרה שלנו, זה התפתח יותר בגלל ההצלחה הגדולה בשנים האחרונות, כשכולם פדו. המומנטום הזה התפתח בגלל ההצלחה הגדולה, וזה יצר דיכוטומיה גדולה. בתחילת 2018 זה נרגע, דברים מתחילים להסתובב, ויש לנו כבר קרנות שמגייסות כסף. בכל מקרה, ה-DNA של החברה לא השתנה בגלל גיוסים וגם לא בגלל פדיונות".

לנהל קרן של 2 מיליארד שקל, זה שונה מלנהל קרן של חצי מיליארד שקל?

שגב: "אצל מתחרים הרבה פעמים פותחים עשר קרנות באותה קטגוריה, ועשר קרנות שמנהלות 200 מיליון שקל, זה כמו לנהל קרן אחת של 2 מיליארד שקל, רק שאצלם יש כיוון שונה בכל קרן - כך שחמש קרנות הן, נניח, טובות, וחמש לא מוצלחות. אנחנו כעיקרון לוקחים את ההשקעה הנכונה ביותר, לדעתנו, ומשקיעים בקרן היחידה שלנו בכל קטגוריה. בשיטת הניהול שלנו, אנחנו לא רואים הבדל בין ניהול של 2 מיליארד שקל בקרן לבין ניהול של 200 מיליון שקל. למעשה, יש יתרונות לגודל ויש חסרונות, והם מתקזזים".

אתם בעצם אומרים שמי שיוצא באמצע בגלל הייעוץ בבנקים, מאבד כסף. הרי לדבריכם, מי שהיה נשאר אתכם לכל אורך הדרך, היה עושה כסף ונמצא בשיא.

שגב: "נכון. הקרנות שלנו רובן בשיא של כל הזמנים בשער שלהן".

אמיר איל: "כל משקיע שנכנס בכל נקודת זמן ונמצא אתנו עד היום, עשה כסף".

אז מודלי הייעוץ הנוכחיים, כל עוד לא ישתנו, עלולים לפגוע בלקוחות?

אמיר איל: "מודל ייעוץ שמדרג ומשקלל מוצרי ניהול פיננסי לטווח זמן קצרים, של פחות משלוש שנים, יוצר עיוותים בהערכה המקצועית האמיתית של המוצרים, ומאיץ תנועות כספיות, לעתים בלי להביא בחשבון משמעויות מיסוי ואיכות ניהול לאורך זמן".

שגב: "הגלגל הזה יכול להמשיך. אנחנו גם נהנינו מהמודל הזה. חשוב שהתעשייה תתגאה בהרבה קרנות נאמנות עם היסטוריה ארוכת שנים, ובלי איפוסי תשואות מדי תקופה. באילים אנחנו מקפידים לשמור על ההיסטוריה ובונים היסטוריה".

אמיר איל: "התחיל תהליך במערכות הייעוץ בנקאיות ואצל היועצים, להסתכל על ביצועים ארוכי טווח ויציבים, ועל המודלים האיכותיים שמתחילים להתפתח בבנקים אנחנו מברכים. בכל מקרה, יש שוני בין הבנקים: יש כאלה שבהם הפעילות של היועצים היא יותר טכנית, ויש כאלה עם יותר שיקול דעת".

תזוזה של מיליארדי שקלים מפה לשם בתוך חודשים ספורים מעידה על שוק קרנות נאמנות בעייתי?

אמיר איל: "כן, זהו שוק בעייתי, כי מי שקונה מוצר פיננסי כהשקעה, מצפה לניהול אחראי בכל מזג אוויר, ולא לרכבת הרים".

אתם מדברים על השקל הראשון ועל טווח ארוך, אבל בשוק מדברים על מח"מ של חוסך בקרנות של כ-8 חודשים בלבד.

אמיר איל: "אם נתיימר לייצר תשואה כל פעם לטווח של כמה חודשים קדימה, סביר להניח שלא נצליח לעמוד במשימה הזו, מכיוון שתשואה על השקעות ובחירת השקעות זה מקצוע שפרקי הזמן בו ממושכים. הסיכוי לייצר תשואה יציבה לאורך זמן, ותשואה גבוהה, טמון בהסתכלות לטווח ארוך יותר - ואילו הסתכלות לכמה חודשים היא פחות רלוונטית".

קבוצת אינפיניטי-אילים

הנהלת הקבוצה: אמיר איל, יו"ר ובעלים; בני איל, סגן יו"ר ושותף בקבוצה; קובי שגב, מנכ"ל אילים

שנת הקמת אינפיניטי: 1997

רכישת אילים: 2012

ההון המנוהל על ידי אינפיניטי: כ-9 מיליארד שקל

ההון המנוהל על ידי אילים: כ-4.5 מיליארד שקל

המוטו של בעלי החברה: "אינפיניטי מנהלת באופן ייחודי, וללא ניגודי עניינים"

מספר עובדים בקבוצה: 130

התפתחות הנכסים המנוהלים בקרנות אילים