קרוב לעשור אחרי המשבר הפיננסי העולמי, הכלכלות בעולם לא התקדמו למעשה כלל בכל נוגע לריסון רמות החובות הממשלתיים, שהן כמעט חסרות תקדים.

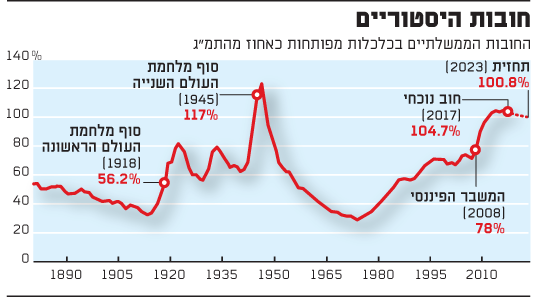

החוב הממשלתי הכולל בכלכלות המפותחות עולה על 100% מהתמ"ג זה יותר מחמש שנים. זו רמה שנראתה לאחרונה רק פעם אחת ב-150 השנים האחרונות - בסוף מלחמת העולם השנייה, לפי נתונים חדשים מ-Fiscal Monitor, שירות המעקב של קרן המטבע הבינלאומית אחרי בריאותן התקציבית של ממשלות ברחבי העולם.

קרן המטבע אמנם טוענת שקובעי המדיניות צדקו כשהם הגיבו במדיניות תקציבית אגרסיבית למשבר הפיננסי של 2008, אך תהליך ההפחתה של החוב הציבורי עדיין לא החל, ולפי התחזיות גם בשנת 2023 החוב הזה לא יירד מתחת ל-100% מהתמ"ג במדינות המפותחות. וזו תחזית אופטימית, שמניחה צמיחה חזקה שתימשך שנים.

חובות היטוריים

החובות היו גדולים יותר במלחמת העולם השנייה, אבל הם ירדו במהירות כאשר היא הסתיימה. חמש שנים אחרים המלחמה, הם היו ברמה של 80% מהתמ"ג, וכעבור 15 שנים הם ירדו ל-46%. הדמוגרפיה העולמית הייתה כמובן שונה מאוד אז, עם דור ה"בייבי בומרז" (ילידי 1946-1964) שנולד אחרי המלחמה. היום, מדינות מתקדמות רבות ניצבות בפני חובות גבוהים בהרבה בעתיד, כאשר אותו דור ענק מבחינה מספרית נכנס לגיל הפרישה שלו.

ארה"ב נמנית עם המדינות שעושות פחות לצמצום החוב שלהן. לפי חישובי קרן המטבע, החוב הפדרלי האמריקאי עלה ביותר מ-20 נקודות אחוז במונחי תמ"ג, ל-107.2% כעת. לפי תוכניות ההוצאה והמיסוי של ממשל טראמפ לחמש השנים הקרובות, החוב הפדרלי ברוטו יעלה ל-116.9% מהתמ"ג. לפי משרד התקציבים בקונגרס, השילוב של הגדלת הוצאה עם קיצוצי המס יוביל לגירעונות שנתיים של מיליארד דולר בעוד שנתיים. ב-2023, לפי התחזיות הנוכחיות, יחס החוב לתמ"ג של ארה"ב יהיה הגבוה ביותר בעולם המתועש, להוציא יפן ויוון.

לפי שעה, העולם ומדינותיו נראים מסוגלים לשאת את החובות הללו. שערי הריבית עדיין נמוכים מאוד ברובם, שוקי העבודה משתפרים (וכך הכנסות הממשלות גדלות), הצמיחה השנה ובשנה הבאה חזויה להיות הגבוהה ביותר מאז 2011, והמשקיעים עדיין אוהבים את ההגנה של האג"ח הממשלתיות במדינות העשירות. אבל קרן המטבע מזהירה שהתנאים הללו לא צפויים להימשך לנצח.

מאחר שהריביות נמוכות, החשש הוא לא שעלויות הריבית בולעות נתחים גדלים יותר מתקציבי הממשלות. אם העתיד יהיה של ריביות נמוכות, העלויות הללו יישארו זניחות. אחד החששות העיקריים הוא אם המדינות יהיו מצוידות בכלים המתאימים לתגובה על ההאטה הכלכלית הבאה. האם הביקוש של המשקיעים, וכוח הרצון הפוליטי, יתמכו בעוד הנפקות אג"ח במיתון הכלכלי הבא?

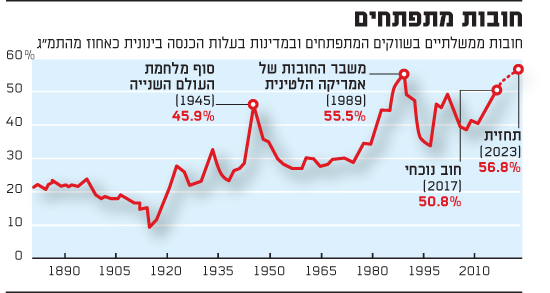

חובות מתפתחים

"חוב ממשלתי גבוה מערים קשיים על ניהול מדיניות אנטי-מחזורית, בייחוד במקרה של משבר פיננסי", נאמר בדוח של קרן המטבע. "השילוב של רמות חוב ציבורי ופרטי גבוהות יכול להיות מסוכן במקרה של האטה כלכלית, מפני שהוא יאריך את המיתון הכלכלי".

החשש הזה קיים גם במבט על השווקים המתעוררים, שבהם הדמוגרפיה חיובית הרבה יותר, השיפור בפריון העבודה מהיר יותר, ורמות החוב הציבורי היו נמוכות בהרבה במבט היסטורי. בשווקים הללו, המשקיעים יודעים היטב שפירעון חובות אינו דבר מובטח.

הנטל התקציבי על שווקים מתעוררים, שכבר עולה על רמות החוב במלחמת העולם השנייה ובמשבר הפיננסי באסיה, צפוי לשבור את השיא ההיסטורי, שנרשם בשנות משבר החובות באמריקה הלטינית בשנות ה-80 (עם עשרות מקרי חדלות פירעון חוב ריבוני). כאשר מדינות מתעוררות רבות מתעשרות במהירות, ייתכן שהן יוכלו לנהל חוב גבוה יותר, אבל רמות החוב יהיו ללא תקדים במדינות רבות.

קובעי המדיניות הכלכלית הקדישו את העשור האחרון לניסיון למחוק את השלכות המשבר הפיננסי על צמיחת התמ"ג ועל שיעורי האבטלה, והצליחו בכך במידה רבה. אבל גם כאשר המשבר כבר עבר למראה האחורית, החובות שהצטברו במשבר צפויים להימשך עוד דור שנים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.