אחרי שבשבוע שעבר ראינו איך הפד מגיב למה שנעשה בתחום תשואת האג"ח של הטווח הקצר, יותר מאשר מוביל אותן, השבוע אנו נסתכל על התהליך ההיסטורי שהיינו עדים לו עד תחילת 2016, המכונה ה-"הניסוי הפיננסי הגדול", ומה שקרה מאז. אין זה המקום לחזור לסיבות ההגעה של הריבית לאזור ה-0, וזאת בעקבות משבר הסאב-פריים של 2007-9 אבל מה שברור הוא, שקשה לרוב הציבור להפנים עדיין את המצב המוזר של אותו מסלול ריבית, והשלכותיו על שוק ההון האמריקאי, העולמי, ואף שלנו. הנה גרף מבית Advisors Perspectives המסכם, לדעתי, את עיקר ההשפעות בחיזיון אחד:

משה-שלום-מפה-01-05

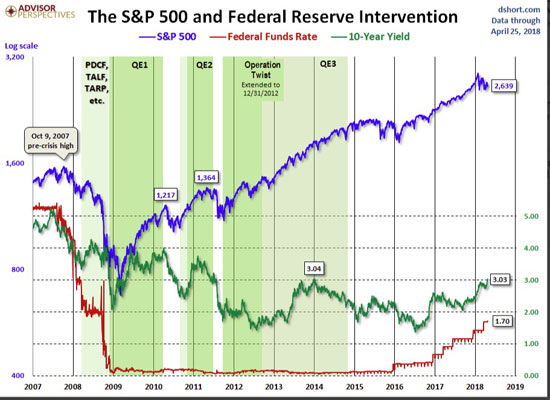

הגרף מתחיל את דרכו מתחילת אותו משבר גדול ורחב של 2007, ומסיים במצב הנוכחי, כאשר לפנינו שלוש עקומות של שלושה נכסים דרמטיים בחשיבותם: הריבית האפקטיבית הרשמית (באדום), התשואה המתקבלת בכל רגע נתון על ידי קנייה והחזקה של אג"ח ממשלתי אמריקאי ל-10 שנים (בירוק), ומדד המניות העיקרי S&P500 (בכחול).

כמו כן, יש את תקופות ההרחבות הכמותיות השונות (במלבנים הירקרקים ואפורים, 5 במספר, כאשר רק 3 מהן נקראות QE במפורש. אם נוותר על ההרחבה הכמותית הראשונית (PDCF,TALF,TARP,ETC) נוכל לראות שכל האחרות התנהלו כאשר הריבית האפקטיבית הייתה 0, שוק המניות עלה בהן, אך שוק האג"ח לא ממש הראה סימנים של יציבות (היה הגיוני לראות ירידות בתשואה...). חלק מן הזמן התשואה דווקא עלתה, וחלק מן הזמן היא אכן ירדה.

למה לצפות שהיא תרד? כי כאשר הפד מהווה קונה אמיתי, או פוטנציאלי כה גדול, הביקוש הופך להיות קשיח, ולכן המחירים של האג"ח עולים מול תשואה יורדת. ועוד נקודה מעניינת: ראינו אמנם תקופה של הסתגלות מדשדשת במניות, מסוף 2015 ועד תחילת 2017, כאשר הוכרזה סיום תקופת ההרחבות, אבל שוק המניות חזר לעליות מאסיביות, ואפילו חזקות במיוחד, כאשר הריבית האפקטיבית דווקא עלתה (באדום) מאז. על זה נכתב אין סוף דברי חכמים אבל התצוגה עצמה עדיין מעוררת פליאה לא קטנה מן הבוטות שבבהירות הצהרתה.

ומדוע להראות את כל זה עכשיו? כי הגענו לנקודת מפתח בשתי הריביות המוצגות כאשר שוק המניות החל לגמגם קמעה.

בריבית האפקטיבית אנו מתקרבים ל-2% המיתולוגי, אשר היה לאזור תמיכה מאסיבי ב-2008. ובאג"ח ל-10 שנים, אשר על פיו רוב המימון לעסקים נעשה, הגענו לתשואה של 3% אשר הייתה להתנגדות טכנית חשובה מאוד ב-2014. וכל זה כאשר שני כלי עלות הכסף האלו עולים יחד. דבר שלא קרה מאז המשבר הגדול. אין פלא ששוק המניות קצת חושש, ומראה סימני תהייה באזור העליון של תחום המחירים.

חשבו על יכולת קבלת 3% ללא סיכון, כאשר אין עדיין אינפלציה ממשית בשטח! ואם ניתן לממן זאת על ידי לקיחת כסף מן הפד ב-2% אזי זו ממש מכונות כסף של ממש. ואם ניתן למנף, ולקבל אשראי מעל הסכום המקורי... תיארתי עכשיו את מצב המוסדיים הגדולים, וקרוביהם, אשר ראו בשוק המניות את המקום היחיד עד כה לתשואה, ואשר יכולים להסיט חלק ניכר מן משאבים לסוג כזה של טרייד. תאמרו מיד: אבל היה ניתן לממן ב-0% ריבית קודם. נכון מאוד, אבל, אז, שוק המניות לא היה רווי כמו היום, ולא היה ניתן להיות בטוח במסלול האג"ח הממשלתי. כעת, נראה ששלושת הנכסים נכנסים למצב של סנכרון מושלם על מנת לעודד את אותו טרייד ללא סיכון.

משבר דפלאציוני חדש, שינבע מירידות קשות מדי במניות, יכול בהחלט לשבש את המסלול אבל, יש לזכור שכל זה בנוי על אחזקה של אג"ח לפקיעה ולכן השינוי יתפוס רק לכסף חדש שירצה לבצע את העסקה הזו. איך נדע אם התהליך אכן יקרום עור וגידים? זה יהיה ברור לכול כאשר קצב השינוי (Rate of Change) של המגמה החיובית בריבת של שוק האג"ח הממשלתי יהיה גבוה מן הקצב של המגמה בריבית האפקטיבית.

■ משה שלום - מנתח שווקים פיננסים.

*** אני מנתח שווקים פיננסיים, ולא יועץ השקעות מורשה. יובהר ויודגש כי כל האמור בכתבה, בניתוח שווקים זה, או בדוא"ל המוגש כאן, אינו מהווה ייעוץ השקעות, המלצה לפעולה מכל סוג שהוא, ואין בו שום אלמנט הלוקח בחשבון את הנתונים של הקורא, או המשתמש בחומר, ואינו מתחשב בצרכים הייחודיים לו. במידע, בניתוחים, בכל האמור כאן, או בחלקיו, אין, בכל אופן שהוא, חוות דעת, או העדפה, אשר אמורה להביא להשקעה כל שהיא במכשירים, כלים, ניירות ערך, או כל נכס פיננסי או אחר. יובהר ויודגש עוד, כי על הקורא, או המשתמש, לבדוק את המידע המתפרסם כאן, לאמת אותו, ולבחון את מידת התאמתו לצרכיו, להעדפות ההשקעה שלו. כמו כן, אין בחומר הכתוב, או המוצג, כדי להבטיח רווח, או תשואה, מכל סוג שהוא. יובהר, ויודגש עוד, כי במידע הנמסר כאן, עלולות ליפול טעויות, וכי אפשר שיחולו בו שינויים המתחוללים ללא אתראה מוקדמת. אפשר שגם יימצאו סטיות, בשיעור כזה או אחר, בין המתואר, או המצוין, בחומר הכתוב, לבין מצב הנכסים בפועל. יודגש ויובהר עוד, כי קבלת ההחלטה בדבר השקעה מכל סוג שהיא, במידה ונעשתה לאחר קריאת הכתוב בניתוחים המוצגים כאן, או על סמך נתוני שוק המוצגים בכתוב, היא על אחריותו של הקורא, או המשתמש, בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.