עדכון: הצלחה במכרז למכירת מניות שופרסל שערכה היום (ג') החברה-האם, דיסקונט השקעות (דסק"ש). במכרז שנערך היום (ג') התקבלו מגופים מוסדיים ביקושי ענק בהיקף של כ-1.2 מיליארד שקל, ובעקבותיהם צפויה החברה למכור את מלוא הכמות שהוצעה למכירה בהיקף של כ-16.5% ממניות שופרסל.

מחיר המכירה במכרז נקבע על 21.83 שקל למניה, המשקף הנחה של 8% על המחיר בו סיימה המניה את המסחר בבורסה אתמול (ב'). דסק"ש, שהחזיקה טרם המכרז ב-50.1% ממניות שופרסל, תמכור כעת כאמור 16.5% ממניות החברה תמורת כ-850 מיליון שקל.

בעקבות המכירה ירדו מהחזקה של 50.1% בשופרסל להחזקה של 33.6% בלבד. המשמעות היא ששופרסל תהפוך לחברה ללא בעל שליטה.

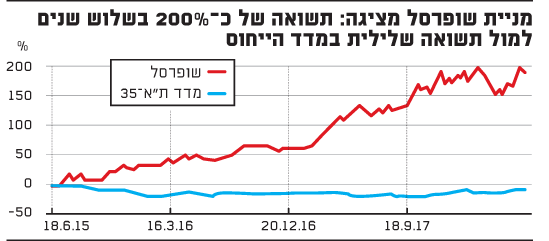

חברת ההחזקות דיסקונט השקעות, שנמצאת בשליטת אדוארדו אלשטיין, ערכה היום מכרז בקרב הגופים המוסדיים למכירה של 10%-15% ממניות החברה-הבת שופרסל, לאחר שמניית רשת המזון הגדולה בישראל השלימה זינוק של כ-200% ב-3 השנים האחרונות. מדובר במכירת מניות בהיקף מוערך של 500-800 מיליון שקל, ושהיקפה הסופי ייקבע רק לאחר פתיחת המעטפות ובהתאם להיקף הביקושים שיתקבלו במכרז מהגופים המוסדיים.

אתמול בשעות הערב הודיעה דסק"ש כי הדירקטוריון שלה, בראשות היו"ר אלשטיין, הנחה את הנהלתה לבחון אפשרות למכירת מניות שופרסל בדרך של הליך מכרזי למשקיעים מסווגים על מחיר מניית שופרסל, שתימכר על-ידי החברה. בדסק"ש הסבירו כי החלטת המכירה נבעה מרצונה של חברת ההחזקות לשפר את יחס המינוף שלה ואת גמישותה הפיננסית.

ברשותה של דסק"ש היו בסוף מארס השנה מזומנים בשווי 1.68 מיליארד שקל, אבל על החברה לפרוע בתוך שנתיים כ-1.2 מיליארד שקל, ורמת המינוף שלה אף עלתה בחודשים האחרונים ליותר מ-60%, כשהערך הנכסי הנקי (NAV) שלה נשחק לכ-2 מיליארד שקל נכון לסוף מאי. הסיבה לכך היא בעיקר קריסה של 40% מתחילת השנה במחירה של מניית סלקום, שדסק"ש מחזיקה ב-42% ממנה.

מניית דסק"ש עלתה ב-1%

נכון לסוף יום המסחר אתמול, החזיקה דסק"ש גם ב-50.1% ממניות שופרסל, בשווי של 2.78 מיליארד שקל (שווי החברה כולה עמד על 5.5 מיליארד שקל). בתגובה להודעה אמש, נסחרה היום מניית שופרסל בבורסה בירידה של כ-5%, לקראת סגירתו של המכרז בשעות שלאחר סיום המסחר. מנגד, נסחרו מניות דסק"ש ואיגרות החוב הארוכות שלה בעליות של כ-1%. עליות בשיעור דומה רשמו גם איגרות החוב הארוכות של אי.די.בי, שלטובתה משועבדות מניות השליטה (76.6%) בדסק"ש.

בדסק"ש ציינו עוד כי ייתכן שעם השלמת המכירה, היא תחדל מלשלוט בשופרסל ותישאר רק בעלת החזקה משמעותית בה. במקרה כזה, גם תחדל דסק"ש מלאחד בדוחותיה הכספיים את דוחותיה הכספיים של שופרסל.

בספרי דסק"ש רשומה ההשקעה בשופרסל לפי שווי של 372 מיליון שקל, בעוד ההשקעה בשופרסל נדל"ן (חברה-בת בבעלות מלאה של שופרסל, המרכזת את המבנים והמקרקעין שבבעלותה) רשומה לפי שווי של 854 מיליון שקל. לפיכך, אם יימכרו מספיק מניות שיאפשרו את הפסקת האיחוד בספרים, הרי שלהערכת גורמים בשוק, אמור המהלך להניב לדסק"ש רווח הון של כ-1.5 מיליארד שקל.

נכון לסוף מארס הציגה דסק"ש יתרה שלילית של 534 מיליון שקל בסעיף הרווחים הראויים חלוקה - כלומר, יתרה שאינה מאפשרת חלוקת דיבידנדים. עם זאת, רווח ההון הצפוי מהמהלך הנוכחי אמור לשנות את התמונה ולאפשר לדסק"ש לחלק כבר השנה דיבידנדים, שיגיעו בעקיפין לאי.די.בי.

אלא שמלבד רווח ההון והדיבידנדים, המהלך להפסקת השליטה בשופרסל כולל יתרון מהותי נוסף לפירמידה של אלשטיין: דסק"ש אמנם הדגישה כי תמשיך להחזיק בנתח מהותי משופרסל, אבל הפסקת השליטה בה תשחרר את שופרסל באופן רשמי ממגבלות חוק הריכוזיות ותתיר לה, למשל, להנפיק בעתיד את פעילות הנדל"ן שלה, אם תבחר בכך.

נכון להיום, מגדיר חוק הריכוזיות את דסק"ש כחברת שכבה ראשונה בפירמידה של אלשטיין, ואת שופרסל הנשלטת על-ידה כחברת שכבה שנייה. חוק הריכוזיות אוסר על הרחבת פירמידות קיימות משתי שכבות לשלוש, ולכן מונע למעשה משופרסל את האפשרות לבחון גיוס של כספי ציבור (באמצעות הנפקת מניות או אג"ח) עבור פעילות הנדל"ן שלה, שמרוכזת בחברה-הבת שופרסל נדל"ן. מצב זה אמור להיפתר כעת, בעקבות מכירת המניות הנוכחית.

מניית שופרסל מציגה

"שופרסל נדל"ן משביחה נכסים"

שופרסל נדל"ן מנהלת נדל"ן מניב ואת שטחי המסחר של שופרסל. "החברה משביחה נכסים ובוחנת רכישה של נדל"ן מסחרי נוסף. החברה ממשיכה בפיתוח סניפים קטנים במרכזי ערים, ובוחנת את סך שטחי המסחר המשמשים את פעילות שופרסל. החברה תורמת להעצמת רווחיות שופרסל, לשוויה ולחוסנה הכלכלי", נכתב בדוחות שופרסל לסיכום 2017.

נכון לסוף 2017 החזיקה שופרסל נדל"ן ב-94 נכסים בשטח כולל של כ-240 אלף מ"ר. שטחים אלה הניבו דמי שכירות וניהול שנתיים של 168 מיליון שקל, ורווח גולמי מפעילות השכרה (NOI) של 142 מיליון שקל. הרווח לפני מס הסתכם ב-182 מיליון שקל, ואילו הרווח הנקי ב-144 מיליון שקל. שוויים ההוגן של נכסים אלה הוערך ב-2.3 מיליארד שקל, כשהתשואה הממוצעת היא 6.54%.

מתוך 94 הנכסים שבידיה משכירה שופרסל נדל"ן 70 נכסים לשופרסל עצמה (בעיקר סניפים של הרשת) ועוד 20 נכסים מושכרים ללקוחות חיצוניים. ארבעה נכסים נוספים נמצאים כעת בהקמה, מתוכם שניים עבור שופרסל ועוד שניים עבור לקוחות חיצוניים.

המספרים של שופרסל

שווי הנדל"ן המיועד ללקוחות חיצוניים גדל ב-2017 ב-36 מיליון שקל, ל-577 מיליון שקל, וזאת בעיקר הודות למימוש זכויות בנייה, התקדמות פרויקטים בביצוע, השבחות נדל"ן, חתימה על הסכמים חדשים, שיפור הכנסות וצמצום עלויות תפעול. שווי הנדל"ן המיועד לשופרסל עצמה הסתכם בסוף 2017 ב-1.73 מיליארד שקל. עוד עולה מהדוחות השנתיים כי יתרת ההלוואות שהעניקה בעבר שופרסל לשופרסל נדל"ן, הסתכמו בסוף 2017 ב-380 מיליון שקל.

ברבעון הראשון של 2018 גדלו הכנסות שופרסל נדל"ן ב-7.3% ל-44 מיליון שקל, כתוצאה מאכלוס שטחים פנויים ומהשכרת שטחים חדשים בנכסים המניבים. על רקע עלייה זו צמח גם הרווח התפעולי של מגזר הנדל"ן ב-12.5% ל-36 מיליון שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.