הדוח השנתי של רשות שוק ההון, ביטוח וחיסכון מאפשר הצצה לא רעה לתהליכים הצרכניים והאחרים שמתרחשים בשוק הפנסיה והביטוח. נכון, מי שרוצה לעקוב אחרי השווקים הללו - אחרי התשואות ודמי הניהול - יכול לעשות זאת מדי יום באמצעות מאגרי המידע של האוצר, אלא שהדוח השנתי מרכז כמה מספרים חשובים לגבי העוצמה של שוקי הפנסיה והביטוח וההשפעה הצרכנית עליהם.

חשוב להבין: החיסכון לפנסיה שיורד ישירות מהשכר שלנו וההוצאה על ביטוחים שונים - בריאות, סיעוד, רכב ועוד - הם לבטח בין ההוצאות הגבוהות ביותר בכל משק בית ולכן חשוב להיות מודעים לכל ההשלכות הצרכניות שמשפיעות עליהם. חשוב גם להיות מודע לכך שהכוח בידיים של הצרכן ומדובר בכוח הבחירה "לרכוש" מוצרים יותר טובים וזולים יותר, הן בפנסיה והן בביטוחים השונים. כמדי שנה, אספתי כמה נתונים וכמה טיפים כלליים - שבשום פנים ואופן אסור לפרש אותם כייעוץ, בשביל זה קיימים יועצים - להתנהלות צרכנית חכמה יותר.

1. עשרות מיליארדי השקלים שזורמים ממכם מדי שנה לגופים המנהלים של החסכונות

65 מיליארד שקל, זה הסכום נטו - הפקדות פחות משיכות - שזרם השנה לכל אפיקי החסכונות ארוכי הטווח. מדובר בסכום שהולך וגדל בקצב דרמטי מדי שנה: בשנת 2016 הוא עמד על כ-50 מיליארד שקל נטו. מדובר בעצם בסך כל הכסף שעובר מדי חודש מהציבור אל הקרנות והקופות המנוהלות על ידי בתי ההשקעות וחברות הביטוח.

לרוב מדובר בסכומים המנוכים היישר מתלוש המשכורות שלכם בתוספת הפרשות המעביד. את הכסף הזה הגופים המנהלים משקיעים בשוקי ההון מסביב לעולם, גובים ממנו דמי ניהול ובסופו של החיסכון, כלומר בגיל הפנסיה הרשמי, אתם אמורים לקבל את קצבת הפנסיה. לפי מחקרים שנעשו לאחרונה, במקרים רבים קצבה זאת תעמוד על כ-30% עד 40% מהשכר האחרון שלכם.

טיפ צרכני (1):לא לזרוק את הדיווחים המקוונים או המודפסים, אלא לעבור עליהם מדי חודש וחודש ולבדוק שההפקדות אכן מתאימות להפרשות, בדיוק כפי שהרבה צרכנים בודקים את חשבון הבנק שלהם ואת חיובי כרטיסי האשראי שלהם.

זאת אחרי שדורית סלינגר, מי שעומדת בראש רשות שוק ההון, התריעה על פערים שעלולים להיווצר בחברות המנהלות בין מה שמה שאמור להיות לבין מה שיש בפועל, בין היתר בגלל בעיות מיחשוב. הפתרון היחיד של הצרכנים הוא לבדוק אם ההפקדות מתבצעות כסדרן ולא מתפספסות הפקדות בגלל שנרשמו בחשבונות אחרים או פשוט בגלל שהמעסיק עושה בעיות בהעברת התשלומים.

טיפ צרכני (2): בדקו אם ההפרשות מחושבות לפי שכר הברוטו הכולל שלכם ולא רק משכר הבסיס. זה עיוות ענקי שמאפשר למעסיקים להתחמק מהפרשות סוציאליות באמצעות כל מיני תוספות שונות ומשונות לשכר הבסיס עליהם הם לא מפרישים לפנסיה. השורה התחתונה היא שאם התוספות משמעותיות, וההפרשות הן רק משכר הבסיס, הפנסיה שלכם תהיה ממש מצומקת.

2. הכוח האדיר שיש בידיים של מנהלי ההשקעות רק ימשיך לגדול

1.57 טריליון שקל, זה הסכום העצום שנמצא בתיק החיסכון הפנסיוני של הציבור, נכון לסוף 2017. הסכום הזה "שוכב" בשלל מכשירים לחיסכון ארוך טווח כמו קופות גמל, קרנות פנסיה ותיקות וחדשות, קרנות השתלמות, ביטוחי מנהלים ומשנה שעברה גם בתוכנית "חיסכון לכל ילד".

הסכום העצום הזה ממחיש את הכוח הרב שיש בידי החברות המנהלות. אלא שמבחינה צרכנית, בגלל המגוון הדי גדול של גופים מנהלים - לבד מהמצב בביטוחי מנהלים שבהם נותרו הצרכנים שבויים בפועל - יש תחרות ואפשר למנף אותה לטובת הצרכן.

טיפ צרכני (3): להילחם על הורדת דמי הניהול. ברגע שהגידול השנתי בהפקדות לקופה או לקרן הוא משמעותי, כי מצטרפים עוד ועוד עובדים ועוד ועוד הפקדות, לגופים המנהלים יש תוספת דמי ניהול שברוב המקרים אינה מתבטאת בעלייה בהוצאות. לכן, יש להם מרווח גמישות להציע ללקוחות דמי ניהול יותר ויותר נמוכים, כפי שנראה בהמשך. המשמעות היא, שוב, שהכוח בידיים של הצרכנים: לא מרוצים מדמי הניהול? אתם יכולים לעבור או לאיים לעבור לקרן אחרת. בהרבה פעמים זה עושה את שלו.

3. הדרמה בדמי הניהול (1): נמשך הלחץ כלפי מטה על ממוצעי דמי הניהול

הדרמה שמשתקפת לאורך השנים בדוח השנתי של רשות שוק ההון היא הגרפים של דמי הניהול ובראשם הגרף של דמי הניהול בקופות הגמל. בגלל העיוותים הגדולים של ועדת בכר, ועדה שנולדה בגלל שיקולים פסולים ולא צרכניים, המריאו דמי הניהול הממוצעים בקופות הגמל עד לכ-1% מסך הנכסים בשנת 2009.

הצרכנים החלשים שילמו אז את התקרה בחוק שעמדה על 2% והגופים המוסדיים התיישרו אליה מיד כדי להרוויח כמה שיותר. בשנים הללו ניהלתי קמפיין עם עשרות מאמרים על בעיית דמי הניהול שקראה להורדת תקרת דמי הניהול וזו אכן ירדה לבסוף ל-1.05% מהנכסים ו=4% מההפקדות.

שימו לב על כמה עומד ממוצע דמי הניהול בקופות הגמל ב-2017: 0.59% בלבד. מי שחושב שזו ירידה של כמה שברירי אחוזים, טועה ומטעה. מדובר בירידה דרמטית של 40% בדמי הניהול הממוצעים על קופות הגמל.

בואו נכמת את החיסכון בדמי הניהול הממוצעים לכסף: בקופות הגמל נחים כיום כ-450 מיליארד שקל, כך שחיסכון ממוצע של 0.4% בדמי ניהול שנתיים מתורגם לחיסכון שנתי של 1.8 מיליארד שקל, שרובו נסחט מהצרכנים החלשים. במבט רב-שנתי מדובר בעשרות מיליארדי שקלים, אבל זה לא כל הסיפור. הלחץ על דמי הניהול בקופות הגמל גרם ללחץ מקביל בדמי הניהול בקרנות הפנסיה שחסך מיליארדי שקלים לצרכנים.

בכל מקרה, טוב שמשרד האוצר התעשת - יחד עם הצרכנים, צריך להודות - בזמן, כדי לתקן את העיוותים של ועדת בכר. אחרת, התוצאה הייתה עגומה: עשרות מיליארדי שקלים של דמי ניהול מיותרים היו זורמים מחוסכים חלשים לגופים המנהלים.

4. הדרמה בדמי הניהול (2): החלשים מסבסדים את החזקים בפנסיה

בפנסיה עומדת תקרת דמי הניהול על 0.5% מהסכום הכולל שנצבר ו-6% מההפקדות החודשיות. הממוצעים, שכאמור הולכים ויורדים, עומדים היום הרחק מהתקרה: 0.25% מהסכום הכולל ו-2.51% מההפקדות בקרנות המקיפות.

אלא שהממוצעים משקרים מאוד כרגיל ואפשר לראות זאת בדוח בטבלה המתארת את דמי הניהול הממוצעים עבור חמשת המעסיקים הגדולים ועבור כלל העמיתים המבוטחים אצל המעסיקים בשנת 2017.

שימו לב לפערים בין החזקים לחלשים בגופי הפנסיה הגדולים: במבטחים החדשה (בבעלות מנורה מבטחים, הגדולה ביותר בשוק) אצל חמשת המעסיקים הגדולים דמי הניהול מהצבירה עומדים על 0.11% ו-2.85% מההפקדות החודשיות. זאת בהשוואה ל-0.22% מהצבירה ו-2.35% מההפקדות החודשיות אצל כלל העמיתים; אצל מקפת (בבעלות מגדל, השנייה בגודלה בשוק) דמי הניהול עומדים על 0.2% מהצבירה ו-1.04% מההפקדות החודשיות אצל חמשת הגדולים בהשוואה ל-0.26% מהצבירה ו-2.59% מההפקדות החודשיות אצל כל העמיתים.

גם סלינגר מודעת כי לרוב קיים פערים גדולים בין החזקים לחלשים וזה נובע מתופעת הסבסוד שאופיינת גם בהבדל בין ביטוחי בריאות קבוצתיים לפרטיים. הסדרי פנסיה עם גופים גדולים הם במחירים נמוכים מאוד, עם שולי רווח נמוכים, ומי שמסבסד אותם זה בדרך כלל העובדים הלא מאורגנים שלא יכולים להשיג תנאים כה טובים.

5. למרות הסדרי החוב - התשואות הממוצעות בהחלט סבירות

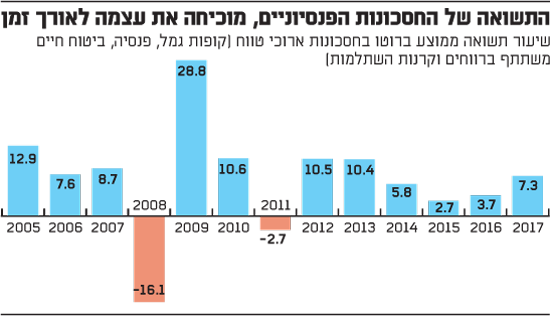

7% - זו בערך התשואה הממוצעת השנתית ברוטו שהניבו מכשירי החיסכון המגוונים בין 2012 ל-2017 וזו בערך גם התשואה השנתית הממוצעת משנת 2005 למרות נפילות בדרך, ב-2008 במיוחד בגלל המשבר הפיננסי.

התשואה של החסכונות הפנסיוניים, מוכיחה את עצמה לאורך זמן

התשואה הדי יפה הזאת ממחישה כמה דברים: א. את הריבית האפסית כבר מזה עשור שהעלתה את מחירי המניות והאג"חים; ב. למרות הרעש הגדול סביב הסדרי החוב - הם בסך הכל שוליים להיקפי החיסכון ולכן לא פגעו בתשואות לצרכנים; ג. האם זה אומר שמנהלי ההשקעות מצוינים? לא זה אומר שזה ממוצע - יש טובים יותר, יש טובים פחות ויש גם גרועים.

טיפ צרכני (4): דמי הניהול חשובים אבל אינם חזות הכול, דבר שאני מדגיש זאת כבר זמן רב. במקביל לדאגת דמי הניהול צריך להתמקד גם באיכות הניהול של הקרן שבה אתם חברים.

כמו בכל מקצוע, יש בעלי מקצוע טובים יותר וטובים פחות; יש מנהלי השקעות טובים יותר ויש מנהלי השקעות טובים פחות. נכון שדמי הניהול יורדים מהתשואה, ולפעמים "אוכלים" אותה יותר מדי, אבל הדבר שחשוב לא פחות הוא להבחין בקרן פנסיה שמניבה לאורך זמן תשואה גבוהה יותר ממתחרותיה, כי הרי תשואה גבוהה יותר לאורך חיי החיסכון היא קצבה גבוהה יותר בגיל הפרישה.

הפרש שנתי של אחוז אחד בודד בתשואה עשוי להיות מתורגם להפרש של עשרות אחוזים לאורך כל תקופת החיסכון. זה לא אומר שאתם צריכים לנדוד מקרן לקרן כל שנה, אבל זה אומר שצריך לפקוח עין ולבדוק את את ביצועי הקרנות לאורך השנים. העבר אינו מעיד בהכרח על העתיד בניהול השקעות, אבל במבט רב-שנתי בהחלט אפשר להבחין באלו שהיכו פעם אחר פעם את הממוצעים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.