"טוביה חטא וזיגוד מנגד"? במסכת פסחים מתואר מקרה שבו אדם בשם טוביה ביצע את החטא, אך מי שנענש במלקות הוא דווקא זיגוד, שהגיע להעיד. לא פעם אדם אחד חוטא ואחרים משלמים את המחיר. כך קורה כשמנכ"ל בחברה מקבל החלטה שגויה והעובדים משלמים את המחיר, ראש ממשלה חותם על הסכמי פנסיה עם עובדי המגזר הציבורי והמגזר הפרטי הוא זה שמשלם את המחיר, וכיו"ב. ומה לגבי הכלכלה הבינלאומית? האם גם בעולם הכלכלה ייתכן מצב שבו מדינה אחת מתנהלת בהפקרות ומי שישלמו את המחיר הן מדינות אחרות?

טעויות של גדולים וטעויות של קטנים

כאשר ארה"ב התנהלה בהפקרות בתחום המשכנתאות בשנים 2003-2007, מי ששילם את מחיר הטעות היה העולם כולו. מדינות רבות נכנסו למיתון עמוק, עובדים פוטרו והמשבר הכלכלי היכה בכל פינה ברחבי תבל, משום שהמוקד שלו היה בארה"ב.

אך מה לגבי מקרה הפוך? האם יכול להיות מצב שבו מדינות רבות נכנסות לסחרור וההשפעה על ארה"ב תהיה אפסית? האם ייתכן ששותפות סחר רבות של ארה"ב ייכנסו לקשיים כלכליים והיצואנים בארה"ב לא יחוו את ההשפעה? השאלות הללו נותרות בינתיים ללא מענה על רקע האנומליה שפוקדת את השווקים בחודשים האחרונים.

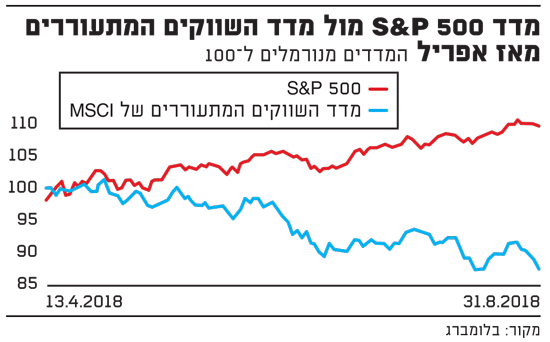

מאז חודש אפריל, נחלשו המטבעות של ארגנטינה וטורקיה בכ-50%, הרופי ההודי והפזו המקסיקני נחלשו בכ 10%, הריאל הברזילאי נחלש בכ-20% ועוד. נוסף על כך, השנה הקרובה מאופיינת בחוסר ודאות פוליטית, החל בבחירות האמצע בארה"ב ב-6 בנובמבר, אך גם עם בחירות בברזיל בעוד חודש וחצי, בחירות בהודו בעוד כחצי שנה, בחירות בארגנטינה בשנה הבאה והזרוע עוד נטויה. ועל אף כל האמור, מדד S&P 500 האמריקאי עלה בכ-10% מאז חודש אפריל.

מדד S&P 500 מול מדד השווקים

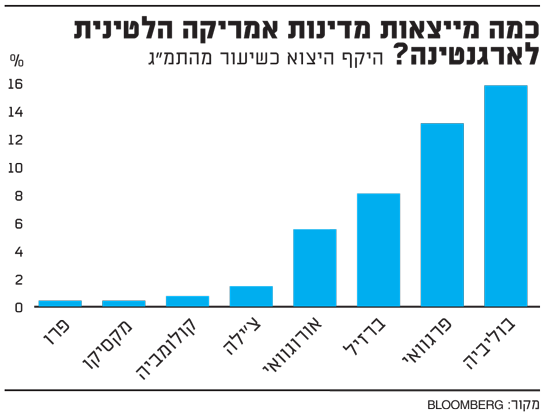

כדי לקבל קנה מידה לגבי ההשפעה, התוצר המצרפי של ארבע הכלכלות שבלב הסערה - טורקיה, ארגנטינה, ברזיל והודו - עומד על כ-5 טריליון דולר. מעבר להשפעה על העולם, כל אחת מהמדינות היא בעלת השפעה גדולה יותר בסביבה הכלכלית שבה היא פועלת, במה שיכול לייצר אפקט דומינו במרחבים הגיאוגרפיים שבהן למדינות הללו יש השפעה מהותית. כמקרה אבן בוחן, ניתן לראות את בוליביה, שבה כ-16% מהתוצר נסמך על יצוא לארגנטינה.

כמה מייצאות מדינות אמריקה הלטינית

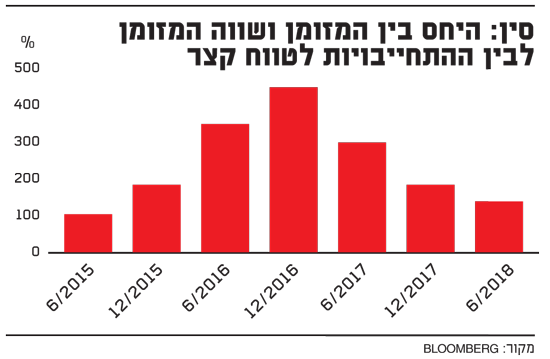

אל תבנו על סין

אחת הטענות שהשמיעו מספר מכוני מחקר כלכלי לאחרונה (ויש לי חשד קל שאולי חלקם מקבלים מימון מסין) היא, שבמידת הצורך סין תסייע למדינות במצוקה, כדי לקנות השפעה עולמית על חשבונה של ארה"ב. הטיעון הזה היה יכול להיות הגיוני מבחינה כלכלית, אילו לסין היו מקורות נזילים שבאמצעותם יכלה לסייע לאותן מדינות. אלא שבשנה החולפת הקטינו החברות הסיניות את יתרת הנזילות לרמה הקרובה לשפל של טרום-משבר המניות בסין בשלהי שנת 2015. המשמעות של נזילות נמוכה היא, שאם יתרחש זעזוע פיננסי, לרשות החברות הסיניות לא יעמדו מקורות נזילים זמינים, אשר יאפשרו להן להתמודד עם הקשיים הנקודתיים, מה שיכול להוביל לכך שכל זעזוע קטן הוא בעל פוטנציאל להפוך לרעידת אדמה.

סין היחס בין המזומן ושווה המזומן

זהירות - בחירות אמצע בדרך

בחירות האמצע בארה"ב, שצפויות להתקיים בעוד פחות מחודשיים, אינן מוסיפות נחת לשווקים הכלכליים בכלל, ולשווקים הפיננסיים בפרט. בהינתן מצב של ממשל משותק - תרחיש אשר יכול להתגשם כתוצאה מניצחון דמוקרטי בבחירות האמצע בשני הבתים (קונגרס וסנאט), אזי קשה לצפות את ההתנהלות בעידן של נשיא כוחני עם קונגרס וסנאט שלא מסייעים לו בקידום האג'נדה הפוליטית שלו.

אני מתקשה לחזות תרחיש שלפיו המצב הנוכחי - שבו השווקים המתעוררים מקרטעים בעוד שהשווקים המפותחים דוהרים קדימה - נמשך לאורך זמן רב. מכך נגזר שישנם שני תרחישים. האחד: מדינות השווקים המתעוררים יפנימו את מצבן ויחלו בביצוע רפורמות באופן הדרגתי במטרה לפתור את בעיות היסוד בכלכלות שלהן. המהלכים הללו בתורם יובילו להגדלת האמון מצד משקיעים ברחבי העולם - וכפועל יוצא לעלייה בשוקי המניות של אותן מדינות. התרחיש השני הוא שהבעיות שאיתן מתמודדים הקרונות ישפיעו בסופו של דבר על הקטר.

בנקודת הזמן הנוכחית קשה להעריך מה מהתרחישים הוא בעל סבירות גבוהה יותר להתממש. משכך, נכון יהיה לבצע פוזיציה הסוחרת את הפער הזה, למשל באמצעות רכישת תעודת שורט על שווקים מפותחים, ותעודת לונג על שווקים מתעוררים.

תחילתה של שנה חדשה מסמלת לא פעם את ההתחלה החדשה, את מגוון האפשרויות העומדות לפתחנו. אבל כדאי לזכור שאפשרויות רבות יותר, אין משמעותן דווקא ודאות רבה יותר. משכך, כדאי למקסם את יכולת התגובה בהינתן התרחישים השונים, ולפעול באופן שיאפשר להרוויח במרבית התרחישים האפשריים. שתהיה לנו שנה שבה נשכיל למצוא את הפתרונות הראויים למכלול התרחישים שיעמדו בפנינו. שנה טובה.

■ הכותב הוא מנכ"ל OXTP INVESTMENTS ומשמש כמנהל תחום החוב בחברת Oscar Gruss&Son. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.