אין דבר המעיב על מצב רוחם של הצעירים בני דור המילניום כמו שיגעון הנדל"ן שהתפשט בעולם בכלל וגם בישראל. כל השיגעון הזה מאלף ועד תו הוא מעשה ידי בני אדם, או ליתר דיוק מעשי ידי הממשלות בכלל והבנקים המרכזיים בפרט. לעתים במכוון ולעתים כתוצאה בלתי מכוונת ממשלות המערב החזירו לא לאט אבל בטוח את משטר הפיאודליזם בגירסתו המודרנית ובמרכזו "אדוני הנדל"ן", ובאנגלית Landlords, הלורדים של האדמה, השם הקדום אך גם הנוכחי של משכירי הנדל"ן.

במדינה רחבת ידיים כמו ארה"ב היצע הקרקע, בממוצע, הוא בלתי מוגבל. גם במדינות קטנות יותר שבהן ניתן לבנות לגובה היצע הקרקע הוא למעשה בלתי מוגבל. תשומות הבנייה גם הן "חומרים ממוצעים", כלומר מגוון רחב של חומרים בסיסיים כמו עץ, בטון וברזל בתוספת שכר עבודה של פועלים בעלי מיומנות מוגבלת וקלה לרכישה. מכיוון שכך אין כל סיבה הגיונית שהתוצרים של כל אלו, הבתים, יתייקרו ביותר מסך ההתייקרות הכללית במשק, האינפלציה.

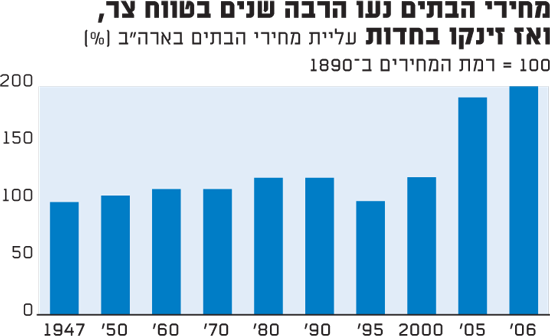

מחירי הבתים נעו הרבה שלים בטווח צד, ואז זינקו בחדות

בשנת 1945, בהתאמה למדד, היו מחירי הבתים דומים למחיריהם 55 שנה קודם לכן, ב-1890. המגמה נמשכה גם ב-50 השנים הבאות. בשנת 1995, לפני תחילת שיגעון האשראי הגדול, מחירי הבתים בארה"ב היו בדיוק כמחיריהם בשנת 1890, מותאמים למדד.

במצב עניינים נורמלי שכזה ההחלטות לרכוש בית או לגור בשכירות הן אופציות שניתנות להמרה זו בזו (Inter-exchangeable). לכל אחת מהאופציות יתרונות וחסרונות ברורים. רכישה מקנה את הנוחות ואת הביטחון הבאים עם בעלות אך מנגד חסרה את הגמישות שיש בשכירות, והיפוכו של דבר בשכירות.

הואיל ובמשק מאוזן ונורמלי כמתואר לעיל מחיר השכירות אמור להשתוות פחות או יותר למחיר ההון פלוס עלות התחזוקה והמיסים, הרי שההחלטה לקנות או לשכור אינה פיננסית במהותה. במילים פשוטות, במשך 105 שנים עד 1995 בית היה מקום מגורים, מוצר צריכה כמו כל מוצר אחר ולא השקעה או נכס פיננסי. בהתאם לזאת נקבע מחירו, שנע ברצועה צרה של 12%, ובהתאם לזאת פעלו הצרכנים בשעה ששקלו איך לצרוך אותו.

לכאורה סקטור במשק שעובד כראוי. מחירים סבירים - בשנת 1995/6 בית חציוני עלה כ-238.5 אלף דולר בדולרים של 2017, שהם כ-2.7 שנות עבודה של שכר משק הבית החציוני דאז. זאת לעומת מחיר של כ-340 אלף דולר, או כ-5.6 שנות עבודה של משק הבית החציוני בשנת 2017 - יציבות במחיר לאורך 105 שנה, ואופציות מאוזנות לצרכנים בבואם לבחור בין רכישה לקנייה.

אבל אז באה הממשלה. כלל ברזל הוא שאין דבר שעובד כראוי שהממשלה לא תנסה לשנותו, ואגב כך להורסו, אם הפוליטיקאים יחשבו שהדבר עשוי להביא להם קולות או כסף בבחירות הבאות. כך נולד הקונספט של "הגברת הבעלות בבתים" (increasing home ownership).

מדוע למשל "הגברת הבעלות" היא מטרה ראויה ולא למשל הגברת הזמינות, קרי טיפול בעלות של הבתים (Affordability)? מדוע עדיף להיות בעלים כביכול של מוצר שעולה פי שניים מאשר שוכר של מוצר שעולה חצי? לאלוהי הפוליטיקאים הפתרונים.

כשקלינטון קנה בית להילארי

הנשיא קלינטון ביטא היטב את המדיניות ואת הכלים להשגתה בנאום שנשא ביוני 1995, "הערות ביחס לאסטרטגיה לאומית בעניין הבעלות (על בתים)": "כשניסיתי לשכנע את אשתי להתחתן איתי, גרנו שנינו בפאייטוויל, ארקנסו, ולימדנו באוניברסיטה של ארקנסו. לא הצלחתי לקבל ממנה תשובה מחייבת... ואז הילארי הייתה צריכה לנסוע לאיזה מקום... אז הסעתי אותה לשדה התעופה ועברנו ליד הבית הישן המקסים הזה, בית מאוד מאוד קטן. והיא אמרה 'וואו, איזה בית יפה'.

"הבחנתי שיש לידו שלט קטן, 'למכירה'. לקחתי אותה לשדה התעופה ואחרי שנסעה, הלכתי וקניתי את הבית. כשהיא חזרה מהנסיעה עברתי איתה שוב ליד הבית ואמרתי לה: 'רואה את הבית שאהבת? קניתי אותו בזמן שנסעת, עכשיו את חייבת להתחתן איתי', וזה עבד. המטרה של המדיניות שלי היא אפוא להגדיל את הבעלות על בתים ל-67.5% עד שנת 2000".

למה דווקא 67.5%? למה עדיף יהיה לאנשים לקחת הלוואות שהם לא יכולים להרשות לעצמם, ולשלם מקדמות שאין להם כדי לקנות בית? האם ביל והילארי קלינטון הם קבוצת הביקורת הראויה אשר על ניסיונם יש לבסס מדיניות למאות מיליוני אנשים? או איך תשפיע מדיניותו זו של קלינטון על מחירי הבתים בכלל? על השאלות האלו הנשיא לא ענה.

למחליפו של קלינטון, הנשיא בוש, היו מחשבות דומות. בנאום שנשא ב-2004 בפני ארגון בנאי אמריקה הוא פירט: "עבור מיליוני אזרחים הבעלות על בית היא התחלת (התגשמות) ה'חלום האמריקאי'. בעלות על בית מקנה לאנשים תחושת גאווה ועצמאות, וכן ביטחון בעתיד. כשאנשים עובדים קשה כמו שאתם עבדתם (הכוונה הייתה לקהל המאזינים, ח.ש) ויש מדיניות טובה המגיעה מוושינגטון... יותר אנשים יוכלו לפתוח את דלת ביתם ולומר: 'ברוכים הבאים לביתי, ברוכים הבאים לרכוש שלי'. יש משפחות שיכולות לשלם משכנתא, רק אין להן התשלום הראשוני... לפיכך אני מבקש מהקונגרס להעביר את החוק החדש שיזמתי - 'אפס תשלום ברכישה' (Zero Down Payment). עלינו לסלק את הדרישה ל-3% תשלום במזומן לרוכשי בית בפעם הראשונה".

איך אנשים אמורים לקבל "תחושת גאווה וביטחון בעתיד" מבית שמאה אחוז עגולים ממנו שייכים לבנק וממומנים על ידיו? גם כאן לאלוהי הפוליטיקאים הפתרונים.

הטבות המס שעודדו רכישת בתים

העידוד, הסובסידיה והתמיכה הממשלתית לרכישת בתים התבטאו בכלים שונים שנוסדו והתפתחו לאורך השנים. הכלי הראשון שימיו כמעט כימי חוקי המס עצמם הוא האפשרות לנכות את עלויות הריבית על המשכנתא מתשלומי המס השוטף.

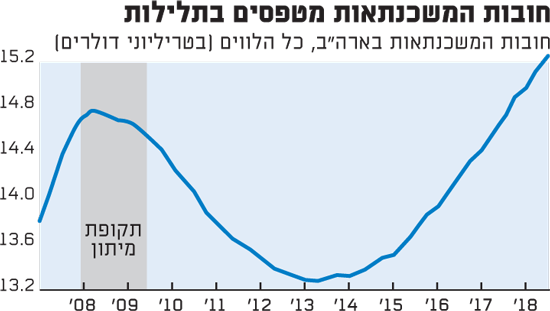

חובות המשכנתאות מטפסים בתלילות

בשנת 1986 תוקנו חוקי המס בארה"ב כך שצומצמה האפשרות לנכות הוצאות ריבית מההכנסה, אך בהוצאות הריבית למשכנתא הקונגרס לא נגע. נקבעה תקרה - משכנתא של מיליון דולר ב-2006 לבית הראשון או השני. סכום זה צומצם ל-750 אלף דולר לזוג ברפורמת המס האחרונה. חוק זה הוא כמובן סובסידיה לאוכלוסייה שצריכה אותו הכי פחות, בעלי האמצעים, לא רק משום שאלו אינם זקוקים לעידוד ממשלתי לשם קניית בית, אלא גם משום שככל שההוצאה גדולה יותר הסבסוד גדול יותר.

יתר על כן, תחת סעיף זה גם קרוואן (RV) וגם סירות פרטיות יכולות להיחשב כ"בית שני", והריבית עליהם מותרת לניכוי ממס.

על פי דוח של ועדה משותפת של הקונגרס, סך העלות של הקלת המס הזו הסתכמה בשנת 2016 בכ-77 מיליארד דולר או כ-5% מסך תשלומי המס של היחידים. סך כל האמריקאים שנהנו באיזה אופן מהנחת המס עומד על כ-20% ממשלמי המיסים.

רוכשי הבתים לא רק נהנים מהטבת מס ייחודית במימון הרכישה, הם נהנים גם מהטבת מס ייחודית בעת מכירת הבית. על פי חוקי המס בארה"ב, מאז מחצית שנות התשעים רווח ההון בעת המכירה של בית מגורים (שנתיים מתוך החמש עובר למכירה) פטור ממס. החוק עבר כמה שינויים עם השנים, וכיום סכום הפטור עומד על רווח של 500 אלף דולר לזוג וניתן למימוש בכל כמה שנים.

התיקים התפוחים של פאני ופרדי

אך הטבות המס היו צד אחד של המטבע. זמינות האשראי הייתה הצד השני. עוד בשנת 1938 הקימה הממשלה הפדרלית גוף ממשלתי, פאני מיי שמו, שתפקידו היה לרכוש משכנתאות מבנקים מסחריים, מנפיקי המשכנתא לצרכן הסופי. שנים מאוחר יותר, ב-1970, הוקם ארגון נוסף דומה, פרדי מאק. בראשית שנות השבעים הקונגרס הפך את שני הגופים האלה לחברות ציבוריות והעמיד להם קו אשראי מהאוצר וכן הטבות מס, שבאמצעותם הם מימנו את רכישת המשכנתאות בשוק המשני. המטרה הייתה פשוטה - לייצר עוד אמצעים לבנקים למשכנתאות כדי שאלו יוכלו להגדיל את תיקי האשראי שלהם.

לפאני ופרדי הותר לקיים יחס רזרבה נמוך ביותר, 2.5% על הלוואות ו-0.45% על הלוואות שהם ערבו להן אך מכרו הלאה. יחס רזרבה זה איפשר לשניים לייצר פי 40 ויותר אשראי מאשר הון המניות בתוספת קו האשראי הממשלתי שהיה ברשותם.

עם הירידה הנמשכת בריבית מאז 1981 ובעזרת ההטבות האחרות, החל תיק המשכנתאות של שתי הענקיות הדומיננטיות בשוק המשני לתפוח. ליתר דיוק הוא גדל פי 325, מ-7.6 מיליארד דולר ב-1990 ל-2.4 טריליון דולר בשנת 2000. ממש לפני המשבר עמד הונן של שתי החברות על כ-1.5% מסך תיק האשראי שלהן.

עם הגידול העצום הזה שתי החברות, שקמו כרשויות ציבוריות, קיבלו חיים משל עצמן. בין 1998 ל-2008 השתיים דיווחו כי הוציאו 154 מיליון דולר על לובינג ועוד 15 מיליון דולר על תרומות למערכות הבחירות של חברי קונגרס.

אף שהן היו חייבות את כל קיומן לממשלה שכר מנהליהן לא נראה כמו של עובדי מדינה. בין 1991 ל- 1998 מנכ"ל פאני מיי השתכר כ-100 מיליון דולר, ומחליפו בין 1999 ל-2005 גרף 90 מיליון דולר. בשנת 2006 לבדה, ממש לפני שהחברה פשטה את הרגל, השתכר מנכ"ל פרדי מאק כ-20 מיליון דולר.

בנוסף למאמצי הלובינג החברות החזיקו "מחלקת VIP", שטיפלה וביצעה מאות הלוואות לחברי קונגרס, אנשי צוות של חברי קונגרס ועובדי ממשלה בכירים, ביניהם גם הסנאטור הדמוקרטי כריס דוד שהיה יו"ר ועדת הבנקאות של הסנאט. הלוואות אח"ם כאלו שוחררו ממילוי טפסים, המצאת ניירת ותורים, ואף נהנו מפטור מעמלות ומהנחות על שיעורי הריבית.

הפדרל ריזרב הצית את האש

כל העצים היו מונחים אפוא במקום, עתה היו חסרים רק הדלק והגפרורים. את אלו סיפק בשמחה הפדרל ריזרב.

לאחר קריסת הבועה הקודמת שניפח, בועת הדוטקום, המשק האמריקאי נקלע למיתון, שהחריף לאחר התקפות הטרור של 11 בספטמבר 2001. לו אך הניח הפד למשק לנקות את עצמו ולכוחות השוק לתקן את הנזקים שהוא גרם בשנת 2000, העולם כולו היה היום במקום אחר וטוב בהרבה. אך תפיסת העולם היהירה של הפד הייתה ונותרה כי הוא מסוגל לשלוט על הכלכלה, לתקן כל תיקון ולמנוע כל שפל. לפיכך, הוא אץ לעבודה והוריד את שיעורי הריבית 11 פעם עד שהם הגיעו ל-1.25% בנובמבר 2002, שפל של 50 שנה.

בועת הנדל"ן שהתנפחה בעקבות המדיניות הזו הייתה ידועה ומכוונת. העיד על כך מפורשות יו"ר הפד, אלן גרינספן, בפני ועדה משותפת של הקונגרס בנובמבר 2002: "בזכות הריבית הנמוכה על משכנתאות שכמוה לא הייתה זה עשורים, מכירות הבתים והתחלות הבנייה הן חזקות... בנוסף לייצור ביקוש לבתים חדשים, שוק המשכנתאות היה כוח משמעותי בייצוב המשק לנוכח ההאטה של השנתיים האחרונות... העלייה במחירי הבתים איפשרה לאנשים למשוך אשראי מהבתים... לפי הנתונים שלנו כמחצית מהוצאת ערך זו הופנתה לצריכה ולשיפוצים... משיכת כסף (אשראי) מהבתים הייתה תמיכה משמעותית בצריכה בזמן ששוק המניות ירד בחדות. לולא זאת, הפעילות הכלכלית הייתה חלשה באופן משמעותי בגין הצניחה בערך הנכסים הפיננסיים".

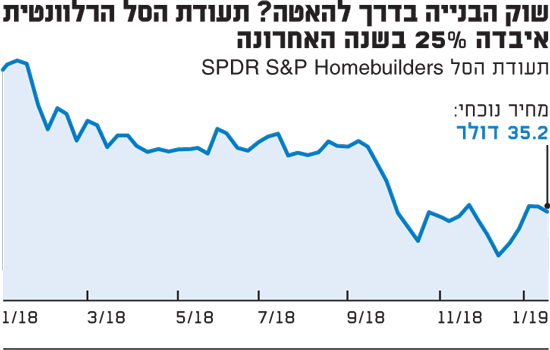

שוק הבנייה בדרך להאטה?

כמו כל בנקאי מרכזי מכובד גרינספן בחר במילים מכובסות משהו. ועדת הבדיקה שהקים הקונגרס שמונה שנים מאוחר יותר לבדיקת אירועי 2008 תספק תיאור יותר חי של הדברים: "כסף זרם דרך הכלכלה כמו אשד מים גואש מסכר שבור. הריבית הנמוכה והמשקיעים הזרים הציתו את הבום... בעלי בתים משכו מזומן (משכנתאות חדשות) מבתיהם (שערכם עלה) כדי לשלוח את ילדיהם לקולג', שילמו חשבונות רפואיים, החליפו מטבחים, יצאו לחופשות, קנו מתנות, מכוניות ובגדים".

בינואר 2007 פרסם משרד התקציבים של הקונגרס מסמך בשם "עושר הנדל"ן והוצאות הצרכנים": "העלייה במחירי הבתים בין 1997 ל-2006 הוסיפה 6.5 טריליון דולר לעושר הצרכנים... ללא עושר זה אנחנו מעריכים כי הצרכנים היו מוציאים בין 1.4% ל-5% פחות בכל שנה". בהתחשב בעובדה כי הוצאות הצרכנים הן כ-70% מהתמ"ג האמריקאי, ברור מה הייתה השפעת ה"עושר" החדש הזה על הכלכלה.

משהתפוצצה הבועה, כמו כל בועת אשראי, נתפס הפד, שיצר אותה, עם "המכנסיים למטה" ומיהר שוב לעזרה. הפעם הורדת הריבית לאפס לא הספיקה, והבנק המרכזי הוסיף כ-3.7 טריליון דולר של "ייצור נזילות", קרי הדפסת כסף, שבאמצעותו רכש את המשכנתאות הרעילות מהבנקים ("הרחבה כמותית 1") וכן מימן את הגירעונות המתפוצצים של הממשלה הפדרלית.

ריבית האפס, לרבות הריבית הנמוכה היסטורית על משכנתאות, וייצור הכסף באופן כללי החזירו אט אט את שוק הנדל"ן למקום שבו היה ערב הקריסה. בתחילת 2017 המחירים ברוב חלקי ארה"ב חזרו לרמה שבה הם היו ערב 2008. במקומות שבהם הבועה מנופחת במיוחד, כמו סיאטל, סאן פרנסיסקו, עמק הסיליקון, ניו יורק וכיו"ב, המחירים אף עברו את שיאי 2008.

שוב בעידוד הפד הפך בית ממוצר צריכה כמו מכונית, להשקעה פיננסית, והשוק שוב הוכנס לשיבוש קשה.

כמה עולה לקנות בית בפאלו אלטו

הנה דוגמה פשוטה: מחיר בית חציוני בפאלו אלטו טיפס עד לא מזמן ל-3.2 מיליון דולר, כך על פי זילו, אתר מוביל ברישום בתים למכירה. פרמיית הבעלות על בית כזה עומדת אפוא על כ-200 אלף דולר לשנה, שהם החיבור של הריבית (בלבד) על סכום הרכישה, בתוספת מס רכוש בשיעור 1.25% ואגרות למיניהן, וכן הפרשה נומינלית לתחזוקה. השכרתו של בית כזה תכניס פחות מחצי הסכום הנ"ל.

הפער העצום הזה בין פרמיית הבעלות למחיר השכירות הקיים גם במקומות רבים אחרים, כולל בתל אביב, מעיד בעליל כי הבנק המרכזי שוב יצר שני שווקים מקבילים שאינם מתחברים לאותו מוצר: שוק השוכרים המושפע מגובה שכר העבודה בלבד, שהרי איש אינו לוקח משכנתא כדי לשלם שכר דירה, ושוק הבעלים, מתגוררים או משכירים, הפועל במנותק מהשוק הריאלי (השכירות), כאשר אלו האחרונים רואים את הבית כנכס פיננסי שערכו ימשיך לעלות הרבה מעבר לתשואה על ההון (השכירות), העומדת בניכוי הוצאות על פחות משיעור האינפלציה.

ברור כי בנסיבות האלו מתקשים המילניאלס השייכים רובם ככולם ל"שוק השוכרים" לעשות את הקפיצה ההונית אל "שוק אדוני הנדל"ן". עתה רק נותר להמתין ולראות האם יעלו מחירי הבתים עוד הרבה מעבר למחירי 2008 כנכס פיננסי או שמא הם יחזרו וייפגשו עם השוק הריאלי, קרי תשואת מחירי השכירות.

לפי האינדיקציות של החודשים האחרונים, אפילו באזורי הביקוש הקשים, כולל עמק הסיליקון, סיאטל ותל אביב, התשובה די ברורה.

הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מנהל קרן להשקעות במטבעות קריפטוגרפיים, ומתגורר בעמק הסיליקון זה 22 שנה. כותב הספר "A Brief History of Money" ומקליט הפודקסט KanAmerica.Com