שווקים פיננסיים מספרים לנו תמיד סיפור על איך קונצנזוס המשקיעים רואה את העתיד. בדרך כלל, הסיפורים משקפים תמונת עולם הגיונית, גם אם היא לא תמיד מתממשת במציאות. אולם לפעמים שווקים שונים מספרים סיפורים שונים שלא ממש מתחברים.

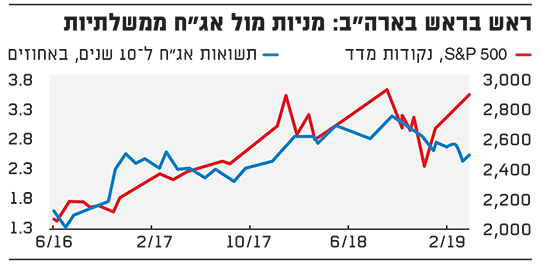

בארה"ב קיימת לכאורה סתירה, זו שבין התסריט שמשקף שוק האג"ח לבין זה שמייצג שוק המניות. נוצר הרושם שכל אחד מהם מספר סיפור על משק שונה. שוק המניות ממשיך במגמה חיובית שמשקפת המשך צמיחה. לעומתו, שוק האג"ח מגלם כבר כמעט שתי הורדות ריבית של הבנק המרכזי בשנתיים הקרובות, מה שמתאים יותר לתסריט של האטה חמורה או אף מיתון, ובוודאי לא להתפתחות האינפלציה.

לכאורה ולאורך זמן, שני השווקים האלה, שוק המניות ושוק האג"ח, אמורים להתנהג באופן דומה. שוק איגרות החוב הממשלתיות הוא שוק שבהגדרתו הוא שוק עולה עם תשואה חיובית למשקיע תודות לתשואה החיובית שבה הן נסחרות. זאת, להוציא מצבים שבהם איגרות החוב נסחרות מראש בתשואה שלילית לפדיון, כמו למשל איגרות החוב של ממשלת גרמניה באירו ל-5 שנים, או במצב שבו מדינה לא עומדת בהתחייבויותיה כלפי בעלי האג"ח.

שוק המניות, מקובל לומר, משיג תשואה חיובית לאורך זמן, בטווח הארוך, נניח 20 שנה, מה שנכון ברוב גדול של המקרים, אך לא בכולם (ראו דוגמת יפן).

מניות מול אג"ח ממשלתיות

לא תמיד עולים ויורדים יחד

ואולם, בתוך תקופת חיי איגרות החוב, יש בהחלט פרקי זמן שבהם התנהגותו של שוק איגרות החוב היא הפוכה מהתנהגותו של שוק המניות: שוק אחד עולה בעוד שוק אחר יורד. הרקע לכך יכול להיות גיאופוליטי, למשל, כאשר רוסיה פלשה ב-2014 לחצי האי קרים, שוקי המניות הגיבו בירידות שערים בעוד שאיגרות החוב של ממשלת גרמניה ושל ממשלת ארה"ב הגיבו בעליות שערים.

הרקע יכול להיות משבר כלכלי ופיננסי, כמו זה של החודשים הראשונים של משבר 2008, כאשר שוק המניות האמריקאי קרס ואילו שערי איגרות החוב של ממשלת ארה"ב זינקו, והרקע עשוי גם להיות תגובת השווקים למהלך, ואפילו להצהרת כוונות של הפד בנוגע לריבית. כאן כבר הדברים פחות ברורים. כאשר הפד מודיע שבכוונתו להעלות את הריבית, נניח 3 פעמים בשנה הקרובה, שוק איגרות החוב שגילם בהתנהגותו רק העלאת ריבית אחת צפוי לרדת, ושוק המניות עלול גם הוא לרדת, אלא אם הוא מפרש את העלאות הריבית הצפויות כאיתות לצמיחה חזקה שתשפר את הכנסות החברות ואת רווחיותן.

לעומת זאת, הצהרת כוונות של הפד שהוא איננו מתכוון להעלות את הריבית, אמורה לגרום לעליות שערים בשוק איגרות החוב הממשלתיות בארה"ב, ומבחינת שוק המניות, התגובה פחות ברורה. הוא עשוי לעלות מתוך הערכה שהאטרקטיביות של שוק האג"ח כחלופה לשוק המניות צפויה לרדת אחרי פרק זמן קצר, אך הוא גם עשוי לרדת אם הצהרת הפד מתפרשת כאיתות לחולשה הצפויה במשק האמריקאי שתפגע בהכנסות החברות וברווחיותן.

במקרה האחרון, הפד שזגזג לא מעט במדיניותו בחצי השנה האחרונה, שיחרר הצהרה יונית שהביאה לעליות בשני השווקים, אם כי הוא שמר על האפשרות להעלאת ריבית אחת ב-2019.

תוצאה של נזילות גבוהה?

האם אכן מתקיימת סתירה בין התנהגות שני השווקים, או שניתן ליישב אותה?

ניתן לטעון שאין כאן כל סתירה שכן אפשר לפרש את העליות בשוק המניות האמריקאיות גם באופן אחר, כתגובה טבעית לירידות החדות שנרשמו בדצמבר. כלומר, בכלל לא כהתנהגות צופה פני עתיד, אלא דווקא כתגובה לעבר, שלא מעידה על התנהגותו בהמשך. וניתן גם לומר שבין שני השווקים - שוק המניות ושוק איגרות החוב הממשלתיות - מתקיים קשר התנהגותי שעיקרו מהכיוון של שוק איגרות החוב לכיוונו של שוק המניות, וכאשר התשואות לפדיון בשוק איגרות החוב הממשלתיות הן נמוכות מאוד, הן לא מהוות מנקודת ראותם של המשקיעים חלופה מעניינת, והכסף "הולך" למניות. הערכות השווי מנקודת המבט של האנליסטים, בעיקר בתחום הנדל"ן, משתמשות במקדם היוון נמוך ונותנות ערך גבוה יותר למניות, ועלויות המימון של הפירמות הן נמוכות. גם הצרכנים נוטים במצב כזה לצרוך ולא לחסוך, מה שמשפר את שורת ההכנסות של החברות.

ואולי מה שמסביר את מה שקורה כרגע זה ששני השווקים נהנים מנזילות גבוהה שדי בה, יחד עם ציפיות להורדת הריבית, להביא לעליות בשניהם. ישנן, איפוא, כמה דרכים להסביר את ההתנהגות החיובית בו זמנית של שני השווקים עד עכשיו.

שוק האג"ח הפסימי טועה?

והנה, לפני כחודש עקום התשואה של שוק איגרות החוב של ממשלת ארה"ב התהפך ונעשה שלילי. כלומר, התשואות לפדיון באג"ח ל-10 שנים היו נמוכות מהתשואות לפדיון של אג"ח לשלושה חודשים (כך נהוג לבחון זאת). זאת, בניגוד לצורתו הנורמלית של עקום התשואות שעולה משמאל לימין.

ברוב גדול של המקרים בעבר, כאשר זה קרה, הגיע, זמן לא רב אחר כך, המיתון. כך למשל, ב-1973 המיתון הגיע 5 חודשים אחרי התהפכות העקום וב-1973, 1978, 1989 ו-2006 הוא הגיע אחרי 14 חודשים. המיתון שהגיע עם התפוצצות בועת הדוט.קום בשנת 2000, והמיתון שהגיע בשנת 2008 במשבר הכלכלי הגדול, הגיעו אחרי כשנתיים מאז שעקום התשואות התהפך.

כך התגבשה לה התפיסה שהתהפכות העקום מבשרת על מיתון, והרגישות של שוק המניות לכך היא כל כך גדולה שהוא מגיב בירידות שערים, וכך היה גם הפעם, במיוחד במניות הבנקים האמריקאיים, שהרי בנקים מגייסים מקורות לזמן קצר כדי לתת הלוואות לזמן ארוך, וגיוס מקורות יקרים כדי לתת אשראי פחות יקר "לא עושה שכל", וכך נפגע כל מנגנון האשראי העסקי באופן שפוגע בבנקים, ובעקבותיו גם בצמיחה.

האירוע הזה, של התהפכות עקום התשואות עורר מרבצם פחדים "עתיקים" והצית את הדיון בסוגיה, דיון שהתחבר לדיון אחר שהחל כבר לפני יותר משנה סביב השאלה: האם ה"סייקל" הכלכלי והחיובי הארוך מאוד בעולם, קרוב לסיומו, כאשר התשובה שניתנה לכך הייתה כמעט תמיד חיובית.

עם זאת, השאלה שבה נחלקו הכלכלנים היא - האם ה"סייקל" הזה עתיד להסתיים בהאטה או במיתון. לכאורה, שוק איגרות החוב משדר לנו מיתון קרוב, אבל בו בזמן, שוק המניות משדר על פניו דווקא צמיחה.

ראינו שניתן לתת כמה הסברים להתנהגות הדומה עד כה של שוק המניות ושוק האג"ח, אבל עדיין נותרת השאלה, ומה אם בכל זאת יש סתירה בלתי מוסברת בהתנהגות שני השווקים ושוק איגרות החוב מאותת על מיתון כפי שקרה בעבר?

והרי כל הדיון הזה איננו תיאורטי. כי אם אנחנו מפרשים את התנהגות השווקים לאופן שבו הם משקפים את ההתפתחויות קדימה, הרי שמנקודת ראותם של המשקיעים, יש כאן התלבטות לא פשוטה. אם המשקיע מאמין ל"מסר" הפסימי ששולח לו שוק איגרות החוב, הוא יעדיף "לשבת" עליהן, בעוד שאם הוא מאמין ל"מסר" האופטימי של שוק המניות, הוא יעדיף, כמובן, את המניות שיעלו, על פני איגרות החוב שעלולות לרדת בסביבה כלכלית צומחת.

ואולם, גם אם אכן דומה ששוק האג"ח מאותת על מיתון, זה אינו אומר שהוא לא טועה. נראה לנו ששוק האג"ח האמריקאי מעריך בחסר את הסיכון האינפלציוני ונותן משקל עודף לסיכון של מיתון.

אכן הקשר ההיסטורי בין שוק העבודה והשכר לבין האינפלציה לא מתקיים כל כך בשנים האחרונות בכלכלה האמריקאית ולא רק בה, בין היתר, תודות להשפעה המקזזת של הטכנולוגיה. יחד עם זאת, השוק "התייאש" מהאפשרות של התפתחות האינפלציה דווקא בעיתוי שבו האבטלה בארה"ב ירדה לשפל היסטורי. יכול כמובן להיות שגם הפעם האינפלציה תישאר מרוסנת, אך מסוכן להניח שהסיכון לאינפלציה כמעט זניח, כפי שעושה כעת שוק האג"ח האמריקאי.

לעומת זאת, השוק מייחס הסתברות מוגזמת לאפשרות של האטה חריפה בצמיחה ואף למיתון. כדי שהפד יוריד את הריבית צריכה להיות הרעה ממשית בכלכלה ובכל מקרה תסריט הזה לא מתאים לשוק המניות. מיתון לא מתרחש יש מאין במקום ריק. הוא יכול להיות תוצאת התפוצצות של בועה פיננסית או של בועת נכסים ריאליים. קשה לזהות כרגע בועה כזאת. גם אם שוק האג"ח מזהה סיכון, נראה ששוק המניות לא יודע עליו כלום. מיתון גם יכול להתפתח כתוצאה מהתחממות יתר במשק ועליית ריבית הפד, אך זה לגמרי לא מסתדר עם מה שקורה בשוק האג"ח.

אז איך יתחברו בסופו של יום הסיפורים שמספרים לנו שוק המניות שוק האג"ח?

להערכתנו, מספר התפתחויות חיוביות צפויות להחזיר את הכלכלה העולמית והאמריקאית לפסי צמיחה יציבים יותר. מבין העיקריות שביניהן נמנות שיפור בכלכלה הסינית, שסימניו כבר התחילו להופיע וחתימה על הסכם הסחר בין ארה"ב לסין, שגם היא כנראה תצא לפועל בקרוב. אם הכלכלה תתייצב ותשתפר, זה יתמוך במגמה חיובית בשוק המניות שמאפיינת אותו בחודשים האחרונים. לעומת זאת, שוק האג"ח יצטרך לתקן את דרכו תוך ירידות שערים ועליית תשואות לפדיון, ו"להתחבר" לסיפור שמספר שוק המניות.

התסריט הזה יכול, כמובן, להשתבש אם מהלך הדברים יהיה הפוך. כלומר, בתרחיש שבו לא יושג הסכם סחר בין ארה"ב לבין סין, או שיהיה ברקזיט ללא הסכם. שני אירועים שיכולים להאיץ את ההאטה הכלכלית בעולם. בעניין זה ניתן להיתלות גם בהערכתה של חברת מודי'ס והכלכלן הידוע שלה מארק זנדי, שאם מלחמת הסחר לא תרד מסדר היום בתוך כשלושה חודשים, אזי בסבירות גבוהה המשק הגלובלי יגיע למיתון. זאת, משום שהמשק העולמי נמצא כיום במצב שברירי והתפתחות שלילית באחד משני הנושאים האמורים, תפגע קשה בביטחון העסקי, כאשר כבר כיום האמון בעתיד הכלכלי נמצא בירידה.

מיתון? אם כבר, אז האטה

אז מה הלאה? האם שני השווקים האלה צפויים להמשיך לעלות כפי שאירע ברבעון הראשון של 2019, או שדרכיהם ייפרדו, אחד מהם יעלה והשני יירד? ואם כך יהיה, אז עולה השאלה: מי מהם יעלה ומי מהם יירד?

על פניו זה מתבקש, שכן שני השווקים משדרים מסר שונה, שכן עליית שוק המניות מצביעה לכאורה על ביטחון שוק המניות בצמיחת המשק וברווחיות החברות, בעוד עליית שוק איגרות החוב מבשרת על האטה כלכלית.

נראה לנו שכיום האינדיקטור הזה של עקום תשואה שלילי לא בהכרח מבשר על מיתון, כבהרבה מקרים בעבר. את עקום התשואה השלילי אפשר להסביר בהיעדר אינפלציה כרגע, היעדר חשש מפני הגירעון הממשלתי הגבוה, כפי שהיה בעבר והביטחון של השוק שבמקרה של משבר בכל זאת, יגיע שוב הפד, ויקנה איגרות חוב לטווח ארוך של ממשלת ארה"ב.

לכן, שוק האג"ח לא משדר מסר של מיתון. במקרה הרע, הוא חושש מהאטה בצמיחה. האטה בצמיחה לא בהכרח תפיל את שוק המניות, כפי שנוכחנו לדעת בעשור האחרון וגם לפניו. אם מנסים להסתכל קדימה, נראה שהשיפור במצב הכלכלי בגלל הכוחות שהוזכרו, צפוי להמשיך ולתמוך במניות ולמשוך את תשואות האג"ח למעלה.

צבי סטפק הוא בעלי בית ההשקעות מיטב דש, ואלכס זביז'נסקי הוא כלכלן ראשי של בית ההשקעות. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים של כל אדם.