השקעה במוצרי מדד על אג"ח לפדיון הפכה לאסטרטגיה רווחת בקרב משקיעים רבים, המעוניינים לנצל את היתרונות הגלומים במדדי אג"ח לצד האפשרות ליהנות מתשואה לפדיון ידועה מראש. תזרים המזומנים קבוע וידוע מראש, ישנה רמת ודאות גבוהה לתשואה הצפויה בהשקעה וגם הסיכונים די ברורים (שינויים בסביבת הריבית, אירועי אשראי). כל אלו הפכו את תחום איגרות החוב להשקעה הנפוצה ביותר בתיקי ההשקעות בישראל בפרט ובעולם בכלל.

הצמיחה האדירה שליוותה את עולם מוצרי המדד בשנים האחרונות היוותה קרקע פורייה להיווצרותם של מדדי אג"ח רבים על אפיקי איגרות החוב השונים, מאיגרות חוב ממשלתיות ועד לאג"ח קונצרניות בכל רמות הדירוג. אולם, עם כל מגוון היתרונות הגלומים בהשקעה באג"ח דרך מדדים, ובראשם הפיזור הרחב שמתקבל, למדדי האג"ח ה"רגילים" יש חיסרון מובנה - הם אינם יכולים לספק את אותה ודאות בנוגע לתשואה הצפויה שמספקת השקעה באיגרת חוב ספציפית.

למה הכוונה? כאשר משקיעים באיגרת חוב, ניתן לחשב מראש מה תהיה התשואה הצפויה שנקבל מיום רכישתה ועד לפדיון שלה. מנגד, בהשקעה במדד אג"ח אנו יודעים בכל רגע נתון מהי התשואה הגלומה במדד, אך היא אינה מצביעה בהכרח על התשואה שתתקבל בפועל מהשקעה במדד באמצעות מוצר עוקב.

הסיבה לכך היא שסדרות אג"ח במדדים אינן מגיעות לפדיון אלא מתעדכנות על בסיס שוטף, וכך התשואה שרואה המשקיע לנגד עיניו שונה בהכרח מהתשואה שיקבל בהחזקה ארוכת טווח של המדד. אפשר להקביל השקעה במדד אג"ח למרוץ שליחים שלעולם לא מגיע לסיומו, בעוד השקעה באג"ח לפדיון מאפשרת לחצות את קו הסיום ולקבל תוצאה ברורה לגבי טיב ההשקעה שבוצעה.

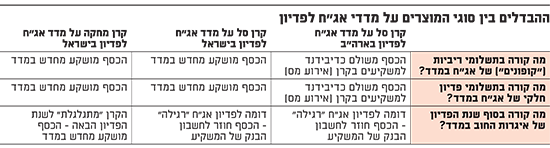

ההבדלים בין סוגי המוצרים על מדדי אגח לפדיון

מדדי אג"ח לפדיון, הטוב שבכל העולמות

על מנת לענות על הצורך של המשקיעים לשלב את היתרון של הפיזור הרחב הקיים במדדי אג"ח יחד עם האפשרות לקבל תשואה צפויה מראש אשר מושגת באמצעות החזקה עד לפדיון, נוצרו מדדי אג"ח בעלי תקופת פדיון מוגדרת מראש.

הרעיון של יצירת תיקי השקעות שהכילו איגרות חוב המגיעות לפדיון בשנים מסוימות נוצר עוד בשנת 1985 על ידי קרן Benham Target Maturities Trust. אך את הפתרון של עטיפת אג"ח לפדיון במדד הביאו לשוק גוגנהיים ובלאקרוק, שיצרו ב-2011 קרנות סל עם תקופות פדיון מוגדרות.

המונח "BulletShares" הפך להיות מזוהה עם מדדי האג"ח לפדיון ובאמצעותו הפיצה גוגנהיים מדדי אג"ח המחזיקות אג"ח קונצרניות מדורגות בארה"ב בעלות שנת פדיון מסוימת כמו 2022, 2023 וכו'.

כיום מוצעות בקטגוריה זו למעלה מ-50 קרנות סל אשר מנוהלות בהן 19.2 מיליארד דולר (2.5% מסך הנכסים בקרנות סל על מדדי אג"ח בארה"ב) - רובן של Invesco, שרכשה לאחרונה את גוגנהיים, והיתר תחת המותג iBonds של בלאקרוק.

הבעיות בשיטת "עשה זאת בעצמך"

על פניו, את האסטרטגיה של החזקת אג"ח עד לפדיון ניתן לבצע בקלות בכל תיק השקעות. כל מה שנדרש מאיתנו זה לרכוש מספר סדרות אג"ח עם מועד פדיון דומה ולחכות כמה שנים לפירעונן.

האמנם זה כל כך פשוט? למען האמת, יש כמה בעיות ביישום אסטרטגיה זו. בעיה ראשונה נוצרת מהצורך להתמודד עם תקבולי האג"ח, שהרי מדובר באפיק השקעה "משלם". מדי חודש או רבעון מתקבלים תשלומי ריבית בגין ההשקעה באג"ח הישר לחשבון העו"ש, כאשר בישראל נהוגה בנוסף גם שיטת הפדיון לשיעורין, במסגרתה מנפיק האג"ח מחזיר למשקיעים חלק מקרן האג"ח עוד במהלך חייה, ולא בסוף התקופה.

מעבר לתפעול הנדרש על מנת להשקיע מחדש את תקבולי האג"ח, אירועים מסוג זה מייצרים שתי בעיות נלוות: האחת, תשלום עמלות בגין התקבולים ובגין ההשקעה מחדש של הכספים שהתקבלו. השנייה היא תשלום מס שהמשקיע נדרש לשלם על הריביות שקיבל. בעיה נוספת, ומהותית לא פחות, היא היעדר הפיזור. לרוב, השקעה ישירה באיגרות חוב מסתכמת בכמות מועטה של סדרות וכך נוצרת למשקיע חשיפה לסיכון מנפיק מסוים.

על כן, מוצרי השקעה שמתבססים על מדדי אג"ח לפדיון נותנים מענה לבעיות הללו. באמצעותם נקבל גם פיזור רחב וגם לא נאלץ להתמודד עם הצורך לתחזק באופן שוטף את תיק האג"ח ולהשקיע מחדש את התקבולים (קופונים וקרן האג"ח).

מדדי פדיון מותאמים למשקיע הישראלי

בעוד שקרנות הסל על מדדי האג"ח לפדיון הקיימים בארה"ב עדיפות על פני החזקה ישירה (סטרייט) של אג"ח לפדיון, יש למוצרים אלה מגבלה משמעותית שיצר המחוקק האמריקאי ואשר פוגעת ישירות במשקיע הפרטי.

בניגוד לקרנות נאמנות שאינן נסחרות בבורסה, קרנות סל (ETF) בארה"ב מחויבות לשלם דיבידנד תקופתי למשקיעים כחלק מחובת הרישום שלהן בבורסה. דרישה זו גורמת לכך שכל הקופונים המתקבלים באותם מוצרי מדד לפדיון בארה"ב אינם ניתנים להשקעה חוזרת במדד, אלא הקרן מחלקת אותם מדי חודש בחזרה למשקיעים.

באופן זה, מתייתר היתרון המהותי של חיסכון בכאב ראש תפעולי למשקיע (ההשקעה מחדש של הריבית), כאשר במקביל נגבות ממנו עמלות והוא נדרש גם לשלם מס על תקבולי הריבית.

בנקודה זו חשוב להדגיש כי בישראל אין דרישה לנהל קרן "מחלקת". לכן, המשקיעים המקומיים במדדי אג"ח לפדיון נהנים מכל היתרונות שצוינו, בנוסף כמובן לאלמנט הפיזור החיוני כל כך בהשקעות.

נכון להיום, עומדות בפני המשקיעים בשוק המקומי שתי חלופות להשקעה במדדי אג"ח לפדיון: האחת, קרן מחקה שבסוף שנת הפדיון "מתגלגלת" לתקופה הבאה לפדיון (כעבור X שנים מקודמתה) ושנייה, קרן סל שבסוף שנת הפדיון של איגרות החוב במדד מסיימת את חייה והכספים שהושקעו בה מוחזרים למשקיעים.

באופן זה, כל משקיע ישראלי יכול לבחור את הפתרון המתאים לו, כאשר הסוגיה המרכזית היא האפשרות ליהנות מכל העולמות יחדיו - גם להחזיק אג"ח עד לפדיון, גם ליהנות מפיזור ונזילות, וגם מדחיית מס למועד מאוחר יותר.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צרכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהמדדים המצוינים לעיל מוצעים כמוצר השקעה על ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.