אני מהרהר על הסקטורים שיניבו תשואה עודפת בשנה הקרובה, וחושב לעצמי מדוע לא להעניק למניות הנדל"ן המניב המלצה חמה? מצד אחד זה מתבקש, שהרי השפעתה של הריבית הנמוכה על החברות הללו היא אדירה - הן בהיבט של נדיבות התמחור והן ברווחיות השורה התחתונה. מנגד, מדד ת"א נדלן כבר זינק ב-80% בתקופה קצרה של קצת יותר משנה, כך שקשה להימלט מהשאלה הבאה; האם עדיין נותר פוטנציאל השבחה?

תמחור המניות - הפער בין התיאוריה למציאות: בסוף שנת 2018, מכפיל ההון של מניות הנדל"ן המקומיות עמד בממוצע על אחד, מה שהיווה לאורך שנים ארוכות עוגן וכלל אצבע לתמחור החברות. יש בזה היגיון רב, לפחות ברמה התיאורטית, שהרי הן הנכסים והן ההתחייבויות במאזן מוחשיים, מה גם שערכם של הראשונים נקבע על ידי שמאים מקצועיים. אז זו בדיוק הנקודה, ששווי השוק של מניות הנדל"ן התנתק בשנה האחרונה מערכו בספרים, כך שכיום הוא גבוה ממנו בכמעט 50%. מבחינת התאוריה הטהורה, יש כאן אנומליה ברורה, שכן אם הנכסים שוערכו בצורה נכונה, אזי מכפיל ההון הנוכחי משקף תוצאה מעט מוזרה; שוויין הכלכלי של ההתחייבויות הכספיות נמוך משמעותית מערכן בדוחות. במילים אחרות, המשקיעים מתייחסים כיום להלוואה כאל סוג של מתנה. לתיאורטיקנים שביניכם זו עשויה להישמע מסקנה קיצונית, אבל בשוק ההון זו פרקטיקה מעשית, שכן המשקיע הפיננסי לא מתעניין בערך המצרפי של הנכסים - הוא גוזר את שווי החברה על פי תזרים המזומנים. אם כך, בואו נבחן את מחירי המניות על פי היוון הרווחים השוטפים.

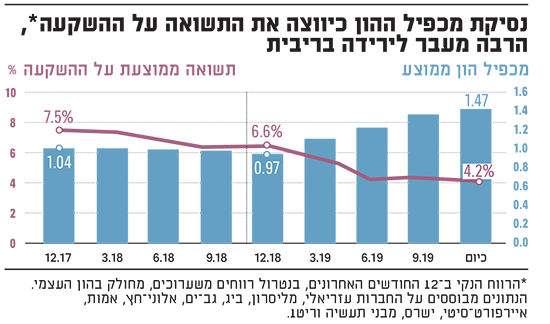

נסיקת מכפיל ההון בשנה האחרונה

הריבית לבדה אינה תומכת בעליית המחירים שנרשמה: במהלך השנה האחרונה, התקופה בה מחירי מניות הנדל"ן קפצו מדרגה, הרבית השיקלית הארוכה צנחה - משיעור של 2.1% בסוף 2018, לכדי 0.9% כיום. הנקודה היא, שכאשר בוחנים את התשואה הממוצעת על ההשקעה, כפי שנגזרת ממחירי מניות הנדל"ן המקומיות, מגלים שהירידה שלה הייתה כפולה - מתשואה ממוצעת של 6.6% בשנת 2018, לכדי 4.2% כיום. אם כך הם פני הדברים, אזי הריבית שירדה תומכת רק בחלק מהתארכות המכפילים. אומר זאת באופן הבא; אם הירידה בשיעור ההיוון בו משתמשים המשקיעים הייתה עקבית עם הירידה בריבית השקלית, מכפיל ההון הממוצע היה מתארך לכדי 1.2-1.3 "בלבד".

הצמיחה מוגבלת: יהיו מי שיטענו, שהסיבה המשלימה לרמת התמחור הנדיבה זו הצמיחה החזויה. אז זהו, שבחברות נדל"ן כמות השטחים נתונה, ולגבי מחירי השכירות למטר מרובע, לא צפויה בהם עלייה.

"השמאים שמרנים": טיעון נוסף שיצא לי לשמוע לאחרונה, כהסבר למכפילי ההון הגבוהים, הוא שהשמאים נהיו שמרנים. למה הכוונה? לכך ששיעורי ההיוון שהם נוקטים אינם משקפים את ירידת הריבית המלאה. אין לי עניין להתווכח עם הטענה האמורה, רק אומר את הדבר הבא: הלקוח של השמאי הוא החברה עצמה, כך שאם הוא "חוטא" בשמרנות, יש לו סיבה טובה.

השנה האחרונה חריגה גם בזווית מבט רחבה: לפעילות הנדל"ן יש מרכיב מקומי משמעותי, כך שהחברות הבינלאומיות הן לא בסיס השוואה מידי. עם זאת, מאחר והריבית הנמוכה היא משתנה מסביר גורף ומרכזי, מצאתי לנכון להשוות את התנהגות המדד המקומי למקבילו העולמי (MSCI real estate). הביטו על הגרף המצורף, נדמה לי שהתמונה ברורה, שהרי גם בעולם הריבית צנחה.

שורה תחתונה: במניות נדל"ן, ריבית נמוכה היא סיבה מפתה להגדלת חשיפה, אבל רמת המחירים הנוכחית מצננת מאוד את כדאיות ההשקעה.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים המפורסמים לכלל המשקיעים, ועליהם בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.