השווקים הפיננסיים הפתיעו את המשקיעים באפריל באופן יוצא דופן. אחרי הירידות החדות שהיו במרץ, שהיה אחד החודשים הגרועים בשווקים בעשור האחרון, חודש אפריל הביא איתו עליות שערים, שהתקבלו בהפתעה ואף בחוסר אמון מסוים.

העליות הובלו על-ידי השוק האמריקאי, הודות להתערבות ולהזרמת הכספים המסיבית של הממשל, והן השפיעו כמובן על שווקים נוספים, בהם השוק המקומי, שעלה הן במגזרי המניות והן במגזרי האג"ח. עלייה זו הביאה לבלימה של ההפסדים בתיקי ההשקעות ולהכלה של כשני שלישים מן ההפסדים שנוצרו בחודש הקודם.

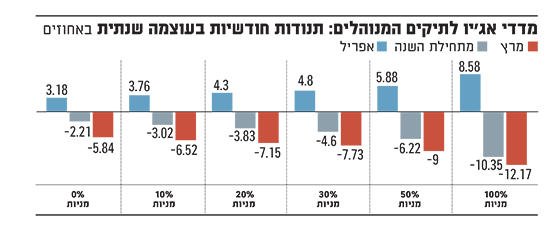

כך, מדד תיקי האג"ח עלה באפריל בשיעור של 3.18% לעומת ירידה של 5.84% במרץ, כאשר מן העבר השני, מדד תיקי המניות עלה באפריל בשיעור של 8.58%, לעומת נפילה של 12.17% במרץ. מדד תיק ה-20:80 עלה באפריל ב-4.3%, לעומת ירידה בשיעור של 7.15% במרץ.

מדדי אג'יו מבוססים על נתונים מבתי השקעות שונים רבים ומגוונים, בהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. המדדים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור, פרטיים, קיבוצים, מוסדות וארגונים. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור והתשואות המחושבות מהוות מדדי השוואה לביצועי תיקים בעלי פרופיל דומה.

אם בוחנים את תוצאות אותם מדדים מתחילת השנה, מדד תיק האג"ח ירד בשיעור של 2.21%, מדד תיק המניות עדיין מראה ירידה דו-ספרתית של 10.35% ואילו מדד תיק ה-20:80 מראה תשואה שלילית בשיעור של 3.83%. התוצאות מתחילת השנה היו מתונות ביחס לגודל הצרה שנפלה על האנושות בבת אחת, וכמובן ביחס לציפיות ולבהלה של המשקיעים. תוצאות אלו מתקבלות בקרב משקיעים בהקלה מסוימת, בבחינת רע במיעוטו. כמו כן, גם הן ניתנות להכלה, על רקע התמונה השחורה שנוצרה בעקבות הקורונה.

הממשלות מממנות את המשקים ואת המשקיעים

מה גרם לשווקים להפוך כיוון בקיצוניות שכזו, בעוד שהכלכלה האמיתית הולכת וננעלת והמשקים עוצרים את פעילותם ויוצאים לחופשה כפויה? האם המשקיעים צופים קדימה את מצב המחלה והתקדמותה לכדי פתרון?

כפי הנראה התשובה נעוצה בצעדים האגרסיביים שהממשלות עשו כדי לפצות את המשקים ואת השווקים הפיננסיים על הנזקים העתידיים שנוצרו כתוצאה מהקורונה. ההבנה של שוקי ההון ברחבי העולם כי הממשלות יכסו על עצירת הפעילות של הפירמות ומשקי הבית באמצעות התקציבים הממשלתיים, הובילה להתאוששות מרשימה במהלך החודש. ג'ון מיינרד קיינס היה גאה לראות את משנתו חוזרת לחיים במלוא עוצמתה, לראשונה מאז ההסכמים הכלכליים שנוצרו אחרי מלחמת העולם השנייה.

ארה"ב הובילה את המדיניות הקיינסיאנית, וקבעה סיוע נרחב, שירד אל כל הרמות: כסף ישיר לכל יחיד במשפחה, דרך הזרמה ישירה לחברות כדי לשלם שכר לעובדיהן ולמנוע פיטורין, למשל בקרב חברות התעופה; הזרמת כמות בלתי מוגבלת של כסף למערכת הפיננסית; ואפילו רכישה חסרת תקדים של אג"ח בדירוגים שאינם דירוגי השקעה, כלומר, "אג"ח זבל".

בכך הממשל אותת למשקיעים כי הוא מתכוון להמשיך להניע את הכלכלה ולקחת את מלוא הנזק אליו, וכי עליהם להמשיך להתנהג כרגיל. כתוצאה מכך מדדי המניות המובילים עלו במהלך החודש, והמדד המוביל, S&P 500, עלה בשיעור של 12.7%.

באירופה הקו היה שונה מזה של האמריקאים, אולם גם שם נקטו פיצויים ישירים ועקיפים. במדינות החזקות ביבשת בוצעה הזרמה ישירה לעסקים שאינם יכולים לפעול באמצעים טכנולוגיים, אלא חייבים להפסיק את הפעילות. כמו כן בוצעה הזרמה עקיפה לצורך השתתפות בהוצאות השכר המשולמות על-ידי הפירמות, ובלבד שישמרו על מצבת כוח האדם שלהן, גם במשרות מצומצמות.

כך נהגה גרמניה, ולא בפעם הראשונה, ולאחריה מדינות נוספות. כתוצאה מהאמון במדיניות הכלכלית של גרמניה, הדאקס עלה בשיעור של 9.3% ואילו המדד האירופי הרחב STOXX 600 עלה בשיעור מתון יותר של 6.2%.

גם בישראל הממשלה הצהירה על כוונותיה לספק פיצוי למגזרים שונים בדרכים שונות, והחלה ביישום צעדים לצורך כך. כוונות הממשלה נתקלו בבירוקרטיה שלה עצמה, אולם היה בהן די כדי לקבל את אמון המשקיעים למפרע. מדד ת"א-125 עלה בשיעור של 10.2%, והמניות הקטנות יותר היו אלו שמשכו את המדד כלפי מעלה.

גם מניות חברות הנדל"ן, אשר סובלות מחוסר ודאות לגבי ההכנסות משכירות בחודשים אלו, ומתמורות בענף בכללותו, עלו בשיעור של 9.8% באפריל, אולם מתחילת השנה הן עדיין מראות את הירידה המשמעותית יותר משאר המדדים האחרים, 18.3% לעומת 13% בת"א-125.

בנוגע לשוק האג"ח, לפי ההערכות בנק ישראל יישם קרוב למחצית מתוך אותם 50 מיליארד שקל שאותם הוא הקצה לצורך רכישת אג"ח ממשלתיות. נוסף על כך הבנק המרכזי הוריד את הריבית חזרה לשיעור של 0.1%, ואותת בכך על רצינות כוונותיו.

מדיניות זו, וצעדים נחושים ראשונים שביצע הנגיד מאז כניסתו לתפקיד לפני יותר משנה, הניעה גם את שוק האג"ח לתיקון אגרסיבי. מדד תל-בונד הצמוד עלה בשיעור של 3.6% באפריל, ואילו השקלי עלה ב-4.4%. גם האפיק הממשלתי עלה, ובכך תיקן חלק מהירידה החדה שהייתה בו מתחילת השנה, ובמקטעים מסוימים אף עבר לטריטוריה חיובית.

על פי תנודות המחיר מתחילת השנה ועד אפריל, נראה כי משקיעי האג"ח מעדיפים את האג"ח השקליות - עקב ציפיות לאינפלציה נמוכה מאוד, אולם נראה כי המציאות עשויה להוביל דווקא לאינפלציה חיובית. שוק האג"ח גם לא מראה דאגה מפני עליית תשואות, שאפשרית על רקע העלייה בגירעונות הצפויים של הממשלות, אשר כאמור לקחו עליהן את מימון נזקי המשבר הכלכלי השוטף שנוצר.

מדדי אג'יו לתיקים המנוהלים

האופטימיות הרבה בשווקים, הן בשוקי האג"ח והן בשוקי המניות, מלמדת כי משקיעים סומכים על המדינות באופן מלא שתפתורנה את הבעיות ותבאנה להתאוששות של הכלכלות, שבהן הן תומכות. האם המשקיעים לא מהמרים יותר מדי על תרחיש זה?

הטכנולוגיה: בחזרה לעתיד

תחום שדווקא כן מגלה חסינות למצב החמור שנוצר, ויכול אף להיבנות מתוכו במהירות גבוהה יותר, הוא תחום הטכנולוגיה. נראה כי תחומי טכנולוגיה רבים נהנו מהאצה בצורך הקיים בבסיס התפתחותן, וכי אף נוצרה תלות מיידית במוצרים ובשירותים הטכנולוגיים.

כתוצאה מהפסקת הפעילות המשקית, חברות טכנולוגיה רבות למעשה רצו קדימה בזמן. הדוגמה המיידית היא כמובן תחום התקשורת והפתרון של זום בראשן, אבל יש עוד דוגמאות רבות - מתחומי הצרכנות, הרובוטיקה והרפואה מרחוק. הריחוק והיעדר המפגש בין אנשים הביאו לכך שהשימוש באמצעים טכנולוגיים יגיע לרמה שחברות הטכנולוגיה ציפו כי תתפתח ותתקיים רק בעוד ארבע ואף חמש שנים.

בכלל, חשיבות גדולה נעוצה בכך שהמשבר התפרץ תוך שכבר קיימת תשתית טכנולוגית לתקשורת ועבודה מרחוק. ללא הטכנולוגיה, הניתוק החברתי והמשקי עלול היה להיות קשה מנשוא עד בלתי אפשרי, הן במובנים של העברת המידע והן במובנים של תפקוד של חברות ועסקים. אפילו הטיפול בחולי הקורונה התאפשר באמצעות שליטה ובקרה מרחוק באמצעים טכנולוגיים. המשבר המחיש בעוצמה רבה את הצורך והגביר את הביקוש למוצרים ולשירותים טכנולוגיים.

לכן, לא מפליא שמדד נאסד"ק הוא מדד המניות היחיד שנמצא בטריטוריה חיובית במהלך 2020. לחברות טכנולוגיה רבות היו סיבות להתחזק כתוצאה מהמציאות המשקית שנוצרה בעקבות הקורונה, מאחר שהצורך בפתרונות טכנולוגיים עשוי להתחזק בשנים הקרובות. נראה כי תחום הטכנולוגיה נהנה מהצצה לעתיד, והעתיד חיובי עבורו.

ועכשיו: המציאות

לעומת זאת, באשר לפעילות הכלכלית ולתוצר במדינות רבות, העתיד כנראה חיובי פחות, וקשה להתבסס על העלייה הרחבה במדדי המניות כגורם חיזוי מהימן. בכלל, למציאות יש נוהג מוזר של התנהגות בשונה מהציפיות המוקדמות. גם בהקשר של הציפיות לאינפלציה, קיימת פסימיות בקרב משקיעים כי הביקוש המוחלש יוביל למדדים נמוכים ואף שליליים בחדשים הקרובים.

אולם חשוב לזכור כי חידוש פעילות כלכלית לאחר משבר יוצר מוטיבציה גבוהה להעלאת מחירים על-ידי היצרנים, וזאת כדי לפצות את עצמם. נכון, עקב ביקוש מתון הכמויות והמחזור עשויים להיות נמוכים ביחס לעבר, אולם העסקאות שכן תבוצענה עשויות להיות תוך עלייה במחיר.

ייתכן כי הבסיס להעלאת המחיר יהיה היצע מצומצם ואף מחסור במוצרים או בחומרי גלם מסוימים, דבר שיתמוך בעליית המחירים. דוגמה טובה לכך יכולה להיווצר בענף הטיסות, שתהיה בו חזרה לפעילות, מצד אחד עם מיעוט טיסות והוצאות רבות עקב הזהירות הנדרשת מפני הקורונה, אך מאידך עם לקוחות שחייבים לטוס ולכן ישלמו כמעט כל מחיר עבור הכרטיס, וסביר להניח כי מחירי הכרטיסים יהיו גבוהים מאוד ביחס לעבר.

תופעות דומות של עליית מחירים עשויות להיות בתחומים שונים שסבלו מהפרעה משמעותית בשרשרת האספקה, וזאת למרות ביקושים ממותנים, בהם מוצרי מזון, צריכה ורכב, שיגברו על חולשה בענפים אחרים, כגון שכר דירה ושירותים שונים. כך, המונח סטגפלציה, שהלך ונשכח בעשור האחרון, יכול לחזור אל הלקסיקון של המשקיעים והאנליסטים בתקופה הקרובה.

באופן כללי, האופטימיות של החודש האחרון עלולה להיות מאוימת מכיוונים רבים ומגוונים. ראשית, המחלה עלולה להתפרץ במקומות שונים בעולם ולהחזיר את המשקים להסתגר ולהכביד על הפעילות הכלכלית. גם אם זה לא יקרה, החזרה של אוכלוסיות לפעילות נורמלית מתבצעת לאיטה, עקב חששות של הציבור - הן כצרכנים והן כמועסקים במקומות העבודה.

הפעילות המוחלשת עשויה להיות פחות מ-90% מרמת הפעילות הנורמלית, ועל כך ממשלות מנסות לפצות. התוצאה עשויה להיות התכווצות שבין 5% ל-10% בתוצר הגולמי של המשקים המערביים, דבר שעלול לזעזע את המשקיעים ולהביא להיפוך מגמה ולמפגש מחודש של השווקים עם המציאות העגומה. עבודה של מחלקת המחקר של "האקונומיסט" מלמדת על כך שאפשר שסין תצא מהמשבר כבר ברבעון הקרוב, אך כי לעומתה, המדינות המערביות תחזורנה לרמת הפעילות של הרבעון האחרון של 2019 רק בסוף 2021, כלומר קרוב לשנתיים של התאוששות.

נראה לפיכך, כי שוקי ההון אצו רצו מהר מדי ורחוק מדי, כך שהמפגש שלהם עם המציאות הכלכלית בחודשים הקרובים עלול להיות מתסכל עבור המשקיעים.

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות, המייעצת לחברות, מוסדות וקיבוצים בניהול השקעות ונכסים פיננסיים ומלווה משפחות בניהול העושר המשפחתי (פמילי אופיס). באתר החברה ניתן למצוא חיתוכים נוספים של מדדי אג'יו. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק