"אנחנו לא צריכים להיות חכמים יותר מכל השאר, אלא ממושמעים יותר מכל השאר", אמר ב-2002 וורן באפט באסיפה השנתית של ברקשיר התאוויי, חברות ההחזקות האמריקאית שהוא עומד בראשה.

ביצירת רכיב אלטרנטיבי בתיק ההשקעות, המטרה כפולה: הגדלת התשואה והקטנה בסיכון. בניית הרכיב האלטרנטיבי לוקחת שנים ודורשת לימוד והקצעת משאבים משמעותית. מרבית המשקיעים המובילים בעולם החליטו כבר לפני שנים כי השקעת המשאבים בלימוד וכוח אדם לתחומים האלטרנטיביים נכונה, ובתיקי המוסדיים הישראליים (בדומה לעולם) גדל והולך הרכיב של מוצרי השקעה אלטרנטיביים.

תקופת מבחן לציפיות המוסדיים

השנים 2019-2018 והרבעון הראשון של 2020 מאפשרים לבחון התנהגות של תיקי השקעות ורכיבים הנכללים בהם בתקופה של ירידות (סוף 2018), עליות משמעותיות (2019) ומפולת (רבעון ראשון של 2020) בשווקים, ולבחון האם הלכה למעשה התקיימו ציפיות המוסדיים מהתחום.

בהסתכלות רחבה, ההשקעה במניות לא-סחירות (קרנות השקעה) עמדה באופן מוחלט בציפיות מנהלי ההשקעות בתקופות אלה. קרנות ההשקעה (מניות לא-סחירות) יצרו תשואות גבוהות מתשואות שוקי המניות הסחירים, בתנודתיות נמוכה ובהיעדר קורלציה לשוק הסחיר.

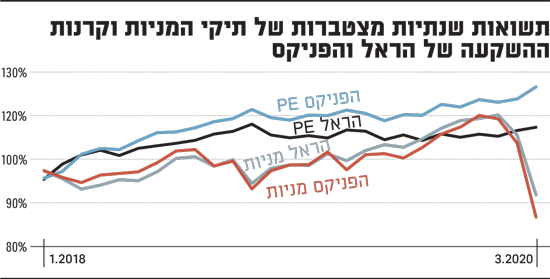

בטור זה, בחרתי להדגים זאת על תיקי השקעה של שני גופים מוסדיים בולטים - הפניקס והראל (על סמך דיווחיהם הפומביים). בדוגמה זו (ראו תרשים) ניתן לראות כי קרנות ההשקעה היוו גורם ממתן בירידות של 2018 ובמפולת של 2020, ופיגרו אחר העליות החדות של 2019.

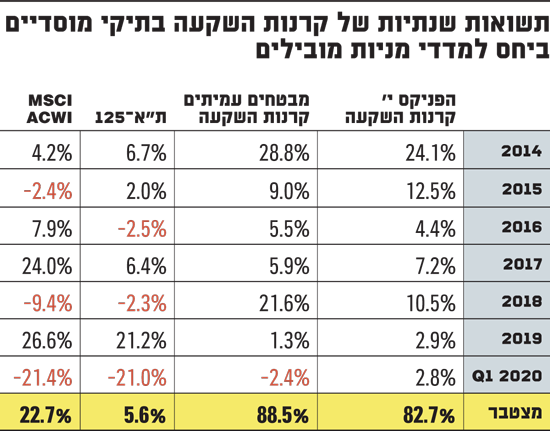

תשואות שנתיות של קרנות השקעה

אחת הסיבות המרכזיות למיתון בתשואות קרנות ההשקעה ביחס לתנודתיות המוגדלת בשוק הסחיר נובעת ממשתנה טכני - שיטת רישום התשואות. תשואות קרנות ההשקעה מועברות למשקיעים אחת לרבעון, ובפיגור ביחס לשוק הסחיר של כמה חודשים. לדוגמה, התוצאות לסוף מרץ 2020 של קרן השקעה - סביר להניח שייכללו בתוצאות קרן הפנסיה או קופת הגמל רק רבעון לאחר מכן.

בגרף המוצג בטור זה, לא צריך להיות מומחה לסטטיסטיקה כדי להבין כי הרכיב המנייתי הסחיר תנודתי משמעותית יותר מהרכיב המנייתי שאינו סחיר - קרנות ההשקעה.

תשואות שנתיות מצטברות של תיקי המניות וקרנות ההשקעה של הראל והפניקס

תשואות עדיפות בטווח הארוך

מנהלי ההשקעות הראשיים של הגופים המובילים בשוק מציגים תפיסה אחידה, שלפיה תוצאות המעבר להשקעה ברכיבים אלטרנטיביים הוכיחו את עצמם לאורך השנים, ורכיבי ההשקעה האלטרנטיביים תרמו להפחתת הסיכון ולהגדלה בתשואת התיקים.

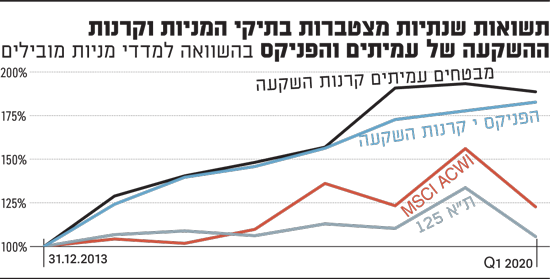

אמירות אלה נתמכות גם בהגדלה המאסיבית של הרכיב בתיקי הגופים השונים. לצורך הבדיקה שערכנו, הצלחנו לבודד נתונים של שני גופים, הפניקס ועמיתים-מבטחים (על פי דיווחי הגופים). כפי שניתן לראות בתרשימים, תוצאות רכיב קרנות ההשקעה בתיקי הפניקס ועמיתים-מבטחים עמדו בציפייה: תשואות קרנות ההשקעה הייתה גבוהה (בדרך כלל ובמצטבר) מתשואת המניות הסחירות, וזאת בתנודתיות נמוכה יחסית.

נוסף על כך, ניתן לראות את השוני בתשואות שהניבו קרנות ההשקעה ביחס למניות הסחירות. בשנת 2018 הניבו קרנות ההשקעה תשואות חיוביות גבוהות לעומת תשואה שלילית של האפיק המנייתי הסחיר. כזכור, 2018 הסתיימה באקורד צורם ובירידות חדות של שוק המניות. שיטת הרישום השונה הובילה לתשואה נמוכה יחסית של קרנות ההשקעה בשנת 2019 לעומת "ריצה" של השוק הסחיר. בדומה, אנו צפויים לראות תשואות נמוכות יחסית של קרנות ההשקעה ברבעון השני של 2020, לעומת תשואות טובות (נכון להיום) של האפיק המנייתי.

בגרף המוצג בטור זה, ניתן לראות כי בטווח הארוך רכיב קרנות ההשקעה הניב תשואות עדיפות משמעותית על פני מדדי המניות הסחירים ובתנודתיות נמוכה משמעותית. בשש השנים האחרונות (ועוד רבעון אחד) רשם רכיב קרנות ההשקעה בקרן של הפניקס תשואה מצטברת של 82.7%, ואילו בעמיתים-מבטחים רשם הרכיב תשואות מצטברות של כ-88.5%. תוצאות אלה מגמדות את תשואות מדד ת"א-125 (5.6%) ומדד MSCI ACWI, שהניב למחזיקים בו 22.7% בתקופה כולה.

תשואות שנתיות מצטברות של תיקי המניות וקרנות ההשקעה של הראל והפניקסבהשוואה למדדי מניות מובילים

מודלי השקעה תיאורטיים גורסים כי הרחבת אפשרויות ההשקעה מאפשרת שיפור תוצאות ההשקעה, הן בהקטנה בסיכון הכולל של התיק והן ביכולת להגדיל את התשואה.

הרחבת תיקי ההשקעה המסורתיים לאפיקים שהיו חסומים בעבר, הובילה לשיפור שניתן לראותו כבר כיום. לאור זאת, סביר להניח כי הרכיבים האלטרנטיביים יוסיפו לגדול בתיקי ההשקעות השונים בשנים הקרובות.

הכותב הוא שותף באופטימום קפיטל - בנקאות להשקעות. אין לראות בכתוב ייעוץ בדבר כדאיות ההשקעה בניירות ערך או בנכסים פיננסיים כלשהם, או כשידול לקנות, למכור או להחזיק מוצרים פיננסיים. אין באמור כדי להחליף שיקול דעת עצמאי או התייעצות עם יועץ מומחה. לכותב או גורמים הקשורים עמו יש או יכולות להיות החזקות או עניין אחר במוצרים הפיננסיים המוזכרים בטור

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.