תכנון של הקצאת נכסים אסטרטגיים הוא אחד הצעדים החשובים בכל תהליך השקעה, והוא דורש בחינה קפדנית וקבלת החלטות טקטיות, שישפיעו על הביצועים לטווח הארוך. אף שאנו נמצאים בשטח לא מוכר, ויחלפו עוד כמה שנים עד שתוצאות מגפת הקורונה יובנו במלואן, נוכל לנסות ולחזות את ציפיות התשואה ל-10 השנים הקרובות - תקופת הזמן הרלוונטית ביותר לביצוע השקעה אסטרטגית.

המיתון הפתאומי והאגרסיבי, שנגרם בעקבות הקורונה, סיפק תנופה נוספת למומנטום שהיה קיים עוד לפני כן בכלכלה ובשוקי ההון. פעולותיהם של הבנקים המרכזיים הם הייצוג הטוב ביותר לכך, כשאמצעי תמרוץ שהתנערו מהם בעבר, כמו התיאוריה המוניטרית המודרנית ושליטה על עקומת התשואה, צוברים אטרקטיביות. למעשה, עברנו לשיטה של מדיניות מוניטרית הנשלטת בידי החובות - שמטרתה לבלום ביעילות את עליית התעריפים. הקורונה תזרז את המעבר לגישות חדשות במדיניות כלכלית, תוך קביעת מדיניות לא שגרתית שתבטיח ריבית נמוכה לאורך זמן.

הבנת שינויים בשיטות כלכליות חיונית להבנת הדינמיקה של כלכלה ואינפלציה, ששולטים במגמות באפיקי ההשקעות השונים. הדוגמה הכי ברורה לשינוי שיטה כלכלית היא בסין, שם צמיחת התמ"ג השנתי צנחה מ-12% במונחים ריאליים בתחילת שנות ה-90, לפחות מ-7% אחרי 2015, וצפויה לרדת לסביבות 4% במהלך 10 השנים הבאות. בזמן שאנו בפיקטה צופים שהאינפלציה בסין תגדל לממוצע שנתי של 3%, קרוב לוודאי שנישאר בשיטה של אינפלציות נמוכות בכלכלות מרכזיות בעולם.

ואולם, ההזרמה המאסיבית של כסף נזיל מהבנקים המרכזיים אל תוך המערכות הפיננסיות כדרך להתמודדות עם השפעות הקורונה על השווקים, תוביל לשחיקה ופיחות במטבע - וסיכוי מוגבר לשינוי השיטה הכלכלית לכיוון רמות גבוהות יותר של אינפלציה עולמית.

התרחיש העיקרי שצופים כלכלני בנק ההשקעות פיקטה (Pictet), הוא שנישאר בשיטה כלכלית המונעת על ידי הצמיחה כתוצאה מיזמות, שתימשך עקב התערבות מוגברת של הבנק המרכזי. התרחיש השלילי שלנו בפיקטה מצביע על הסיכון שצורות שונות של פופוליזם, הצומחות במהלך תקופות כמו זו, מאיימות על צמיחת התמ"ג לטווח הארוך.

המשקיעים יצטרכו להתרגל לתנודתיות גבוהה יותר בשנים הבאות, עם עלייה בתדירות ובעוצמה של ירידות זמניות. כתוצאה מכך, על גיוון וסלקטיביות להישאר בראש במערך השיקולים של המשקיעים, והם יצטרכו לשנות את גישתם ולהיות סובלניים ללקיחת סיכון. אנו רואים כלכלה התנהגותית גדלה והולכת ברלוונטיות שלה במגמה לשיפור התשואות של התיקים.

הצורך המאסיבי בהשקעות ברחבי העולם בעתיד הקרוב קובע שתשתיות כתחום השקעה אינן עוד מגמה זמנית. חוסר יכולתו של המגזר הציבורי לממש השקעות אלה במלואן דורש משחקנים פרטיים למלא את הפער שנוצר. הקשר ההדוק של מגזר נכסים זה עם יעדים לפיתוח בר-קיימא שקבע האו"ם (השקעות ESG) הופך אותו לאטרקטיבי למשקיעים בעלי מודעות לסוגיות של אחריות תאגידית. הביצועים החזקים שהושגו ב-10 השנים האחרונות (8.5% בממוצע) צפויים להמשיך בקצב בריא, אם כי איטי יותר בעשור הקרוב (5.6% בממוצע).

גורמי צמיחה ארוכי טווח יחזרו לחזית

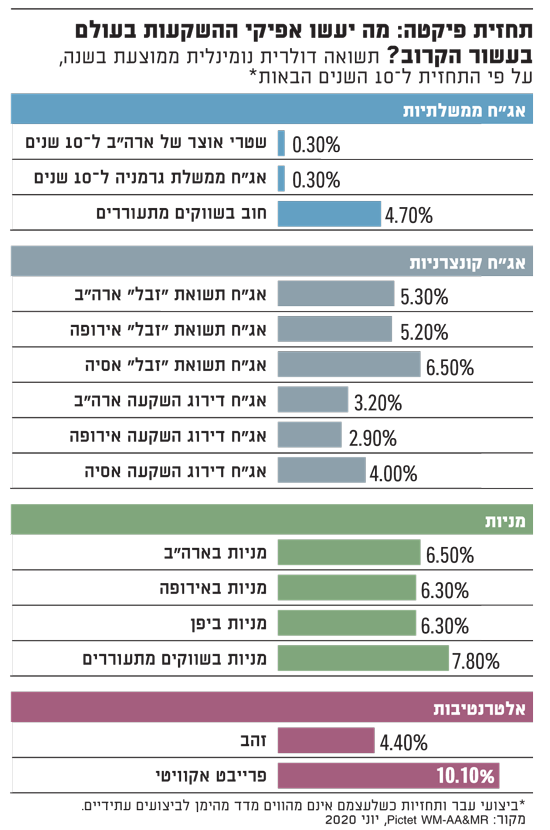

מגפת הקורונה הובילה לעלייה בציפיות התשואה על נכסים פרטיים, ובאופן פרדוקסלי על מניות. בפיקטה אנו צופים כי התשואות השנתיות הממוצעות למניות ב-10 השנים הבאות יכולות להגיע ליותר מ-10% (במונחים דולריים). המשך התשואות הנמוכות של איגרות החוב, ככל הנראה, יגדיל את גורם המשיכה של המניות.

במקביל, בלימת תעריפי הריבית פירושה ירידה בסיכויי ההחזר של אג"ח ממשלתיות ומזומנים. מבחינת מזומנים, המחקר של פיקטה מראה כי ב-30 השנים האחרונות, התשואות ממנו היו צנועות מאוד בתקופות שאחרי אינפלציה. אם מביאים בחשבון מיסוי, התשואות הריאליות במזומן נראות אפילו פחות מושכות.

התרחיש המרכזי הוא שחלק מהכלכלות המרכזיות יישארו במשטר אינפלציה נמוך. עם זאת, קיימת גם האפשרות ש"ההזרקות" המאסיביות של כספים נזילים הקשורות למגפה, יובילו לשינוי השיטה לעבר רמות גבוהות יותר של אינפלציה עולמית, שייגרמו על ידי שחיקה במטבעות.

מגפת הקורונה משנה את מסלול הכלכלה העולמית, שאמורה לחזור לעצמה בעוצמה מלאה בשנת 2021, לאחר התכווצותה השנה. סין אמורה להתאושש במהירות יחסית ולחזור לגדילה האיטית והמאוזנת שלה, בזמן ששינויים מבניים בתוכה ממשיכים. עלייה קלה בצמיחת הפריון המונע על ידי טכנולוגיה, מובילה את כלכלני פיקטה להיות החלטיים יותר מהמוסדות הרשמיים בארה"ב בנוגע לסימנים החיוביים לטווח הארוך והבינוני למשק האמריקאי.

מחיר הזהב עשוי להפיק תועלת מירבית משינוי המדיניות המוניטרית (ואולי גם משטר האינפלציה), עם ממוצע תשואה שנתית צפוי של יותר מ-4% (במונחים דולריים). מנגד, מזומן כבר אינו השחקן החזק ביותר. כפי שצפו כלכלני פיקטה בעבר, גם כעת אנו סבורים כי לפנינו תקופה של ריסון כלכלי, בניסיון לשמור על עלויות חוב נמוכות עבור ממשלות וחברות. לכן, אנו מעריכים כי התשואות השנתיות הריאליות הממוצעות יהיו שליליות בעשור הקרוב גם עבור הפרנק השווייצרי וגם עבור האירו, בעוד הדולר האמריקאי מציע תשואה נמוכה של 0.6% בשנה. המשקיעים יצטרכו לשקול אלטרנטיבות נזילות אחרות כדי לשפר את מזלם במהלך תקופה של ריבית אפסית.

מעמדן של אג"ח ממשלתיות יוטל בספק

עבור משקיעים שמוכנים לקחת את הסיכון ולהיפתח לאפיקים חדשים, החוב בשווקים המתעוררים ואיגרות חוב עם תשואה גבוהה (אג"ח "זבל") מציעים הזדמנות גדולה. התפנית במדיניות המוניטרית גם מוכיחה שהשקעה באמצעות קרנות נותרה סוג ההשקעה האסטרטגי הנכון ביותר, עם אופק לתשואה דו-ספרתית.

על רקע ירידת התשואות מסוגי הנכסים המסורתיים, כמו איגרות חוב ומזומנים, המשקיעים ימשיכו להימשך לאפשרויות שיכולות לשפר את סיכויי הגיוון בתיק שלהם. כשרווחי החברות יירדו באופן משמעותי כתוצאה מנגיף הקורונה, התוצאה תביא לעלייה בציפיות התשואה, לעומת ההכנסה ממניות בצורת דיבידנדים, שתרד.

לחץ ממושך כלפי מטה על שיעורי הריבית יביא לכך שאג"ח ממשלתיות מרכזיות יניבו תשואות שנתיות זעומות או אפילו שליליות בממוצע ב-10 השנים הבאות. שיעורי ריבית נמוכים בהתמדה מקבלים הגנה מועטה מאג"ח ממשלתיות כאלה, שאפילו עלייה קלה באינפלציה עלולה לערער. מעמדן כ"מקלט בטוח" עשוי אף הוא להיות מוטל בספק.

בשעה שהתחזית החלשה לאג"ח ממשלתיות תשפיע על דירוג ההשקעה שלהן, נראה כי ציפיות התשואות ארוכות-הטווח לאג"ח בעלות תשואה גבוהה (אג"ח "זבל") יזכו לשיפור כתוצאה מהאירועים האחרונים. התשואות הצפויות מחובות בשווקים המתעוררים נראות גם אטרקטיביות יותר למשקיעים שמוכנים לסבול את הסיכון.

הפוטנציאל המופחת של תיקי 60/40 מסורתיים (60% מניות ו-40% אג"ח) בגלל דעיכת התשואות מהאג"ח, יגביר את הדחיפות למצוא גישות חלופיות להקצאת נכסים אסטרטגית. להשקעה המשלבת חשיפה כבדה למניות פרטיות, נכסים ריאליים ואסטרטגיות השקעה רווחיות ארוכות-טווח, יש פוטנציאל להגדיל את התשואות לטווח הארוך.

חרף אקלים כלכלי חסר יציבות כעת, משקיעים שיבחנו את מכלול הגורמים המשפיעים לטווח הארוך, כמו גיוון תיק ההשקעות, גמישות מחשבה, ביצוע פעולות דינמיות ויצירתיות ולקיחת סיכונים, יוכלו לצפות לתשואות גבוהות.

הכותב הוא ראש הקצאת נכסים ומחקר מאקרו בבנק ההשקעות השווייצרי פיקטה (Pictet Wealth Management), המספק שירותי ניהול הון, ניהול נכסים והשקעות חלופיות. אין באמור ייעוץ/שיווק השקעות או תחליף לייעוץ/שיווק, המתחשב בנתונים של כל אדם או תחליף לשיקול דעתו של הקורא, והוא אינו מהווה הצעה לרכישת ניירות ערך.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.