"אין שמחה גדולה מהתרת ספקות". מסתמן שתוצאות הבחירות בארה"ב לנשיאות ולקונגרס כבר ברורות, ואילו הבחירות לסנאט ייטו בסבירות גבוהה למפלגה הרפובליקאית. ב-5 בינואר צפוי להתקיים סיבוב שני של בחירות למושבי הסנאט בג'ורג'יה - אך אם בית המשפט העליון לא יאשר הצבעה המונית במעטפות כדי להגדיל את אמון הציבור בהליך הדמוקרטי, אזי סביר שהרפובליקאים ישמרו על הרוב בסנאט.

בהינתן סנאט בשליטה רפובליקאית, ג'ו ביידן (אם לא יהיו הפתעות של הרגע האחרון) כנשיא לא יוכל אפילו למנות שגריר בישראל על דעת עצמו. הסנאט נדרש לאשר את המינויים, והדבר יהיה קריטי בעיקר לקראת פברואר 2022, אז צפוי להיות מוחלף נגיד הבנק המרכזי ג'רום פאואל.

כשארה"ב נמצאת בתקופה של אי-ודאות והחלמה לאחר מערכת בחירות סוערת, וכשערפל האי-ודאות עדיין שורה על ארה"ב בטווח המיידי, כדאי לשקול לגוון את תיק ההשקעות במדינות אחרות ובמטבעות אחרים.

כשמשקיע ישראלי מדבר על השקעות בחו"ל, תרחיש הבסיס הוא השקעה בארה"ב במניות או באיגרות חוב הנקובות בדולר ארה"ב. התקופה הקרובה צפויה להיות תנודתית עבור ארה"ב, וזה ישליך כמובן על השווקים הפיננסיים בכל העולם - אבל מעבר לתקופת אי-ודאות בארה"ב, צריך יהיה גם להבין איך ארה"ב תתאושש מהקורונה וממערכת הבחירות הנוכחית.

מבנה החוב מאפשר לסייע

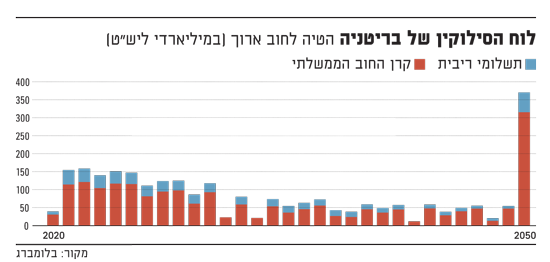

לוח הסילוקין של החוב הממשלתי של בריטניה מצביע על הטיה בלוח פירעונות החוב בחלק הארוך של העקום. רוב החוב של בריטניה הוא חוב לתקופה קצרה, ולכן, כאשר נדרשים לגלגל חוב קיים שנפרע, מדובר על סכומים לא משמעותיים באופן יחסי. נוסף על כך, בחינה של הריבית המשולמת על החוב שנפדה בשנים הקרובות מצביעה על שיעורי ריבית גבוהים משמעותית מסביבת הריבית הנוכחית.

לשם המחשה, ביוני 2021 צפויה להיפרע סדרת חוב של אג"ח ממשלת בריטניה בהיקף של כ-24.6 מיליארד ליש"ט, והריבית המשולמת בגינה היא 8%. לאור העובדה שכיום איגרת לעשר שנים של בריטניה נסחרת בתשואה של כ-0.25%, אזי תשלום ריבית של 8% עבור 24.6 מיליארד ליש"ט שקולה לתשלום ריבית של 0.25% עבור כמעט 800 מיליארד ליש"ט.

בפועל מדובר במצב ריאלי, משום שהנפקה בהיקף כה גדול תשפיע על הריבית שתשלם בריטניה, ולכן סביר יותר להניח שבריטניה תוכל להנפיק סדר גודל של כ-100 מיליארד ליש"ט חליף לסדרה הנפדית, וכך גם להגדיל את היקף החוב פי ארבעה, ובמקביל להקטין את הוצאות המימון בכ-90%.

בתקופה שבה החוב הוא זה שאמור לממן את הצמיחה ואת החזרה לשגרה לאחר מגפת הקורונה, מבנה החוב של בריטניה מאפשר למשרד האוצר הבריטי ולבנק המרכזי של בריטניה להמשיך ולסייע למשק בהיקפים משמעותיים, בלי שהדבר ישפיע על ההוצאות השוטפות של הממשלה בגין ריבית.

ומה עם הברקזיט והקורונה?

מה שמעכב את ההתקדמות במגעים על הברקזיט בשלב הנוכחי הוא הסוגייה של מכסות הדיג. המדינה שעומדת על הרגליים האחוריות בנושא הזה היא ספרד, המהווה מעצמת דיג באירופה, ומכסות הדיג (וגם השמן) נקבעות על-ידיה.

מכיוון שהסכמי הסחר של בריטניה מול האיחוד הם בעצם רצף של הסכמים שבהם לכל מדינה באיחוד יש אינטרסים אחרים שברצונה לקדם, יש לבריטניה יתרון בניהול המגעים, משום שביכולתה לבצע מעין "הפרד ומשול", ובאופן הזה למנוע מהאיחוד האירופי להציג חזית אחידה.

בסוגיית הקורונה, בריטניה נכנסה לסגר שני, ומניסיון עולמי (וישראלי) המשמעות היא שבעוד כשבוע היא תוכל לצאת בהדרגה מהסגר, ולחזור לשגרה על כל המשתמע מבחינת צמיחה כלכלית.

על רקע האי-ודאות בשוק מרכזי אחד (ארה"ב), מהווה בריטניה שוק אטרקטיבי להסיט אליו כספי השקעה. מובן שמפולת בארה"ב תוביל להשפעה שלילית על כלל השווקים הפיננסיים בעולם, אבל מדינות יציבות עם פוטנציאל יתאוששו מהר יותר, וגם לא צפויה בריחה מהן.

הפוטנציאל עולה על הסיכון

מרבית הסיכונים בנוגע לבריטניה ידועים ומתומחרים בשוקי המניות והחוב בבריטניה. פרישת בריטניה מהאיחוד האירופי היא סוגיה שידועה כבר מאז 2016, וסוגיית הקורונה מלווה אותנו כבר כמעט שנה. מכאן, שכל הפתעה יכולה להיות הפתעה לטובה.

הקטנת הוצאות המימון המשולמות על החוב של בריטניה תאפשר בהמשך לסייע יותר למערכת הפיננסית, משום שהסיוע יהיה "זול יותר", והדבר יאפשר לבנקים להקצות יותר אשראי לעסקים ולהתאוששות של המשק הבריטי.

עידוד של הבנקים להקצות אשראי לעסקים בבריטניה צפוי להוביל להתאוששות מהירה באופן לרוחב המשק, שתשפיע על כלל מגזרי הפעילות - ריטייל, נדל"ן, פאבים וכיו"ב.

מכיוון שעד כה בריטניה חוותה כבר התפרצות חריפה של הקורונה, אז סביר יהיה להניח על בסיס מה שידוע עד כה, שהבריטים ערוכים טוב יותר מבחינת חסינות האוכלוסייה לחורף. התשואה הנמוכה בבריטניה תומכת בהמשך הצמיחה, ומאפשרת להגדיל את החוב הממשלתי - מהלך שיאפשר התאוששות בטווח הקצר.

על אף הקורונה, בבריטניה שיעור האבטלה עומד על 4.5%, ומדדי מנהלי הרכש וביטחון הצרכנים על 53.7 ו- 52.3 נקודות בהתאמה, נכון למדידה שהתקיימה באוקטובר (נתון מעל 50 מצביע על צפי להתרחבות, וככל שהמספר גבוה יותר מ-50 המשמעות היא שהיצרנים והצרכנים אופטימיים יותר).

יחס החוב-תוצר של בריטניה עומד על 96.6% נכון לסוף הרבעון השני, לאחר שעמד על רמה של כ-85% טרום הקורונה. גם יחס של מעל 100% הוא לא דרמה מבחינת בריטניה, לאור הריבית הנמוכה המשולמת בגין החוב.

בשקלול עיקרי הנתונים, עולה תמונה שלפיה הפוטנציאל גבוה, בעוד שהסיכונים כבר ידועים, מתומחרים והשפיעו על השוק הבריטי. נוסף על כך, ג'ו ביידן, כנשיא שיחדש הסכמים בינלאומיים, ישאף לתפור עסקת חבילה עם בריטניה ועם האיחוד האירופי, וייתכן שמבחינה זו האמריקאים יוציאו את הערמונים מהאש עבור האנגלים.

ייתכן שבהיבט של השקעות, הפעולה הנכונה אינה לנסות ולחזות מה יהיה בארה"ב, ומה המדיניות שינקוט הממשל החדש, אלא דווקא לחפש השקעות במקום אחר שאינו ארה"ב, ובמובן הזה בריטניה היא בחירה מעניינת.

הכותב הוא מנכ"ל OXTP INVESTMENTS ומשמש מנהל תחום החוב בחברת Oscar Gruss. הכותב ו/או חברות קשורות עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בטור זה. האמור אינו מהווה ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.