השבוע יעסוק "המדריך המעשי לכיס שלנו" בממשק שבין טכנולוגיה לכסף: אפליקציות לניהול הכסף שברשותנו מצד אחד, ואפליקציות תשלום מהצד השני. מדובר בסוגיות בוערות ורלוונטיות נוכח מספר התפתחויות שצפויות בזירה הזו בחודשים הקרובים.

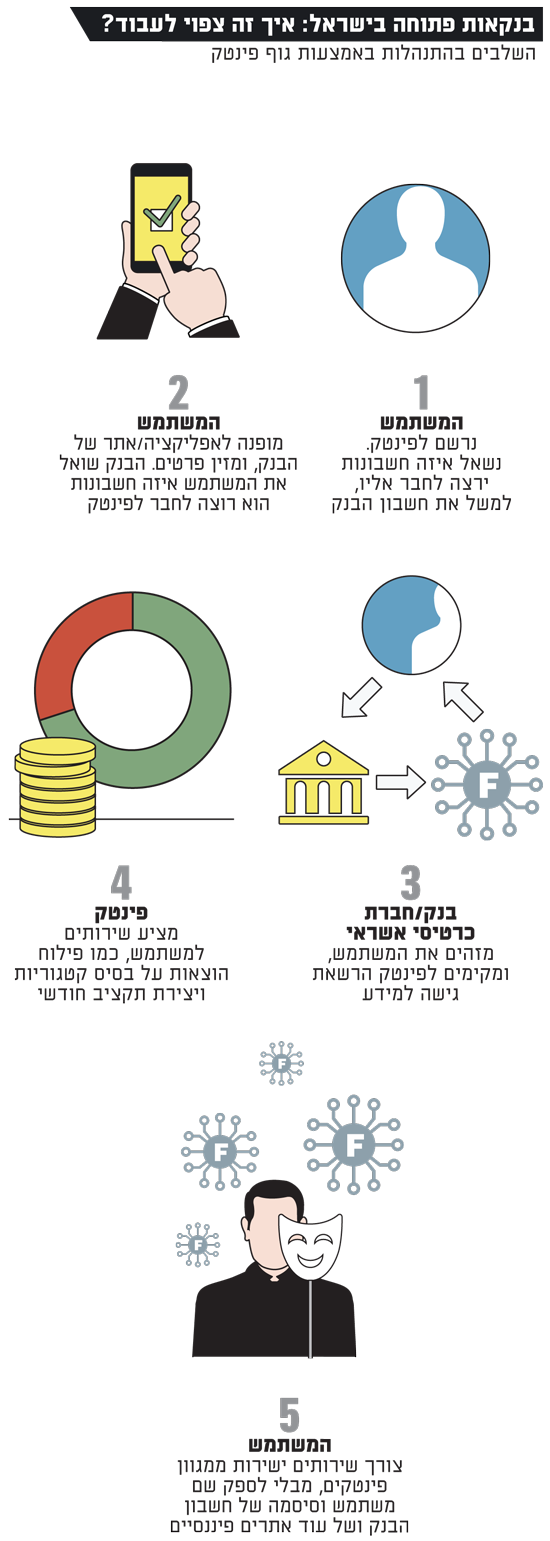

רפורמת "הבנקאות הפתוחה" שעומדת בפתח נועדה לאפשר לנו, הצרכנים, להיעזר באפליקציות שונות כדי להבין ולנהל טוב יותר את הפיננסים שלנו. האפליקציות גם יוכלו לאפשר לנו לחסוך יותר, לצאת מהמינוס ואפילו לעשות "שופינג" קל בין מוצרים פיננסים.

בנוסף, לקראת סוף השנה צפוי להגיע לישראל הארנק האלקטרוני של אפל, אפל-פיי, ולהצטרף לעוד ארנקים אלקטרוניים שכבר פועלים כאן. מעל כל אלה עומדת הקורונה, שהעצימה את הצורך שלנו כצרכנים בתשלום מרחוק.

בסדרה נסביר את המשמעויות של כל אלה, נציג את האפליקציות השונות ונשיב על השאלות החשובות. קריאה מועילה.

הבנת מצבנו הפיננסי לאשורו, שלא לדבר על ניהול הכסף שלנו - כל הכסף שיש לנו - היא עניין מסובך. זה מתחיל מזה שאתרי הבנקים לא ידידותיים מספיק, ממשיך בכך שהכספים שלנו מפוזרים בין גורמים שונים (בנקים, חברות כרטיסי אשראי, חברות ביטוח, בתי השקעות), ונגמר בעובדה שרובנו לא נצליח להסיק מספיק מסקנות לגבי מצבנו הפיננסי, גם אם כל המידע ירוכז על גבי מסך אחד. בדיוק אל הוואקום הזה נכנסו בשנים האחרונות כמה אפליקציות ישראליות להבנת פיננסים, ניהול תקציב וסגירת המינוס.

כיום השימוש במרבית האפליקציות האלה דורש מאתנו להזין את שם המשתמש והסיסמה של חשבון הבנק וחשבונות אחרים, ולא כל הצרכנים מרגישים בנוח לעשות זאת. אך בעתיד צפויה להתחיל בישראל רפורמת הבנקאות פתוחה, שתהפוך את החיבור בין האפליקציה לחשבון הבנק למאובטח ופשוט הרבה יותר (פירוט בנוגע לרפורמה - ראו מסגרת). בשבועות האחרונים ערכנו סקר שוק מקיף, שבו מיפינו את האפליקציות הבולטות בתחום, בחנו את המיקוד שלהן, וגם התנסינו בהן כדי לזהות את נקודות החוזק והחולשה. שלוש האפליקציות שנציג היום הן במודל של דמי מנוי. מחר נציג עוד שתי אפליקציות שעובדות במודל שונה.

MyFinanda

מייסדים: ד"ר איציק בוסל, שי בוסל (מנכ"ל), רון לוי

ותק בשוק: שש שנים

מספר משתמשים: יותר מ-50 אלף רשומים, מתוכם אלפים שמשתמשים באפליקציה מדי חודש באופן שוטף. כמה מאות מנויים משלמים

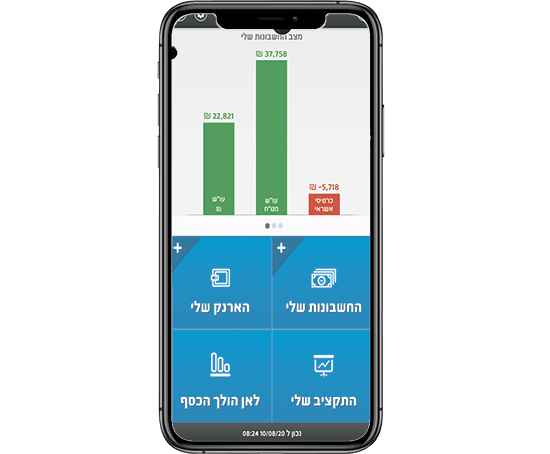

אפליקציית MyFinanda

המהות: האפליקציה מציגה במקום אחד את כל הפעילות שלנו בעולם הבנקאי, ומתעדכנת באופן שוטף. "תשאלי אנשים 'כמה אתם מוציאים בחודש', והם לא בהכרח יידעו להשיב. לעתים עמותות לליווי כלכלי יושבות במשך שעות עם משפחות, רק כדי להבין את הנתון הזה", מסביר שי בוסל.

פיצ'רים בולטים: ריכוז נתונים אודות חשבונות בנק, כרטיסי אשראי, חשבונות מט"ח, חסכונות, הלוואות ותיק השקעות בחשבון הבנק. האפליקציה מראה את ההכנסות וההוצאות, מפלחת את ההוצאות לפי קטגוריות, ויכולה ללוות משתמשים בניהול תקציב. אפשר להשתמש בזוג באפליקציה, באמצעות אותו שם משתמש. אפליקציה חדשה, שמצויה כיום בגרסת בטא, תכלול פיצ'רים נוספים, כמו צפי להוצאות עתידיות ותקציב שמיוצר אוטומטית על בסיס כך. רק מנויים יכולים לקבל גישה לאתר, ולשימוש דרך מחשב.

סיסמאות: האפליקציה דורשת הזנת סיסמאות של אתרי חשבונות בנק וכרטיסי אשראי, בנקאיים וחוץ בנקאיים, כדי למשוך נתונים.

שי בוסל, מנכ"ל ומייסד מייפיננדה / צילום: יונתן בלום

אבטחה: הסיסמאות נשלחות לשרתים של פיננדה באופן חד פעמי. במכשיר הטלפון נשמרות הסיסמאות כשהן מוצפנות. מה שנשמר בשרתי החברה, לפי בוסל, הוא רק "המפתח", כלומר קוד שמאפשר לפענח את הסיסמאות. הן אינן נשמרות בשרתים.

כמה זה עולה: האפליקציה עובדת במודל Freemium, כלומר השימוש בה חינמי, אך יש שירותים מתקדמים יותר ויכולות ניתוח שרק מנויים מקבלים. מנוי לשלושה חודשים עולה כ-50 שקל (לכל התקופה) ומנוי לחצי שנה עולה כ-90 שקל.

תמיכה וליווי למשתמשים: יש תמיכה בהתכתבות במייל או בפייסבוק, גם למי שאינו מנוי.

דבר המייסד: "העסק שלנו משפחתי. אבא שלי מגיע מתחום הדאטה", מספר שי בוסל. "בשנות ה-70 הייתה לו חברה בשם שיתב שסיפקה שירותים לבנקים, היית צריך לפתוח אצלם חשבון. אבא שלי מצא את עצמו עם חברה קטנה, והרבה חשבונות בנק.

"אני למדתי מתמטיקה ומדעי המחשב בטכניון, והתחלנו לרכז את כל החשבונות של החברה במקום אחד, במקום לעבוד עם אקסלים. ואז אמרנו, אם זה עובד לנו, למה לא לפתוח את השירות לכולם? אנחנו רוצים שאנשים יבינו בדיוק לאן הלך הכסף שלהם. מה אפשר להבין מזה ש-30% הלכו ל'שירותים'?".

דבר הנסיינית: האפליקציה מיושנת, אך בהחלט יש בה פונקציות שימושיות לניהול תקציב ולניתוח ההוצאות החודשיות בהתאם לקטגוריות. למשל, למדתי בזכותה שאני מוציאה כ-900 שקל בחודש עבור מוצרי פארם. לא הייתי מהמרת בחיים על סכום כל כך גבוה. עם זאת, לא תוכלו לדעת אם אתם עומדים להיכנס למינוס או לא.

התנסיתי גם בגרסת הבטא של האפליקציה החדשה, ושם הממשק מתקדם וידידותי בהרבה, ויש גם אפשרות לבנות תקציב בצורה חכמה, אך כזו שדורשת הזנת נתונים (למשל, הזנת התקציב החודשי לקניות, תחבורה וכן הלאה, על בסיס הוצאות העבר).

החיים בפלוס

מייסדת: רונית טאוליב, מאמנת ויועצת כלכלית למשפחות

ותק בשוק: שנתיים

מספר משתמשים: מעל 3,000, רובם מנויים משלמים

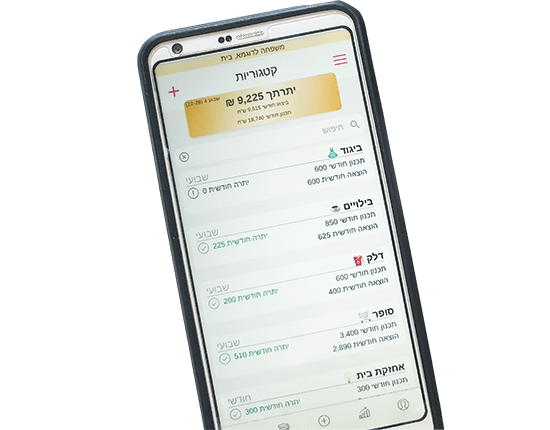

אפליקציית "החיים בפלוס"

המהות: מעקב אחר הוצאות ושמירה על תקציב מתוכנן. במקום להזין הכנסות והוצאות בגיליונות אקסל, מזינים באפליקציה. לפי טאוליב, "המטרה שלי היא שאנשים יצליחו לעמוד ביעדים שלהם ולא ינטשו".

פיצ'רים בולטים: הזנת ההוצאות בהתאם לקטגוריות מובנות (בילויים, קניות בסופר וכו'), ובחינתן מול התקציב שהוזן לכל אחת מהן; שיתוף בן הזוג באפליקציה, וקבלת התראות בכל פעם שמוזנת הוצאה חדשה; ניהול תקציב של פרויקטים שונים, כמו חופשה או שיפוצים; מתאימה גם לבעלי עסקים. האפליקציה זמינה גם במכשירים שאינם סלולריים.

סיסמאות: אין צורך להזין סיסמאות של אתרי חשבונות בנק וכרטיסי אשראי - כל הפרטים הפיננסיים מוזנים בידי המשתמשים.

אבטחה: הנתונים מאוחסנים בשרתים של מיקרוסופט ותעבורת הנתונים מוצפנת.

רונית טאוליב, החיים בפלוס / צילום: יעל רביד

כמה זה עולה: האפליקציה חינמית עבור לקוחות של טאוליב. יש מנוי ב-60 שקל לשלושה חודשים; מנוי ב-99 שקל לשישה חודשים; ומנוי ב-179 שקל לשנה, כשהמנוי אינו מתחדש אוטומטית אלא צריך לבקש להאריך אותו בתום התקופה. אין אפשרות להתנסות חינמית.

תמיכה וליווי למשתמשים: קיימת תמיכה בווטסאפ, ויש גם קבוצת פייסבוק למשתמשי האפליקציה, שגם בה אפשר לשאול שאלות.

דבר המייסדת: "האפליקציה פותחה במקור כדי לעזור למשפחות שליוויתי. לכל משפחה פתחתי קבוצת ווטסאפ, והיא התבקשה לדווח שם על כל הוצאה, וגם כמה נשאר בתקציב לעומת התכנון. צברתי המון קבוצות כאלה, ואמרתי לעצמי: למה לא ליצור אפליקציה שבה ירוכז הכול?

"אני מלווה משפחות שמשתכרות היטב, ועדיין לא מבינות מדוע הן במינוס ולאן הולך הכסף. אני מאמינה שאין כמו לכתוב את הדברים בעצמך ברמת היומיום - הוצאות, הכנסות, תקציב - כדי להיות במודעות לכסף, להצליח לעמוד ביעדים, לצאת מהמינוס ולהתחיל לחסוך".

דבר הנסיינית: הפשוטה מבין האפליקציות, שכן אינה מבוססת על עיקרון משיכת הנתונים מחשבונות הבנק וכרטיסי חברות האשראי, ודורשת מילוי פרטים באופן עצמאי. מאחר שהיא מחייבת מוטיבציה גבוהה לתהליך של התנהלות בתוך תקציב וחיסכון, מתאימה במיוחד לאנשים עם מחויבות גבוהה לתהליך של הידוק החגורה ומעקב אחר הוצאות.

riseup

מייסדים: יובל סמט (מנכ"ל), תמרה הראל כהן, יפתח בר וחנן רובין

ותק בשוק: 10 חודשים

מספר משתמשים: 3,000, מתוכם 600 משלמים

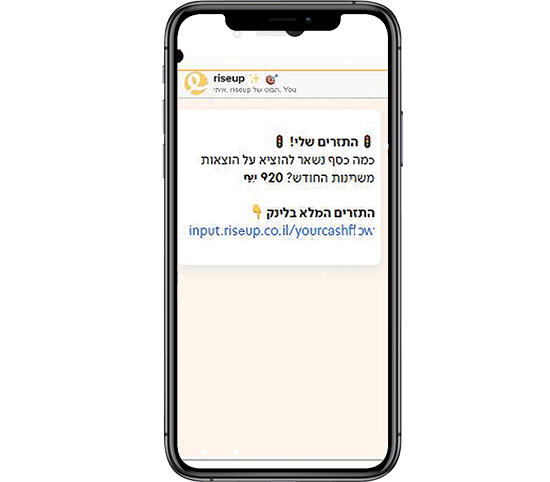

אפליקציית riseup

המהות: שירות המשקף לכם את מצבכם העתידי מההיבט התזרימי בצורה הפשוטה ביותר. מסך הבית מראה לכם בכל רגע נתון כמה כסף אתם עוד יכולים להוציא החודש כדי לעמוד במגבלות התקציב (שמחושב אוטומטית). לפי יובל סמט, "אנחנו נותנים צפי לעתיד. כשיש את הידע הזה אפשר לקבל החלטות בקלות. האם לקנות למשפחה עוד מגש פיצה או לא, ואולי לשים בצד את הכסף שצפוי להיחסך. כך אפשר לצמוח כלכלית".

פיצ'רים בולטים: מדובר בשירות, ולא באפליקציה. הוא מבוסס על בוט שמעדכן אתכם בנוגע למצבכם בווטסאפ, וכולל לינק שבו אפשר לראות על גבי מסך אחד כמה נתונים פשוטים: כמה כסף נשאר עבור הוצאות משתנות השבוע, כמה כסף יישאר בסוף החודש, כמה מומלץ להוציא בקטגוריה של "הוצאות משתנות" וכמה צפוי לצאת בקטגוריות כמו "סופר".

יובל סמט, רייזאפ / צילום: אוראל כהן

השירות גם מראה את סך ההוצאות הקבועות בחודש, וסך ההכנסות. איך השירות יודע כמה כסף אנחנו צפויים להוציא בסופר החודש? על בסיס הסקה מהעבר אל העתיד. הוא מייצג את הסכום הממוצע שהוצאנו על סופר בחודשים האחרונים, לפי פירוט ההוצאות בכרטיסי האשראי. אפשר לשנות אותו ידנית. מסך הבית פועל היטב גם בטלפון וגם בווב.

סיסמאות: יש לתת את הסיסמאות של אתרי חשבונות בנק וכרטיסי אשראי, בנקאיים וחוץ בנקאיים, כדי למשוך נתונים לאפליקציה.

אבטחה: הסיסמאות נשמרות באמצעות שירות שנקרא 1Password לשמירה ואבטחת סיסמאות. הסיסמאות שמורות שם בענן כשהן מוצפנות. המידע הפיננסי מוצפן בשרתים אחרים, בנפרד מהן.

כמה זה עולה: יש חודש התנסות חינם, ולאחר מכן העלות עומדת על 45 שקל בחודש.

תמיכה וליווי למשתמשים: התמיכה ניתנת בהתכתבות מול נציגי החברה, שמשיבים בממוצע תוך יום אחד. יש גם קבוצת פייסבוק למשתמשים שנקראת Rising up. אפשר לשאול את הנציג בצ'ט שאלות שנוגעות להתנהלות פיננסית נכונה, כמו האם כדאי לקנות את המקרר בתשלומים או לא, או האם כדאי להקפיא משכנתא או לא.

דבר המייסד: "הגעתי מבית שלא היה בו הרבה כסף. חוויתי חיים בצל של המינוס, שהיו מאוד שבריריים כלכלית", מספר סמט. "הקמנו את רייזאפ כי הבנו שבעיית החוב הצרכני התעצמה לכדי בועה מסוכנת. הפוקוס שלנו הוא מעמד הביניים, משפחות שההכנסה שלהן סביב 13-21 אלף שקל נטו בחודש. אנחנו רוצים לעזור לאנשים לצמוח דרך תזרים חיובי. אני לא מאמין בחינוך פיננסי נטו, אני מאמין בטכנולוגיה. אנחנו ווייז כלכלי".

דבר הנסיינית: זו התוכנה עם חוויית המשתמש האינטואיטיבית והטובה ביותר, למי שרוצה בסך הכול לראות איך נראה התזרים שלו בנקודה הספציפית בחודש, ומה הוא צריך לעשות כדי לא להיכנס למינוס (או מה עומד להיות המינוס). זה לא תמיד דבר שקל להבין כשנכנסים לחשבון הבנק, וגם לא לאפליקציות אחרות. השירות לא מציע כרגע עיבודים מורכבים יותר, אך ייתכן שיהיו בהמשך.

מה מעכב את הבנקאות הפתוחה

רפורמת הבנקאות הפתוחה (Open Banking) נועדה לקדם שקיפות ותחרות בתחום השירותים הפיננסיים בישראל. האפליקציות (פינטקים) שמפורטות בכתבה הן דוגמה לאופן שבו התחרות הזו יכולה להתממש. המטרה היא שהפינטקים, וגם נותני שירותים פיננסיים אחרים (כמו בנקים), יוכלו לרכז את כל המידע הפיננסי שלנו במקום אחד, לבצע עיבודים על בסיסו וכן להציע כלים לניהול תקציב. הם גם יציעו שירותים מתקדמים, כמו השוואת מחירים למוצרים פיננסיים בסגנון זאפ פיננסי.

לכאורה, הפינטקים כבר מספקים את השירותים האלה, אך הבנקאות הפתוחה צפויה להגדיל את השוק ולשכלל אותו. מדוע? מכיוון שהיום, כדי להשתמש באפליקציות, יש להזין לתוכן את שם המשתמש והסיסמה של חשבון הבנק או אתר כרטיסי האשראי, דרך שאינה נחשבת מאובטחת מספיק וגם די מסורבלת. הבנקאות הפתוחה מבוססת על טכנולוגיה אחרת, המכונה API - כלומר Application Programming Interface. מדובר בממשק אינטרנטי מאובטח יותר, שמאפשר לאפליקציה "לבקש" מחשבון הבנק מידע מסוים, למשל את היתרה בחשבון העו"ש. המידע יימסר רק אחרי שנתנו את אישורנו לכך.

מעבר לכך, בניגוד למצב היום, שבו הפינטקים שבהם אנחנו נעזרים אינם מפוקחים, הרי שבמסגרת הבנקאות הפתוחה, הפינטקים יידרשו לעבור רישוי של רשות ניירות ערך לעניין הגנה על פרטיות, אבטחת מידע וניהול סיכונים. במדינות האיחוד האירופי מיושמת רפורמה דומה, ובעתיד היא תורחב גם לגופים נוספים כמו בתי השקעות.

הבנקאות הפתוחה הייתה אמורה לצאת לדרך באופן שיכלול בנקים, חברות כרטיסי אשראי ופינטקים החל מאפריל הקרוב (כרגע לא מתוכננים להיכלל בה גופים מוסדיים וגופים אחרים נותני אשראי). אך הלכה למעשה, הרפורמה תקועה. מדוע? בגלל התקיעות של התקציב. הרפורמה תלויה בכך שיעבור בכנסת תזכיר חוק למתן שירותי מידע פיננסי, שגיבשו משרד האוצר ורשות ניירות ערך. החוק מיועד להיכלל בחוק ההסדרים, שכרוך בכך שיעבור תקציב. האם ומתי זה יקרה? לא ברור.

אך זה לא סוף הסיפור. בנק ישראל הוא הרגולטור של הבנקים וחברות כרטיסי האשראי, ולכן הוא מתכוון להוציא בכל זאת חלק מהתוכנית לדרך באפריל: את האפשרות של הגופים לשתף מידע אלה עם אלה. זאת ועוד, מאחר שהבנקים כבר נערכו לבנקאות הפתוחה ברמה הטכנולוגית, הרי שכבר מתחילים להיווצר שיתופי פעולה נקודתיים בין בנקים מסוימים לפינטקים מסוימים.

כך, למשל, בשבועות הקרובים יחל שיתוף פעולה בין בנק דיסקונט לבין רייזאפ, וצפויים שיתופי פעולה דומים נוספים. עם זאת, מדובר בשיתופי פעולה מסחריים. כל הסיטואציה הזו, טוענים הפינטקים, עלולה להוציא אותם מהמשחק ולשמוט את השטח מתחת לרגלי הרפורמה.

"כל עוד הבנקים ייצאו לדרך עם הרפורמה לפני הפינטקים, זה אבסורד שחוטא לכל המהלך", אומר שי בוסל, המנכ"ל והמייסד של MyFinanda. "הבנקים יקבלו 'פור' על פנינו בקידום פונקציות שונות שיכולות לקרוץ לצרכנים, למשל ניהול תקציב. ואז כל הסיפור של קידום התחרות וצמצום הריכוזיות פשוט לא יקרה. אומרים שהדרך לגיהינום רצופה כוונות טובות? זה בדיוק מה שיקרה כאן. לכן לדעתי בנק ישראל צריך לעצור את הרפורמה, עד שגם הפינטקים יהיו חלק ממנה".

ברשות ניירות ערך מגבים את העמדה הזו, ואומרים כי "כדי להבטיח תחרות ארוכת טווח ובריאה, שתייצר ערך בר קיימא לצרכן ולמשק הישראלי, מועדי תחילת הרפורמה והענקת השירותים נדרשים להיות אחידים. אחרת, באופן טבעי, הבנקים יקבלו יתרון שעלול לפגוע בסיכויי החדירה לשוק של הפינטקים".

מבנק ישראל נמסר בתגובה: "בנק ישראל מקדם פרויקט של בנקאות פתוחה כבר כמעט שלוש שנים, מתוך הכרה בערך הצרכני והתחרותי בפרויקט מסוג זה. הפרויקט מוכוון צדדים שלישיים, והאקוסיסטם נבנה כך שיכלול מלבד שחקנים מסורתיים כמו בנקים, גם גופים פיננסיים אחרים וגם פינטקים.

"כמובן שזה תלוי בהשלמת הליך החקיקה בנושא עד למועד העלייה לאוויר, הצפוי באפריל 2021. ככל שהחקיקה לא תושלם בזמן, ישתתפו באקוסיסטם המערכת הבנקאית וחברות כרטיסי האשראי, וכן גופי פינטק שיגיעו להסכמים מול המערכת הבנקאית על שימוש במידע, שבשלב הראשון, כולל תנועות ויתרות עו"ש בלבד. גם בצורה מוגבלת זו יש ערך רב, שיביא להגברת התחרות במערכת ויניב יתרונות גדולים ללקוחות.

"אנו מקווים כי החקיקה בנושא תעבור בזמן הקרוב, ואפילו עוד לפני מועד העלייה לאוויר, כך שגם חברות הפינטק יוכלו להיות חלק מהאקוסיסטם כבר מהשלב הראשון. ככל שנתעכב ונמתין לחקיקה, אנו מעכבים את הערך שהצרכן יכול להפיק כבר היום בתחום זה".

אז מה יעלה בגורלה של הרפורמה? במשרד האוצר וברשות ניירות ערך מדברים על כך שהיא תקודם במסגרת חוק ההסדרים הקרוב, והתקווה היא שזה יקרה עם העברת התקציב בדצמבר. האם היא תכלול גופים נוספים מלבד בנקים וחברות כרטיסי אשראי? אולי. לפי משרד האוצר, "תזכיר החוק מקנה לשר את הסמכות להרחיב את תחולתו גם לגבי גופים פיננסיים נוספים, כמו גופים מוסדיים ונותני אשראי אחרים".