ההתחזקות המהירה של השקל מול הדולר במהלך השבועיים האחרונים מטרידה לא רק את היצואנים שמקבלים את תוצרתם בדולרים, אלא גם את המשקיעים הישראלים הפרטיים ששמים את השקעתם במטבע זר.

בימים שבשגרה הנושא לא אמור להטריד את מנוחתם של המשקיעים, אך ההתחזקות החריגה שנרשמה לאחרונה במטבע המקומי, בעוד הדולר נפל לרמת שפל שלא נראתה מאז אמצע שנות התשעים של המאה הקודמת, מעלה לקדמת הבמה את נושא אובדן הערך של ההשקעת הישראלים במניות, נדל"ן או כל נכס שמושקע במטבעות חוץ. שכן אל מול המטבע המקומי, ערכה של ההשקעה נשחקת ככל שהשקל מתחזק מול המטבעות שבהן בוצעה ההשקעה.

בחודש האחרון למשל הדולר נחלש בכ-4% מול השקל - מדובר בתנועה חריגה יחסית למטבע ועל מנת למנוע זעזועים כמו זה, המשקיעים נוהגים לגדר את השקעתם. גידור היא אסטרטגיית השקעה שבאמצעותה ניתן לנטרל או לצמצם הפסדים פוטנציאלים העלולים להיווצר מההשקעות השוטפות.

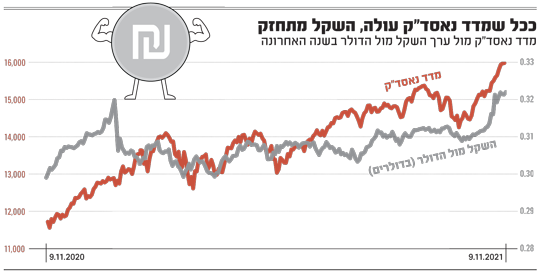

מה קרה למי שלא גידר את ההשקעה למשל בשוק האמריקאי? בזמן שמדד S&P 500 התחזק בשיעור של 33% בשנה האחרונה, הדולר נחלש מול השקל בכ-7.5%, כך שהחלשות הדולר מול השקל קיזזה את העלייה במדד S&P 500.

אז איך נמנעים משחיקת ההשקעה?

"משקיעים פרטיים רבים לא נוהגים לגדר את ההשקעה ומניחים שלאורך זמן התנודתיות תקזז את עצמה, אבל מי שמשקיע במט"ח כחלק ממדיניות ההשקעה שלו חייב לגדר את ההשקעה", אמר יגאל צמח, מנכ"ל משותף בקרן גשרים.

"נוכח רמת הדפסת הכסף בעולם והאינפלציה העולה, קשה לצפות ששער הדולר יחזיק את הרמה הזו מול השקל לאורך זמן. הדפסות הכסף נועדו לייצב את שוקי ההון בארה"ב, ולא ידוע מתי יעלו שם את הריבית, שתפגע משמעותית בתשואות בבורסה. לכן, עבור מי שחי מחוץ לארה"ב להחזיק דולרים ללא גידור זה סיכון. האפשרויות הן: לגדר את ההשקעה, או לרכוש אג"ח בשקלים כאפיק השקעה חלופי. אם אי אפשר לגדר, אז מומלץ להשקיע את הכסף בקרנות שקליות שונות כאשר חלקן השיאו תשואה של כ-8% תשואה שנתית אחרי דמי ניהול.

"מי שחי מחוץ לארה"ב צריך לגדר"

"בארה"ב ובאירופה הממשל מקטין את הוצאותיו על ידי שחיקה אינפלציונית (שנובעת מירידת ערך המטבע) של השכר ולמעשה למסות בעקיפין את השכירים שהשכר שלהם אינו צמוד למדד. גם בארץ ישנה אינפלציה גבוהה מכפי שנמדד בכלים הרשמיים מכיוון שהצורה בה מודדים את האינפלציה היא מעוותת, אינה מביאה לידי ביטוי בצורה מלאה את עליית מחירי הדיור ולא מפצה באופן מלא על השחיקה שנוצרת בעקבות האינפלציה.

לכן אפיק השקעה ראוי הינו השקעה באג"ח שקלי בריבית מקסימלית. אם משקיע יכול לשאת אי סחירות של השקעתו לשנה, הקרנות הלא סחירות מפצות על האי סחירות בתשואה עודפת בשיעור של עד 50% מעל השקעות באג"ח סחיר".

מאחר שאין לדעת מתי ואיך תשתנה המגמה בשוק המט"ח, הגידור אמור לתת מענה לחוסר הוודאות ולהיות מכשיר מועדף להשקעה מחוץ לישראל. אבל האם צריך לגדר כל חשיפה מטבעית? לרוב כן, אך לא תמיד.

מול המטבעות המרכזיים, התשובה בדרך כלל תהיה חיובית, אם כי צריך להביא בחשבון גם את עלויות הגידור. "מי שהתחייבויותיו הן בשקלים אמור להשקיע בשקלים כדי למנוע חשיפת מטבע. לכן צריך להשקיע בשקל המקומי החזק, או אם בוחרים בהשקעה במט"ח, צריך לגדר את ההשקעה כדי למנוע שחיקה. כרגע קשה לקבל אינדיקציות שיש כוונה מיידית להעלות את הריבית בארה"ב מכיוון שהמשמעות של העלאה של הריבית היא ירידה בשוקי ההון ולא נראה שהכוחות המשפיעים על הבנק המרכזי יאפשרו זאת. ניתן לצפות כי בטווח הקרוב המגמה של שחיקת הדולר מול השקל צפויה להימשך", הוסיף צמח.

הקורלציה בין הבורסה בארה"ב לשער הדולר

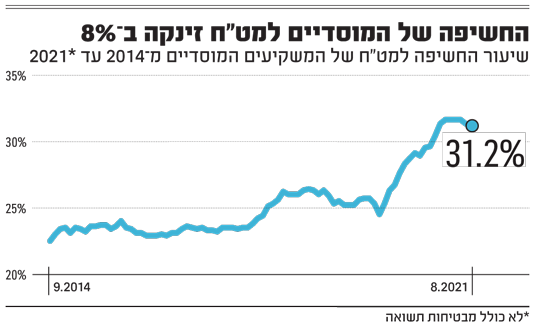

בניגוד למשקיע הפרטי, שאולי אין זה משתלם עבורו לגדר את ההשקעה, החברות המייצאות והגופים המוסדיים חייבים לגדר את ההשקעה שלהם, שכן שינויי המטבע עלולים לשחוק את ההשקעה.

כאשר שוקי המניות הגלובליים עולים, חשיפת המוסדיים למט"ח עולה מבחינה טכנית, והיות שהחשיפה של הגופים הללו כבר ברמות שיא, המוסדיים נוטים למכור דולרים בתקופות של עליות בשוקי המניות כדי לצמצם את חשיפתם למט"ח. מהלך זה נובע מהצורך לעמוד במדיניות החשיפה שהוגדרה מראש בכל אחד מהגופים. מעבר לכך, לפי הערכות המוסדיים הציפו את השוק בדולרים גם כי הטון בוועדה המוניטרית של בנק ישראל השתנה, כאשר חבר אחד הצביע בעד העלאה של הריבית.

אם כך, הגופים המוסדיים דואגים לשמור על ערך ההשקעה שלהם אך המהלך מציף את השוק בדולרים, שכן הם מוכרים דולרים ומגדילים את ההיצע, וכך בתורו השקל מתחזק.

בשנה האחרונה הקורלציה בין שוק המניות האמריקאי לבין שער הדולר מול השקל הייתה גבוהה מאוד, ונראה כי המגמה לא צפויה להשתנות בקרוב, כך שהשאלה העיקרית היא האם בנק ישראל יחזור להתערב בשוק ובאיזו נחישות. בנק ישראל סיים את המכסה של 30 מיליארד דולר שנקבעה בינואר השנה במסגרת תוכנית הרכישות שנועדה לסייע ליצואנים ולמתן את התחזקות השקל.

עם זאת, למרות ההתערבות המאסיבית, השקל התחזק בכ-4% כאמור מול הדולר. הגורמים שהביאו להתחזקות השקל, מלבד גידורי הגופים המוסדיים, הם הירידה בהתערבות בנק ישראל בשוק המט"ח במחצית השנייה של השנה, והמשך זרימת תנועות ההון פנימה אל ישראל, בעיקר בשל האקזיטים בענף ההייטק.

המוסדיים מכרו השנה 20 מיליארד דולר

לדברי מודי שפריר, האסטרטג הראשי של בנק מזרחי טפחות: "המגמה החיובית מאוד בשווקים הגלובליים עד תחילת ספטמבר, בשילוב עם הלחצים לייסוף (התחזקות) השקל הובילו להמשך מכירות מט"ח מאסיביות מצד הגופים המוסדיים בישראל - שמכרו באוגוסט 1.8 מיליארד דולר, נטו, ומתחילת השנה מעל ל-20 מיליארד דולר.

בנוסף לעליות בשוקים, שמובילות לעלייה טכנית בהיקף מכירות המט"ח מצד המוסדיים, אלו האחרונים מכרו בחודשים האחרונים מט"ח גם במטרה לצמצם את חשיפתם נטו למטבע חוץ (לאחר גידורים), ככל הנראה בשל ציפייה להתגברות הלחצים לייסוף השקל לקראת שנת 2022, עם תום תוכנית רכישות המט"ח האגרסיבית של בנק ישראל בשנת 2021 - אותה הגדיר בנק ישראל כ"תכנית מיוחדת למצב מיוחד מאוד. לאור הגידול הניכר של השקעות המוסדיים בחו"ל, מגמת גידורי המט"ח של הגופים המוסדיים השפיעה מאוד ותמשיך להשפיע על שער השקל גם בשנים הקרובות".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.