שלוש חברות כרטיסי האשראי המקומיות - ישראכרט, מקס וכאל - פרסמו בימים האחרונים את דוחותיהן הכספיים לרבעון השלישי, אשר מלמדים על החזרה של המשק לשגרה ועל כך שהציבור הישראלי חזר "לגהץ" במלוא המרץ.

אומנם מדובר בתקופה שבה חלו חגי תשרי, אך השוואה בין הרבעון השלישי של 2021 ומקבילו אשתקד מגלה כי מחזור העסקאות של שלוש החברות, שהסתכם בכ-107 מיליארד שקל, רשם עלייה של יותר מ-15%. כאשר מסתכלים על תשעת החודשים הראשונים של 2021, העלייה אף גבוהה יותר, ומסתכמת בכ-17%, ומחזור העסקאות בכרטיסי אשראי הסתכם בכ-300 מיליארד שקל.

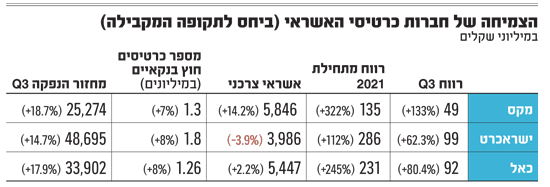

העלייה בהיקף העסקאות הגדילה כמובן את הרווח המצרפי של ישראכרט, מקס וכאל, וזה הסתכם ברווח רבעוני מצרפי של 240 מיליון שקל, עלייה של 80% לעומת הרבעון המקביל. מעבר לגידול אל מול הרבעון המקביל, הרווח המצרפי של שלוש חברות כרטיסי האשראי גבוה יותר מזה שנרשם בכל שלושת הרבעונים הראשונים של 2020, הכולל את תקופת הסגרים הראשונים בעקבות התפרצות הקורונה.

כאל ומקס מצמצמות פערים מישראכרט

מבחינת הרווח הנקי, החברה שרשמה את הרווח הגדול ביותר היא ישראכרט, הן ברבעון הראשון (99 מיליון שקל) והן בתשעת החודשים הראשונים של השנה (286 מיליון שקל). עם זאת, נראה כי שתי החברות האחרות מצמצמות את הפערים, כשכאל קרובה אליה עם רווח רבעוני של 92 מיליון שקל ועם רווח של 231 מיליון שקל מתחילת השנה, וגם מקס רושמת רווח נאה של 135 מיליון שקל מתחילת השנה.

לרווחים הגבוהים של חברות כרטיסי האשראי יש כמה סיבות. הראשונה היא גידול בהיקפי האשראי שהן נותנות לציבור ולבתי העסק. החברות הציבו כיעדים אסטרטגיים וכמנועי צמיחה את הגידול בתיקי האשראי, ונראה כי שתיים מהן אכן מצליחות בכך, ובעיקר מקס, שיצאה כבר לפני חודשים רבים בקמפיין שבו היא מבטיחה ריבית נמוכה יותר מזו שמציעים הבנקים.

ברבעון השלישי של השנה הוזילה מקס את הריבית שהיא גובה בגין הלוואות צרכניות, וזו עמדה על 7.4%, לעומת 7.7% בסוף שנת 2020 ולעומת 7.8% בסוף ספטמבר 2020.

הציבור נענה להוזלה, ותיק האשראי של מקס גדל ברבעון השלישי ב-14.2% לעומת הרבעון המקביל אשתקד, והסתכם ב-5.8 מיליארד שקל. בכך הפכה מקס לחברת כרטיסי האשראי עם תיק האשראי הגדול ביותר מבין השלוש, תוך שהיא עוקפת את כאל.

גם באשראי העסקי ירדה הריבית שגובה מקס, והיא עמדה עמד על 5.1%, לעומת 5.4% בסוף שנת 2020 ו-5.7% בסוף ספטמבר 2020, מה שאפשר לחברה להגדיל את תיק האשראי העסקי ל-446 מיליון שקל, גידול של כ-11.2% מול היתרה בסוף הרבעון המקביל אשתקד.

לעומתם, הריבית של כאל באשראי הצרכני נותרה הגבוהה מבין החברות, ועמדה על 10.3%. למרות זאת, החברה הצליחה להגדיל את תיק האשראי הצרכני שלה ב-2.2%. ישראכרט ייקרה במקצת את הריבית הצרכנית מ-9% ל-9.2%, והחברה אף ספגה קיטון של 2.1% לעומת הרבעון המקביל אשתקד.

למרות שבסך הכול תיק האשראי של החברות יחדיו גדל ביותר מ-4.5%, דרך ארוכה עוד עומדת בפניהן על מנת לנגוס בנתחי השוק של הבנקים, שעדיין מנהלים יותר מ-90% מהאשראי במשק. עם זאת, הן נהנות מיתרון משמעותי כיוון שהן סולקות את בתי העסק, בעיקר הקטנים והבינוניים, ולכן יודעות את מצבם הפיננסי של העסקים ויכולות להציע להם הלוואה בהתאם.

הציבור משתמש בכרטיסים החוץ-בנקאיים

פרמטר נוסף שתרם לרווחיות של חברות כרטיסי האשראי, ובו דווקא הן נותנות פייט לבנקים, הוא במספר כרטיסי האשראי. כרטיסי האשראי מתחלקים לכרטיסים בנקאיים, שאת חלקם מנפיקות חברות כרטיסי האשראי עבור הבנקים, וחולקות עימם את הרווחים המגיעים מבתי העסק שבהם משלם הציבור באמצעות הכרטיסים.

לעומת כרטיסים אלו, חברות כרטיסי האשראי מנפיקות כרטיסים חוץ-בנקאיים, שבהם החיובים נעשים מחוץ למסגרת הבנקאית, והרווחים בגין כל עסקה מגיעים ישר לחברת כרטיסי האשראי. מדובר בהכנסות מדמי כרטיס, הכנסות מעסקאות והכנסות מהמרה על קניות בחו"ל.

נכון להיום הכרטיסים החוץ-בנקאיים מהווים כשליש מסך הכרטיסים הפעילים, ועבור חברות כרטיסי האשראי מדובר בפוטנציאל צמיחה משמעותי. הציבור נוטה לבקש אותם הן בשל הגדלת מסגרת האשראי מעבר לזו שהוא מקבל מהבנקים, והן בשל הצעות ערך שהוא מקבל מחברות כרטיסי האשראי, או ממועדוני לקוחות המנפיקים כרטיסים לחבריהם בשיתוף חברות כרטיסי האשראי.

ישראכרט היא החברה המחזיקה במספר הכרטיסים, פעילים ולא פעילים, הגדול ביותר, וזה עומד על 5.6 מיליון. עם זאת, כאשר בוחנים את העלייה במספר הכרטיסים החוץ-בנקאיים רשמו כל החברות גידול של בין 7% ל-8%, בעוד שמלבד בכאל, שלא הופרדה במסגרת רפורמת שטרום מהבנק ששלט בה, ועדיין נמצאת בשליטת בנק דיסקונט, הגידול במספר כרטיסי האשראי הכללי היה נמוך עוד יותר.

מבט על הגידול במספר הכרטיסים הפעילים ממחיש עוד יותר הפערים בין כאל ובין החברות האחרות. בעוד שבכאל נרשם גידול של 2.8% בלבד במספר הכרטיסים החוץ-בנקאיים הפעילים, לעומת גידול של 4.4% במספר הכרטיסים הבנקאיים, במקס נרשם גידול של 11.2% במספר הכרטיסים החוץ-בנקאיים, לעומת 7.1% בכרטיסים הבנקאיים. בישראכרט רשמו גידול כפול של כרטיסים חוץ-בנקאיים פעילים (4.7%) לעומת הכרטיסים הבנקאיים הפעילים (2.4%).

הלווים עומדים בהתחייבויות

לצד הפעילות העסקית שצמחה משמעותית, חזרת המשק לשגרה אפשרה לחברות כרטיסי האשראי, כמו לבנקים, לצמצם את כריות הביטחון שהוגדלו עם פרוץ הקורונה למקרה שבו הציבור לא יעמוד בהתחייבויות ההלוואות שנטל.

אם ברבעון השלישי של השנה שעברה עמדו ההוצאות להפסדי אשראי של שלוש חברות כרטיסי האשראי יחדיו על 111 מיליון שקל, ברבעון השלישי של 2021 הן כבר הצטמצמו ל-28 מיליון שקל בלבד. מקס אפילו רשמה הכנסות של מיליון שקל ברבעון השלישי בסעיף הפסדי האשראי.

במבט על תשעת החודשים הראשונים של השנה, מי ששלטה בסעיף הפסדי אשראי היא כאל, שרשמה הכנסות של 18 מיליון שקל, לעומת הוצאות בסך 190 מיליון שקל בתקופה המקבילה אשתקד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.