הכותב הוא יו"ר מיטב ניירות ערך

בין האפיקים המושפעים מהפחתת ריבית בנק ישראל בשיעור של 0.25% בחודש שעבר, מעניין להפנות זרקור לעבר הקרנות הכספיות בהשוואה לפיקדונות בבנקים.

תעשיית קרנות הנאמנות הכספיות בישראל נולדה ב-2008, שנת המשבר הפיננסי העולמי, ונהנתה בראשית דרכה מכספים שזרמו אליה מצד משקיעים שברחו מנכסי סיכון - מניות ואיגרות חוב קונצרניות. מאז חוותה תקופות של גאות ושל שפל, שהיו בעיקר תוצר של הריבית הנמוכה לטווח קצר ותיאבון, או חסרונו, לסיכון מצד משקיעים.

● רשות ניירות ערך אוסרת על שיווק פיקדון ה-S&P 500 של לאומי

● כאב ראש של עשירים: זינוק ב־275% במניית מור פגע ברווחי החברה

לאורך השנים התברר כי ככל ששיעור ריבית בנק ישראל גבוה יותר, כך עולה פוטנציאל גיוס הכספים לתעשייה, במיוחד כאשר הבנקים נותנים ריביות נמוכות בהרבה. בתמונת הראי, כשהריבית במשק נמוכה מאוד, התעשייה הזו מצטמקת לנוכח העדפת המשקיעים לאפיקי מניות, איגרות חוב ממשלתיות ובעיקר קונצרניות, שבהם הסיכון אומנם גדול בהרבה, אך כך גם הסיכוי להרוויח.

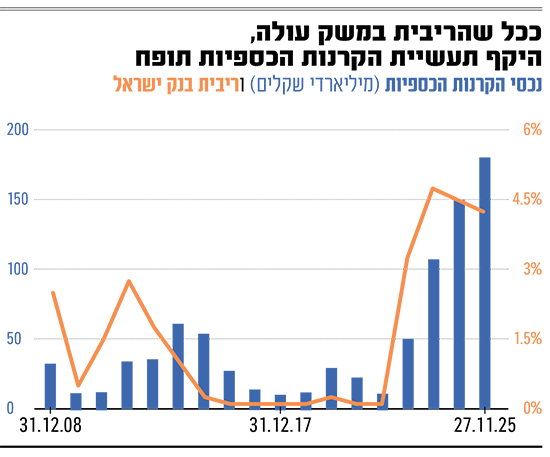

בגרף המצורף ניתן לראות בבירור איך בשנת 2017 כשהריבית קצרת הטווח הייתה בשיעור 0.1%, סך נכסי התעשייה עמד על 15.4 מיליארד שקל. כך גם בסוף 2021 סך הנכסים גלש לשפל חדש של 16.5 מיליארד שקל, כשהריבית נותרה על 0.10%.

אולם אז, בעקבות פלישת רוסיה לאוקראינה (פברואר 2022), הריבית בכל העולם החלה לעלות במהירות, ובישראל עלתה מ־0.1% ל־4.5% (עד להורדתה לאחרונה כאמור ל־4.25%), מה שסיפק רוח גבית חזקה לקרנות הכספיות, שנכסיהן קפצו מ־16.5 מיליארד שקל לכ־180.3 מיליארד בתוך קרוב ל־4 שנים - נסיקה של פי 11!

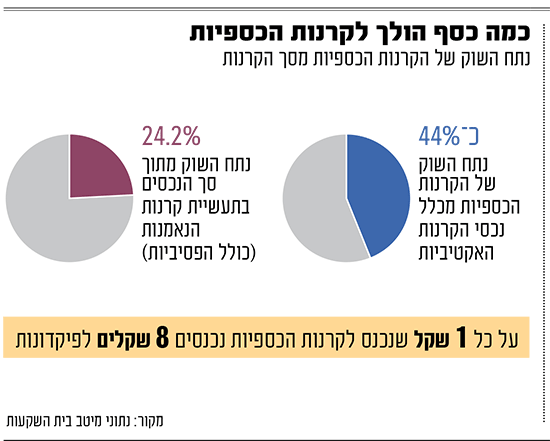

במקביל לכך, נתח השוק של הכספיות מתוך סך נכסי הקרנות האקטיביות הגיע לכ־44%. ואם בוחנים את נתח השוק שלהן מתוך סך הנכסים של כל תעשיית קרנות הנאמנות (כולל הפסיביות), הוא עלה מ־4.1% ל־24.2%. ועדיין, למרות הגיוסים המרשימים, הם כאין וכאפס לעומת הגידול בגיוסים של הבנקים לפיקדונות של הציבור - שמשקפים יחס של כ־8 שקלים ל־1 שקל, כלומר על כל 8 שקלים שזורמים לפיקדונות בבנקים, רק שקל אחד נכנס לקרנות הכספיות.

יתרת הסכומים המושקעים בפיקדונות בבנקים בשקלים (ובצמודי מדד) בתוספת המזומן, עומדת על סכום עתק של 2.2 טריליון שקל, שהם כשליש מכלל הנכסים הפיננסיים של הציבור.

סולידיות, וסולידיות פחות

האם הורדת הריבית כאמור על ידי בנק ישראל מפחיתה את כדאיות הרכישה או ההחזקה בקרנות כספיות? לא בהכרח. למי שמעוניינים בהשקעה בסיכון נמוך, זהו פתרון טוב מאוד, בוודאי בהשוואה לפיקדונות בבנקים - הן בהיבטי תשואה (גבוהה יותר), הן מבחינת מיסוי (כרגע אפקטיבי נמוך יותר) ונזילות (יומיומית).

הקרנות הכספיות השקליות שיכולות להשקיע גם בנע"מ (ניירות ערך מסחריים) לטווח קצר, הן הקבוצה הגדולה ביותר בקרב תעשייה זו, גם במונחים של מספר יצרני הקרנות, במספר הקרנות שהוקמו ובעיקר - במונחי סך הנכסים שהן מנהלות: מדובר ב-12 יצרנים, 36 קרנות, וסך נכסים נוכחי של 153.4 מיליארד שקל.

הקבוצה השקלית השנייה מונה 3 קרנות בלבד אשר מתחייבות שלא להשקיע כלל בנע"מ, כלומר הן יותר סולידיות ומקטינות את הסיכון, אך במקביל כמובן גם את הסיכוי לתשואה. קבוצה זו הכוללת שלושה יצרנים מנהלת 3.9 מיליארד שקל.

בתחום הקרנות הכספיות המט"חיות, גם כאן יש שתי קבוצות: קבוצה אחת של 9 קרנות (7 יצרנים) שמנהלות 1.9 מיליארד שקל - אלה קרנות שכספיהן מושקעים בעיקר באג"ח דולריות של ממשלת ארה"ב לטווחים קצרים מאוד, ועוד 2 קרנות כספיות שצמודות לאירו. למרות שמדובר בהשקעה צמודה לדולר, המשקיעים רוכשים ומוכרים את היחידות בקרן בשקלים, ומנהל הקרן מבצע עסקאות בדולרים.

הקבוצה השנייה, הגדולה בהרבה, היא של קרנות כספיות שנקובות בדולרים. כדי לרכוש יחידות בקרנות אלה המשקיעים צריכים "להצטייד" בדולרים, וכשימכרו את החזקתם בקרן יקבלו חזרה גם כן דולרים. יש 13 קרנות בקבוצה הזו שמנוהלות על ידי 8 גופים, בסכום כולל של 21.6 מיליארד שקל.

בתוך הקווים - לייצר ערך

מקובל לומר שקרנות כספיות הן מוצר הומוגני אשר למנהל שלהן אין יותר מדי חופש פעולה, מה שגוזר כי הקריטריון לבחירה ביניהן צריך להיות גובה דמי הניהול. ככל שהם נמוכים יותר כך, לכאורה, כדאי לבחור בקרן שעונה על הדרישה הזו. מה שמנהלי הקרנות האלה יכולים לעשות זה לרכוש פיקדונות בבנקים ומזומנים במגבלה של עד 50% מנכסי הקרן, אג"ח נסחרות שאינן צמודות שמועד פדיונן לא עולה על שנה ושדירוגן הוא לפחות AA (בתנאים מסוימים), ומלווה קצר מועד שמנפיק בנק ישראל.

המח"מ המשוקלל של הנכסים אסור שיחרוג מ-90 יום. לכן כאמור, הרבה משקיעים רוכשים יחידות בקרנות עם דמי הניהול הנמוכים ביותר, אשר יורדים מהתשואה ברוטו של הקרן ומייצרים את התשואה נטו של הקרן, שזה מה שמעניין את המשקיעים.

אני מבקש לאתגר את התפיסה הזו, כולל הנתונים אודות התשואות, דמי הניהול והקשרים ביניהם, כדי להראות שהדברים אינם פשוטים כפי שהם מצטיירים.

ניתן לראות בניתוח ביצועי הקרנות הכספיות השקליות לאורך השנים האחרונות, ובמיוחד מאז שהחל תהליך העלאת הריבית עד לרמתה הנוכחית, שישנן שנה אחרי שנה הרבה מאוד דוגמאות לקרנות נאמנות שדמי הניהול שלהן זהים, ובכל זאת יש הפרשים לא קטנים בתשואתן השנתית, ברמה שבין 0.1%-0.3%, וכתוצאה מכך גם במיקום שלהן.

דמי הניהול - חזות הכול?

יתרה מכך, יש הרבה דוגמאות לכך שקרן עם דמי ניהול גבוהים השיגה תשואה גבוהה יותר מקרן עם דמי ניהול נמוכים בהשוואה אליה. יש אפילו מצבים שבהם הקרנות עם דמי הניהול הגבוהים מצויות ברבע העליון של התשואות, בעוד שקרנות עם דמי הניהול הנמוכים מצויות ברבע התחתון.

כלומר ההבדלים לא נובעים מפערי דמי הניהול בין הקרן שבמקום הראשון לזו שבאחרון, כמו גם ביחס למיקומן של קרנות אחרות - הם נובעים לטעמי מההבדלים ביכולת ניהול ההשקעות וניצול ההזדמנויות של מנהל הקרן מול הבנקים. וכל זה נכון גם לגבי הקרנות הכספיות הדולריות.

אם כך מהי המסקנה המעשית מכל זה? שלדמי הניהול בקרנות הכספיות יש משקל בביצועים של הקרן, אך הם בפירוש אינם חזות הכול. כאמור יש משקל ניכר ליכולות ניהול ההשקעות של מנהל הקרן, ולכן חשוב לבחון את התשואה שהיא משיגה מול יתר הקרנות בקטגוריה (נזכיר כי התשואה המתפרסמת היא בניכוי דמי ניהול), לא רק את דמי הניהול שהיא גובה. זה כמובן נכון עוד יותר לגבי קרנות המתמחות באג"ח ובמניות. אבל גם בתחום של קרנות כספיות שהוא לכאורה, ורק לכאורה, הומוגני עם גמישות מוגבלת, יש עדיין למנהל אפשרות להפגין ביצועים עדיפים על פני האחרים בענף.

אין לראות באמור המלצה או תחליף לשיקול־דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק. בבית ההשקעות מיטב מנוהלות בין היתר קרנות נאמנות אקטיביות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.