החזרה לשגרה בתקופה שלאחר דעיכת מגפת הקורונה מאירה פנים לענקיות הקניונים בישראל. מרכזי המסחר שוב מלאים בקונים, וענקיות הענף, ובראשן קבוצת עזריאלי ומליסרון, פרסמו לאחרונה תוצאות חזקות במיוחד לרבעון השני ולסיכום המחצית הראשונה של השנה.

אלא שלא כל הקניונים נהנים מהמגמה החיובית שחזרה לענף. דוחות רבוע כחול נדל"ן, שבשליטת קבוצת אלון רבוע כחול של מוטי בן משה, המחזיקה בקניון TLV שבמרכז ת"א, מגלים כי "קניון האופנה", שפתח את שעריו לפני כחמש שנים, מתקשה להתאושש, ועדיין מהווה משקולת על חברת הנדל"ן הרווחית.

קניון TLV ממוקם במרכז הסואן של תל אביב, ומהווה חלק מפרויקט מגדלי דירות ומסחר שנבנה במשולש הרחובות החשמונאים, קרליבך ודרך בגין. רבוע נדל"ן השלימה השתלטות על הקניון בסוף 2019, כשרכשה את חלקה של משפחת גינדי (50%) בהשקעה של 225 מיליון שקל במזומן.

מאז פתיחתו ועד היום ידע הקניון תלאות עסקיות למכביר, וגם כיום, על אף מיקומו המרכזי, הוא מתאפיין בתנועה חלשה של קונים, המתבטאת בשיעורי תפוסה ובדמי שכירות נמוכים. הפוטנציאל שייחסו בעבר לקניון רחוק מלהתממש, וניסיונות של בעלת השליטה לשנות את תמהיל השוכרים בו לא השיג עד כה את התוצאות המקווות.

שחיקה נרשמה בדמי השכירות

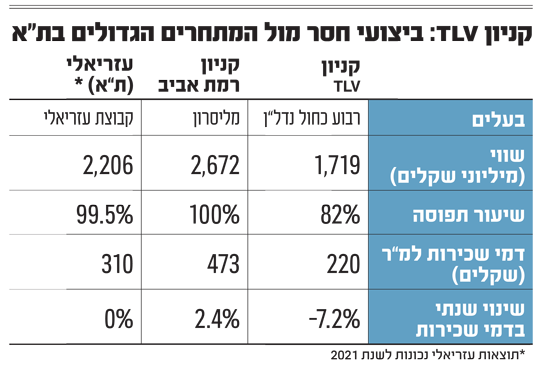

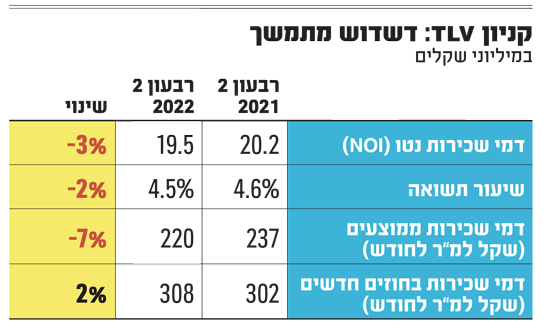

בסיכום הרבעון השני של 2022 מעריכה רבוע נדל"ן את שווי קניון TLV - שבעבר ידע מחיקות ערך גדולות - ב-1.72 מיליארד שקל, ללא שינוי לעומת השנה החולפת. מה שכן נשחק הם דמי השכירות המשולמים על ידי השוכרים בקניון. הללו ירדו ברבעון השני בשיעור חד של 7.2% ביחס לשנה שעברה, והם עומדים על 220 שקל למ"ר לחודש נכון לסוף הרבעון השני.

השחיקה בגובה דמי השכירות היא גם ביחס לרבעון הראשון של השנה הנוכחית (ירידה של 6.2%). שיעור התפוסה בקניון חלש יחסית ועומד על 82% בלבד, ירידה ביחס לתפוסה אשתקד, שעמדה על 83%, וזאת אף שפגעי הקורונה ברובם כבר מאחורינו.

למרות שחוזי שכירות חדשים נחתמים במחיר גבוה יותר, חלה התפתחות לרעה המתבטאת בירידה חדה של 14% במחיר החוזים החדשים שנחתמו ב-TLV ברבעון השני של 2022, במחיר ממוצע של 308 שקל למ"ר בחודש, לעומת 357 שקל למ"ר בחוזים שנחתמו ברבעון הראשון השנה, וגם זו ירידה ביחס לחוזים החדשים בשנת 2021, שעמדו על 318 שקל.

מהנתונים שפרסמו מליסרון ועזריאלי על אודות הקניונים המצליחים שבבעלותן אפשר להתרשם עד כמה נתוני הקניון חלשים מול המתחרים במרכז תל אביב. כך, קניון רמת אביב של מליסרון, הממוקם בצפון העיר ונחשב לאחד המצליחים בישראל, מושכר בשיעור תפוסה של 100% נכון לסוף הרבעון השני, ודמי השכירות שבו עלו ב-1.5% בתוך שנה ל-473 שקל למ"ר בחודש - יותר מכפול לעומת ה-TLV.

שווי קניון רמת אביב מוערך ב-2.67 מיליארד שקל, כלומר 55% מעל השווי של קניון TLV, זאת למרות שהשטח המסחרי בקניון רמת אביב עומד על 23.3 אלף מ"ר, ואילו זה של קניון TLV על 30 אלף מ"ר (28% יותר).

קניון עזריאלי בת"א, הסמוך למיקומו של TLV, הוערך לאחרונה בשווי של 2.2 מיליארד שקל, כשדמי השכירות בו עומדים על 310 שקל למ"ר לחודש - 40% יותר - ושיעור התפוסה כמעט מלא לחלוטין (99.5%).

קניון עזריאלי תל אביב / צילום: איל יצהר

השחיקה במחירי השכירויות ב-TLV מתבטאת באופן טבעי בדמי השכירות שמייצר הקניון. ה-NOI (הכנסה נטו מפעילות השכרה) של TLV הסתכמה ברבעון השני ב-19.5 מיליון שקל, ירידה של 3.5% ביחס ל-NOI ברבעון השני אשתקד. בסוף 2019, טרם התפרצות המגפה, העריכו ברבוע נדל"ן כי את 2021 יסכם הקניון עם NOI שבין 87 ל-92 מיליון שקל, וזאת לעומת קצב שנתי של פחות מ-80 מיליון שקל כיום.

לדברי רז מור, אנליסט נדל"ן במיטב ברוקראז', דוחות הרבעון השני של הקניון "אומנם מבטאים דמי שכירות גבוהים יותר בחוזים חדשים שנחתמו על ידי שוכרים בקניון, ומו"מ להרחבתו, אבל בינתיים לא רואים שיפור בתוצאות וגם לא בשיעור התפוסה.

"בחברה מדברים על לעקוף את ה-100 מיליון שקל NOI בשנה, אבל ההכנסות עדיין יחסית חלשות. ההבטחה של הרכבת הקלה עוד רחוקה, ולהבנתי יש תחלופה של שוכרים כל הזמן, ונמשכים המאבקים בין השוכרים לבעלי הקניון. עם זאת, בעלת השליטה חדורת מטרה ובטוחה שתצליח".

אגב, נקודת אור בפרויקט קשורה לסוגייה מוכרת בתל אביב - מצוקת חנייה. ב-TLV יש 1,570 מקומות חנייה (שאינם קשורים לפעילות המסחר) שיצרו לרבוע כחול נדל"ן הכנסות של 6.2 מיליון שקל במחצית הראשונה של השנה, עלייה של 63% ביחס למחצית המקבילה אשתקד.

אלטרנטיבות אטרקטיביות יותר לקונים

קניון TLV מכונה כאמור קניון האופנה, ובין היתר כולל תמהיל השוכרים שלו את הרשתות זארה, H&M, גאנט, ליוויס ועוד. מנגד, הקניון מתאפיין במיעוט בתי קפה ומסעדות (בין השוכרות במתחם זה נמנות הרשתות מקדונלד'ס וארומה, וגם מסעדת זוזוברה). שטחו של הקניון מסתכם ב-30 אלף מ"ר, ובעליו במו"מ להרחבתו ולהוספת עוד 4,350 מ"ר.

נראה כי הקושי של הקניון להתרומם נובע ממספר גורמים שונים, ובין היתר מדובר באלטרנטיבות אטרקטיביות יותר לקונים, כמו קניוני רמת אביב ועזריאלי בתחום המותגים, או דיזנגוף סנטר לקניות בעלות אופי עממי יותר, ואת חנויות הרחוב שבתל אביב המהוות משקל משמעותי.

המיקום של קניון TLV אומנם מרכזי, אבל עבודות להקמת הרכבת הקלה מכבידות על התנועה באזור. האכזבה המתמשכת מהתנועה הדלה בקניון הובילה למספר סכסוכים ותביעות של הרשתות השוכרות מול בעלי הקניון, והרחיקו את חלקן ממנו.

קניון עופר ברמת אביב / צילום: כדיה לוי

לכך יש להוסיף גם כי רבוע כחול נדל"ן, בעלת השליטה ב-TLV, היא לא חברת ניהול קניונים טיפוסית, אלא חברת נדל"ן מניב, המתמקדת בין היתר בנכסים המשמשים כסניפי סופרמרקט - זכר להיותה של חברת קמעונות המזון מגה חלק מקבוצת אלון רבוע כחול בעבר.

הציפייה להשלמת הרכבת הקלה ממשיכה להזין את התקווה של בעלי הקניון להתאוששות בעסקיו. בסוף 2019, כאשר השלים את רכישת מחצית הקניון הנותרת מידי גינדי, אמר מוטי בן משה, כי "אין לי ספק שעם השלמת הפיתוח האורבני המאסיבי בסביבה, הכולל את שתי תחנות הרכבת הקלה במתחם (קרליבך ויהודית), ועם השלמת האכלוס של כ-2,500 יחידות דיור בסביבת הקניון, ומאות אלפי מטרים חדשים של משרדים ומלונאות הממוקמים בסביבה, נצליח לממש את הפוטנציאל העסקי הגלום בפרויקט".

במצגת שפרסמה לאחרונה לשוק ההון טוענת רבוע כחול נדל"ן כי קניון TLV "ממוקם באזור אורבני העובר התחדשות עירונית ועל צירי הרכבת הקלה והמטרו המרכזיים. החברה ממשיכה להתמקד בהשבחת תמהיל השוכרים, ובחודשים האחרונים אף אכלסה שטחים רבים עם מותגים חדשים מתחומי האופנה, הקוסמטיקה וההסעדה".

בנוסף נפתח בקניון סופמרקט לפי קונספט ייחודי, שמשתרע כעת על פני 900 מ"ר ובעתיד יגדל ל-2,000 מ"ר. תחנת הרכבת הקלה שאמורה להיפתח על רציף רחוב קרליבך, תביא לדברי החברה "לפריחה מחודשת של הרחוב". ותהווה מוקד משיכה "לשחקנים מרכזיים בתחום ההסעדה והבילוי".

למרות ביצועי הקניון: זרוע הנדל"ן צמחה

למרות הביצועים החלשים של קניון TLV, בעסקי רבוע כחול נדל"ן נרשם שיפור ברבעון השני. דמי השכירות נטו (NOI) עלו בתוך שנה ב-6%, והסתכמו ב-84 מיליון שקל ברבעון. במחצית גם כן מדובר בעלייה של 8% ל-166 מיליון שקל.

הרווח התזרימי התפעולי (FFO) זינק ברבעון ובמחצית באותו שיעור, של 22%, ל-58 מיליון שקל ו-109 מיליון שקל בהתאמה. גם שווי נכסי הנדל"ן של החברה עלה בשיעור נאה. בסיכום המחצית הוא מסתכם ב-7 מיליארד שקל, עלייה של 6.8% ביחס לסוף שנת 2021.

הרווח הנקי הרבעוני נחתך ב-56% ל-138 מיליון שקל, וזאת על רקע ירידה בשיערוכי הנדל"ן החיוביים, שעמדו על 244 מיליון שקל, לעומת 338 מיליון שקל ברבעון המקבייל אשתקד.

הנכסים המסחריים של רבוע כחול נדל"ן כוללים בין היתר 89 סניפי סופרמרקט ברחבי הארץ, שבמקור היו מושכרים בעיקר לרשת מגה וכיום מושכרים גם לשחקנים נוספים בתחום. הללו משתרעים על 161 אלף מ"ר ומוערכים ב-2.86 מיליארד שקל, כששיעור התפוסה בהם עומד על 96%.

לחברה גם 32 אלף מ"ר של שטחי משרדים בשווי של 425 מיליון שקל שמושכרים בתפוסה של 98%, ו-45 אלף מ"ר בשטחי לוגיסטיקה בשווי של 396 מיליון שקל שמושכרים ב-100%.

הירידות בשווקים העבירו את אלון רבוע כחול להפסד ברבעון

בשנים האחרונות, תחת בעלותו וניהולו של מוטי בן משה, הפכה קבוצת אלון רבוע כחול לחברת החזקות תפעולית בעלת פעילות נרחבת בתחומי הנדל"ן, האנרגיה והקמעונות. החל משנת 2022 החלה גם בפעילות תחבורה ציבורית ואשראי חוץ בנקאי.

ההון העצמי של הקבוצה, שאשתקד רשמה רווח של כמעט חצי מיליארד שקל, עמד בסוף יוני 2022 על 2.1 מיליארד שקל, והניף מאזן שהיקפו 18.6 מיליארד שקל. אלון רבוע כחול עצמה נסחרת בבורסה באמצעות אג"ח בלבד, כאשר בליבת עסקיה שתי חברות ציבוריות - רבוע נדל"ן ודור אלון.

דוחות אלון רבוע כחול, בה משמש בן משה כיו"ר וגם כמנכ"ל (מאז התפטר מתפקיד זה שי באב"ד בנובמבר האחרון), מגלים רכיב פעילות מרכזי נוסף בעסקיה: תיק ניירות ערך (מניות ואג"ח) בהיקף של כ-1.5 מיליארד שקל, המנוהל בעיקר בחברה ובזרוע הקמעונות שלה, דור אלון. הירידות בשווקים מתחילת השנה, כך מתברר, הסבו לקבוצה הפסדים כבדים בתיק זה, שהעבירו את אלון רבוע כחול להפסד של 33 מיליון שקל ברבעון השני, מול רווח של 210 מיליון שקל ברבעון המקביל אשתקד.

החברה רשמה הוצאות מימון (נטו) בהיקף חריג של 363 מיליון שקל, זאת למול הוצאות של 21 מיליון שקל ברבעון השני אשתקד, כשהסיבה העיקרית לכך היו ההפסדים בתיק הני"ע שהסתכמו ב-180 מיליון שקל, לעומת רווח מהתיק של 70 מיליון שקל ברבעון המקביל.

במחצית הראשונה ההפסד של תיק הני"ע היה קטן משמעותית והסתכם ב-56 מיליון שקל, מול רווח של 120 מיליון שקל במחצית הראשונה של 2021. בסיכום המחצית הוצאות המימון נטו שעמדו על 339 מיליון שקל, מול הכנסות מימון נטו של 3 מיליון שקל במחצית הראשונה אשתקד. בשורה התחתונה רשמה אלון רבוע כחול רווח נקי של 53 מיליון שקל בסיכום המחצית הראשונה, לעומת 287 מיליון שקל בתקופה המקבילה.

מאחר שבמהלך החודשים יולי ואוגוסט נרשם תיקון משמעותי בבורסות בעולם, סביר להניח שהתאוששות נרשמה גם בתשואות תיק הני"ע של אלון רבוע כחול ברבעון השלישי השנה.