הכותב הוא ראש מיטב ני"ע

הטלטלות בשוק המקומי, שמתרחשות גם על רקע קידום הרפורמה המשפטית, מתבטאות בשורה של אפיקי השקעה. כך המניות בישראל ירדו בעוצמה ומציגות ביצועי חסר מול מדדים בעולם, האג"ח הממשלתיות והקונצרניות ירדו אף הן, והשקל נחלש משמעותית מול הדולר.

● משבר הבנקים, העלאות הריבית והרפורמה המשפטית: הכוחות שמכבידים על השקל | ניתוח

● מומחים מנתחים: איפה כדאי להשקיע היום 100 אלף שקל? | בדיקת גלובס

הטלטלות הללו חלחלו גם לתעשיית קרנות הנאמנות, וזה עוד לפני ההשפעה של נפילת (ואולי חילוץ) כמה בנקים בארה"ב לאחרונה ופרשת בנק קרדיט סוויס השוויצרי שהסתיימה במכירתו ל-UBS.

תעשיית קרנות הנאמנות בכללותה מספקת מכשירי השקעה ופתרונות השקעה למגוון רחב מאוד של צרכים ובמגוון רחב מאוד של אפיקי השקעה. קרנות נאמנות הפכו למכשיר השקעה מאוד פופולרי, ולא רק בישראל, הודות למגוון יתרונות שהן מעניקות למשקיעים בהן: פיזור השקעות וסיכונים בצורה נוחה, נזילות יומית, יתרונות מיסוי, ניהול מקצועי בעלות נמוכה יחסית, שקיפות ועוד.

ככלל נהוג לחלק את התעשייה לשתי קטגוריות מרכזיות - קרנות נאמנות אקטיביות שמנהליהן מנסים להשיג יותר ממה שמכונה הבנצ'מרק, כלומר יותר מן המדד שמייצג את התחום שבו הקרן מתמחה, וקרנות נאמנות פסיביות, שמנהליהן אינם מנסים או מתיימרים להשיג יותר מהבנצ'מרק על ידי בחירה סלקטיבית של מניות, אלא פשוט נצמדים אליו ומחקים אותו, ובאופן הפשוט ביותר רוכשים בטכניקות שונות את כל המניות שנכללות במדד מסוים ובאותו משקל שבמדד.

התעשייה האקטיבית קדמה לתעשייה הפסיבית בארה"ב, באירופה ובישראל, וראשיתה בשנות ה-70 של המאה הקודמת, עם ייסודה בארה"ב של חברת "ונגארד", שהיא כיום השנייה בגודלה בעולם בתחום הפסיבי. לישראל היא הגיעה לפני כ-20 שנה בדמות תעודת סל ראשונה שנקראה "פסגות תאלי 25".

בהמשך, בשנת 2008, נולדו לתעודות הסל אחיות בדמות קרנות מחקות. כך בעוד שתעודת סל היוותה התחייבות של המנהל כלפי המשקיעים בקרן להשיג עבורם את מה שהמדד הנעקב ישיג (את הבנצ'מרק), קרן מחקה הבטיחה רק "להשתדל" להשיג את הבנצ'מרק, ללא התחייבות.

ההתחייבויות של תעודות הסל להשיג עבור המשקיעים את הבנצ'מרק הדירה שינה מאנשי רשות ני"ע בארץ, מחשש שאם מנהל התעודה לא יצליח להשיג את הבנצ'מרק עקב כשל תפעולי או אחר, הוא יצטרך לפצות את המשקיעים בסכומי עתק שאין לו. בשל כך הוא נדרש להציג הון עצמי בסכומים גבוהים, אולם באופן שלא באמת הבטיח עמידה בהתחייבויות במקרה של כשל בקנה מידה גדול מאוד.

זה היה הרקע לרפורמה הגדולה שבוצעה ב-2018 והפכה את תעודות הסל (ETN) לקרנות סל (ETF) שאינן מתחייבות להשיג את הבנצ'מרק, אבל במקרה שלא יושג, מנהל הקרן נדרש לפצות את המשקיעים עד לגבול מסוים ומוגבל בין 0.1% ל-0.3% מנכסי הקרן, בהתאם לסוג שלה.

לצורך הסימטריה, מנהל הקרן יכול גם לצאת נשכר אם הוא מצליח לייצר תשואה שגבוהה מתשואת הבנצ'מרק באותם גבולות. במקרה כזה התשואה העודפת והרווח הנובע ממנה עוברים אליו. אלה הם אותם "דמי ניהול משתנים" שמתווספים לדמי הניהול הקבועים שגובה מנהל הקרן.

עלויות נמוכות יותר לניהול הפסיבי

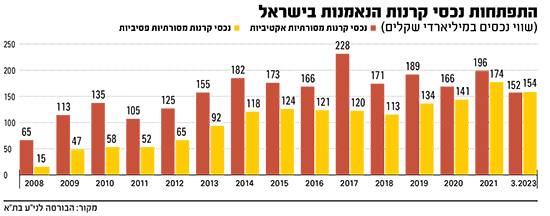

במשך הרבה מאוד שנים התעשייה האקטיבית בישראל הייתה גדולה בהרבה מאחותה הפסיבית (ראו גרף), אבל בשנים האחרונות הלך הפער הזה והצטמצם, לנוכח העובדה שהקרנות הפסיביות - הסל והמחקות - גייסו יותר כסף מהציבור מאשר הקרנות האקטיביות.

ככלל, בעשור האחרון הקרנות האקטיביות דרכו במקום מבחינת היקף נכסיהן, בעוד שהפסיביות צמחו. הפער בנכסים לטובת הקרנות האקטיביות הלך ונסגר מסוף 2017, וכך הגענו ממש בחודש האחרון למהפך: לראשונה בישראל היקף נכסי הקרנות הפסיביות המסורתיות עולה על נכסי הקרנות האקטיביות המסורתיות (ללא קרנות כספיות מנוהלות, קטגוריה שכלל לא קיימת בקרנות הפסיביות): 154 מיליארד שקל בפסיביות לעומת 152 מיליארד שקל בקרנות האקטיביות.

זהו שינוי משמעותי שמייצג העדפות של הציבור, ובעיקר של יועצי ההשקעות במערכת הבנקאית למוצר פשוט, שקוף ביותר ובעלויות נמוכות יחסית.

העלויות המופחתות נובעות מכך שניהול קרנות פסיביות דורש בעיקר יכולות של תפעול מסחר וניהול סיכונים, בעוד שקרנות אקטיביות דורשות בנוסף לכך גם מנהלי השקעות שעלותם גבוהה.

בנוסף, מנהלי קרנות אקטיביות משלמים למפיצי הקרנות, הבנקים, עמלת הפצה בשיעור של 0.35%. ולא עמלה חד-פעמית אלא מתמשכת (כל עוד הלקוח מחזיק יחידות בקרן), מה שאומר שזה אמור להיות הרף התחתון של דמי הניהול שגובה מנהל הקרן אם הוא לא רוצה להפסיד.

לעומת זאת בקרנות פסיביות הדברים עובדים אחרת. מנהליהן לא משלמים עמלת הפצה לבנק, מה שמאפשר להם לגבות דמי ניהול נמוכים, ומעבר לכך בחלק מהמוצרים הם מתחרים על הלקוח מול קרנות סל בחו"ל, בעיקר בארה"ב, שבהן דמי הניהול נמוכים מאוד תודות ליתרון העצום שלהן לגודל.

בקרנות פסיביות, בין שהן מחקות ובין שקרנות סל, הלקוח משלם עמלות קנייה ומכירה לבנק, בעוד שבקרנות אקטיביות אין עמלה כזו, כי הבנק מקבל את עמלתו, עמלת ההפצה, מהיצרן, קרי ממנהל הקרן.

האקטיביות פורחות בימי גאות בשווקים

ההעדפה שמגלים חלק מיועצי ההשקעות למוצרים הפסיביים נובעת, להערכתי, גם מצמצום במספר היועצים במערכת והעומס המוטל עליהם, שכן קל יותר לבחור בקרן מחקה מאשר בקרן אקטיבית. וגם בהמשך מערכת היחסים שלהם עם הלקוחות היא קלה יותר, בעיקר בעת משבר.

בגרף המצורף ניתן לראות איך במהלך השנים הפער בין סך הנכסים של הקרנות האקטיביות המסורתיות לזה של הפסיביות מתרחב ומצטמצם חליפות. הוא גדל לטובת הקרנות האקטיביות כשנרשמת גאות בבורסה ומצטמצם בימי משבר. בשנת 2017, שהייתה שנת גאות בבורסה בת"א, הפער הגיע לשיא, ומאז הלך והצטמצם עד שהתהפך ממש בראשית החודש כאמור.

תעשיית הקרנות האקטיביות נמצאת היום בשפל של קרוב לעשר שנים. סך נכסיה עומד על אותה רמה של סוף 2013 בעוד ששוקי המניות והאג"ח עלו מאז משמעותית, ובאותו פרק זמן של כתשע השנים האחרונות התעשייה הפסיבית גדלה בכ-70%.

גם בעולם, התעשייה הפסיבית, שמונה 11,072 קרנות סל, תופסת תאוצה. אם בסוף 2019 סך נכסיה בעולם הגיע ל-6.4 טריליון דולר, הרי שלאחרונה היא מגיעה ל-9.23 טריליון דולר, אחרי שכבר הגיעה ל-10.3 טריליון דולר בסוף 2021. הצמיחה נובעת הן מעליית ערך (למעט כמובן בשנת 2022) והן מכניסת כספים לתעשייה בשנת השיא של 2021 - גיוס של 920 מיליארד דולר.

הנתונים - מחברת המחקר ETFGI והבורסה לני"ע בת"א - נכונים ל-16.3.23. האמור אינו מהווה ייעוץ ו/או שיווק השקעות ו/או המלצה ו/או חוות דעת ו/או הצעה לרכישת שירות המתחשבים בנתונים ובצרכים של כל אדם, ואינו מחליף שיקול דעת עצמאי של הקורא. לקבוצת מיטב עשויה להיות החזקה בנכסים פיננסיים המוזכרים בכתבה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.