מניות הבינה המלאכותית (AI) זינקו בימים האחרונים והביאו שיאים חדשים לתחום שלוהט בוול סטריט מתחילת השנה. אנבידיה, למשל, חצתה השבוע לרגע את רף טריליון הדולר בשווי שוק, חברת השבבים הראשונה שעושה זאת. אך לצד ענקיות נוספות שהשקיעו בתחום, כמו גוגל ומיקרוסופט, המשקיעים נוהרים גם אחר מניות של חברות קטנות בהרבה, שנהנות מההייפ האדיר. על הרקע הזה התגברו הקולות שתוהים: האם אנו חוזים בהתנפחותה של בועת AI?

● ההייטקיסטים מתנתקים מישראל: מה אפשר היה לעשות אחרת? | ראיון

● בזמן שכולם מסתכלים על אנבידיה: חברת השבבים הזו משתלטת על השוק

בועה היא מצב שבו הערך הפיננסי עולה על השווי הכלכלי הריאלי, היא נוצרת כשדבר מה, לעיתים קרובות חדש ומלהיב, שובה את לב או דמיון המשקיעים וגורם להם לזנוח את הערכות השווי המסורתיות. המחירים ממשיכים לעלות כי הם כבר עלו ואף אחד לא רוצה להישאר בחוץ, לא בגלל שהתועלת העתידית או התזרים הצפוי תומכים בשווי. וסופה של בועה להתפוצץ.

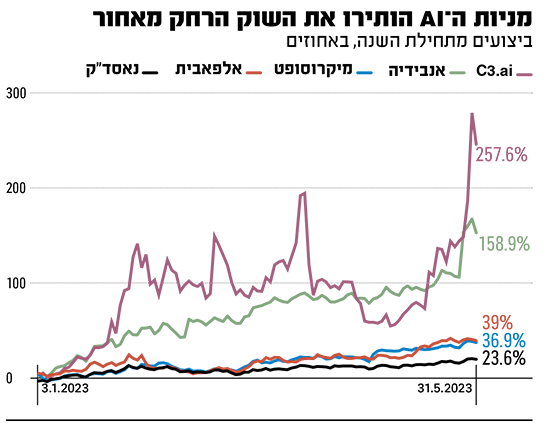

עד כמה המחירים עלו? מניות החברות הקשורות בתחום הבינה המלאכותית עקפו מתחילת השנה את ביצועי השוק, חלקן בשיעורים של מאות אחוזים. ענקית השבבים אנבידיה, שמספקת שבבים המיועדים לעיבוד של בינה מלאכותית, צמחה מתחילת השנה ועד סוף מאי ב־159%. בשבוע שעבר היא הוסיפה ביום אחד 184 מיליארד דולר, אחרי תחזית שצפתה גידול חד בביקוש, וקפצה לשווי שוק של 940 מיליארד דולר. לפי נתוני סטטיסטה, זו עליית השווי השלישית בגובהה ביום בודד בתולדות השוק האמריקאי. אחרי אפל ואמזון שזינקו בשנה שעברה שתיהן ב־191 מיליארד דולר ביום, כשהיו כבר בשווי של יותר מטריליון דולר.

"יש סימני בועה"

וכאשר מסתכלים על שיעור השינוי במחיר המניה זו אפילו לא העלייה הגבוהה ביותר. מניית C3.ai, סטארט־אפ שמפתח פלטפורמת יישומי בינה מלאכותית לארגונים גדולים (אנטרפרייז) ונסחר בסימול AI, טסה מתחילת השנה 258%. (אך ביום רביעי ירדה 9%, וצנחה 21% במסחר המאוחר, לאחר תחזית הכנסות שנתית שהחמיצה במעט את ציפיות האנליסטים).

יש גם עליות "צנועות" יותר, למשל מיקרוסופט שהשקיעה רבות ב-OpenAI, שפיתחה את ChatGPT וחתומה על חלק מרכזי מהטירוף, צמחה השנה 37%. מניית ענקית החיפוש גוגל שנכנסה לתחום הוסיפה בתקופה זו 39%. לשם השוואה, מדד נאסד"ק הכללי הממוקד טכנולוגיה עלה מתחילת השנה 24%. צורך ההשוואה, מדד S&P 500 הסתפק ב־9%.

אין ספק שהטכנולוגיה החדשה כובשת את העולם בסערה. בשאלה אם מחירי המניות והשוויים מנופחים או ריאליים הדעות כבר חלקות.

"ייתכן שמדובר בבועה, ויש סימני בועה חד משמעית", אמר לגלובס סרגיי וסצ'ונוק, אנליסט בכיר בבית ההשקעות אופנהיימר. לדבריו, המשקיעים נוהרים לתפוס את ההזדמנויות בבינה המלאכותית ולהיחשף לתחום - וגל הביקושים מעלה באופן טבעי את מחיר המניות. אבל הוא אומר כי "באופן כללי, מניות צמיחה נסחרות בפרמיה, לעיתים מאוד גבוהה, והמצב הנוכחי אינו שונה ממצבים אחרים", ומוסיף כי "לכל בועה לוקח זמן להתפתח ובזמן זה מחירי המניות הרלוונטיות יכולים לזנק. הבעיה מתחילה כשבשלב הראשון של כל התפתחות טכנולוגית, קשה להעריך את הפוטנציאל ואת ההשפעה על תוצאות החברות".

וסצ'ונוק משווה את המתרחש לבועה אחרת, ומציג קווי דמיון. "לדוגמה, בועת הדוט.קום התחילה להתפתח עוד בשנות ה־90 המוקדמות, והגיעה לשיאה בשנת 2000. כאשר בשנה האחרונה של הבועה, אז כולם סברו שמדובר בבועה, המניות זינקו במאות אחוזים. חלק מהעלייה הגיעה מסגירת שורטים של המשקיעים שהימרו נגד החברות האלו". וסצ'ונוק מסביר גם כי "דווקא בתקופת הידוק פיננסי וחולשת המאקרו - יש מצב להתפתחות בועות, כשהמשקיעים מחפשים אפיקי השקעה שאינם נמצאים בקורלציה עם מגמות המאקרו, לדוגמה הביטקוין".

את רף שווי השוק של טריליון דולר שאנבידיה חצתה השבוע היא איבדה כשבתום המסחר בוול סטריט ביום רביעי מנייתה ירדה בכ־5%. הסיבה לדברי וסצ'ונוק היא מימוש רווחים והוא מזכיר כי "יש פה הרבה פסיכולוגיה. אנשים אוהבים מספרים עגולים, ואי אפשר לדעת אם באמת מדובר בשיא של המניה, אז מימשו". נוסף לפסיכולוגיה, הוא מסביר כי "היו כאן קטליזטורים להתחזקות של אנבידיה: הבינה המלאכותית, הדוחות הנהדרים של החברה, התחזיות הגבוהות. מבחינת קטליזטור עתידי, יכול להיות שלא יגיע בחודש־חודשיים הקרובים, ולכן יש פה סיכון ושאלה האם כדאי לממש. צריך לעקוב אם יהיו המשכי ירידות".

"אין מכפילים בועתיים"

מן הצד השני, יש אנליסטים שרואים את הדברים אחרת. ברנרד מנור, מנהל השקעות ב־IBI בית השקעות אמר בשיחה עם גלובס כי "טכנולוגית, מדובר ביכולות הטיפול בנתונים ובדאטה. השוק לא חשב על זה ולא בנה את הציפיות שלו לזה. חברות הטכנולוגיה דיברו בשיחות המשקיעים על בינה מלאכותית, ולפתע הגיעה אנבידיה ואמרה שזה יכול לקרות מחר. אז להיפך, זו לא בועה, אלא התאמת הציפיות של השוק לטכנולוגיה. יתרה מכך, תמיד יהיה לאן להתפתח. יש עוד דרך ארוכה עד שלכולם יהיו יכולות בינה מלאכותית".

כך שלדבריו, מניות הבינה המלאכותית מתומחרות בחסר: "מדובר בטכנולוגיה שמשנה סדרי עולם. לדוגמה, חזון המטא־וורס של פייסבוק מדבר על טיפול בדאטה. הרעיון הוא ליצור מערכת שצריכה להיות אחודה וכל המערכות צריכות לעבוד יחד. וכדי לאפשר את החזון הזה צריך ארכיטקטורת מחשבים שונה ממה שיש היום. אנבידיה עצמה דיברה על בינה מלאכותית לפני שנים רבות והיא פיתחה את הטכנולוגיה שמאפשרת את זה".

מנור מנמק מדוע המצב שונה מבועות שנראו בעבר: "בדוט.קום היו תמחורים של מכפילים תלת־ספרתיים. חברות כמו צ'ק פוינט היו ב־120. פה אין את זה, יש פה מכפילים דו־ספרתיים, שזה גבוה אבל לא בועתי. אנחנו רחוקים משם. מה שכן קורה כאן זה שינוי דרמטי מבחינה טכנולוגיות". מנור מוסיף כי "אנשים עדיין לא מבינים את ההיקף של שיעור השימוש בבינה מלאכותית לחיינו. מדובר בהיקפים שאנחנו לא מסוגלים לדמיין אותם. בעשור הקרוב התעשייה תשנה את פניה, כי כל הארכיטקטורה תתבסס על GPU (מעבד גרפי) בשונה מ־CPU (מעבד). וזו הסיבה שהמניות מתומחרות בחסר - בגלל המעבר האדיר לענן וקנה המידה שהתחום עוד יכול להגיע אליו".

הטווח הקצר והארוך

הכלכלן ג'רמי סיגל, חוקר מוביל בשוק ההון מבית הספר למנהל עסקים וורטון באוניברסיטת פנסילבניה התראיין ל־CNBC ואמר כי "זו עדיין לא בועה". לדבריו, בטווח הארוך, "כנראה מניות אנבידיה הוערכו מעט יתר על המידה. אבל לטווח הקצר - אנחנו יודעים שהמומנטום יכול לשאת מניות גבוהות בהרבה מהערך הבסיסי שלהן, ואף אחד לא יכול לחזות כמה גבוה הן עשויות להגיע".

השקפה שונה בנוגע לטווח הארוך והקצר מציע פרופ' ניראון חשאי, דקאן בית ספר אריסון למנהל עסקים, אוניברסיטת רייכמן. הוא מסביר כי בטווח הארוך, "הבינה המלאכותית מסתמנת כטכנולוגיה שתשנה במידה רבה את הצורה בה אנחנו משתמשים היום במחשבים, תייתר משרות רבות - משמע תגדיל מאוד פרודוקטיביות בהרבה חברות - ותאפשר לבצע משימות שהיום נראה מורכבות בצורה פשוטה וקלה יותר. זוהי קדמה טכנולוגית אמיתית, מגובה באימוץ השוק שמקבל ערך אמיתי.

"השאלה הגדולה היא האם בטווח הקצר הטכנולוגיה הזו כבר מספיק בשלה והאם יש כבר מודלים עסקיים ברורים שמאפשרים לעשות כסף מהבינה מלאכותית. ההערכה שלי היא שיש פער בין בשלות הטכנולוגיה וההיווצרות של מודלים עסקיים מבוססים - מה שמרמז שיש סיכוי לבועה בטווח הקצר".

פרופ' חשאי מזהה ניצנים של מודלים עסקיים, "למשל, ג'י.פי. מורגן מפתח תוכנה בינה מלאכותית שיכולה לעזור לנתח ולהמליץ על ניירות ערך פיננסיים", אבל הוא מסייג כי "לצד זאת, המודל העסקי בתחום החיפוש נשאר פרסום, וכאן יש זהירות רבה שלא לפגוע בביצת הזהב של גוגל".

פוטנציאל טרנספורמטיבי

תג'אס דסאי, אנליסט מחקר ב־Global X אמר בשיחה עם גלובס כי לבינה המלאכותית יש פוטנציאל טרנספורמטיבי עצום כמעט בכל היבט של הכלכלה העולמית. "זהו שינוי פרדיגמה ברור שישנה את תשתית המחשוב לנצח. כיום ישנם מודלי שפה גדולים שהם בסדרי גודל חכמים יותר מהדורות הקודמים, ובמקרים רבים יכולים ליצור פלט טוב יותר מבני אדם. יתרה מכך, לאנשים ממוצעים יש כעת גישה למערכות חזקות שכאלו, אפילו בטלפונים הניידים שלהם, מה שמרחיב משמעותית את האפשרויות ופותר צווארי בקבוק קריטיים למשימות בעלות ערך נמוך". לדבריו, מדובר בשיפור יכולות שיכול לגרום לפיטורים של עד 20% מכוח העבודה בחברות שונות - כמו שיווק, מכירות, שירות לקוחות ועוד. "השווקים מבינים את ההזדמנות ארוכת הטווח שמציעה החדשנות הזו וזה מניע את העלייה שאנחנו עדים לה כאן".

במבט קדימה, וסצ'ונוק אומר כי "טכנולוגיית הבינה המלאכותית עדיין לא בשלה, אבל מתפתחת במהירות - לאור תשתיות חזקות למדי של דאטה סנטרים שנבנו לאורך שנים, בהשקעה של מעל ל־100 מיליארד דולר בשנה שעדיין ממשיכה לצמוח. כמו בכל טכנולוגיה חדשנית, כל עוד אי אפשר להעריך במדויק את הפוטנציאל וגודל השוק, המניה יכולה לשקף כל תרחיש אפשרי. לפחות עד שהמשקיעים מקבלים פרופורציות והבנה לגבי גודל השוק והתחרות בו - ואז הבועה בדרך כלל מתפוצצת, או לפחות מאיטה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.