ספק אם היה מישהו במדינת ישראל שידע לצפות איזו שנה קשה ומטלטלת תהיה 2023. בשוק ההון, השנה האחרונה הייתה שנת מבחן, רגע האמת של ממש, לענף קרנות הגידור. במהלך רוב השנה המחלוקת סביב הרפורמה המשפטית טלטלה את שוק ההון המקומי, שפספס עליות דו־ספרתיות במדדים הבולטים בוול סטריט. באוקטובר הייתה זו המלחמה שהביאה לירידות שערים חדות. ובנובמבר החל ראלי שהפתיע את וול סטריט, הפעם גם את הבורסה בתל אביב נהנתה ממסכים ירוקים והצטרפה סוף סוף לראלי בארה"ב.

● קרן הגידור שהציגה את התשואה הכי גבוהה השנה, והכוכבית

● חברת Citadel נותנת כ־7 מיליארד דולר ברווחים חזרה ללקוחות

● "פוטנציאל עצום": המומחים מסמנים את שוק המניות החם החדש

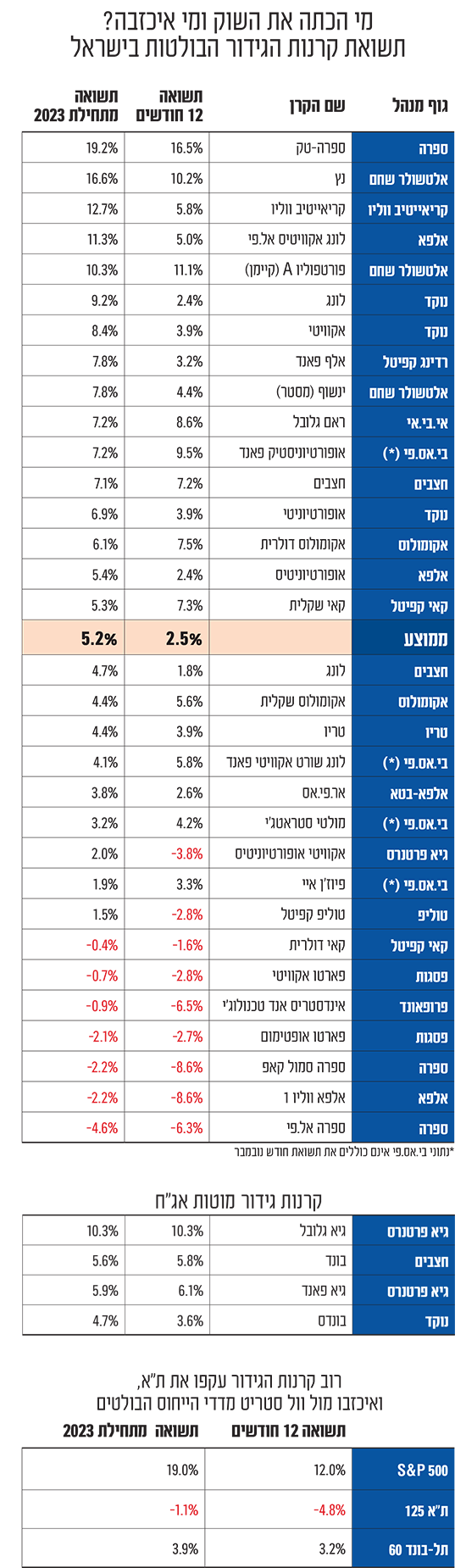

גלובס ניתח את התשואות של ענף קרנות הגידור בישראל ובדק את הביצועים של 32 קרנות המשקיעות בעיקר במניות ועוד 4 הסוחרות בעיקר באג"ח. מי הצליחה להכות את השוק? ומי איכזבה את המשקיעים?

ההשקעה של המיליונרים והמוסדיים

הבנת עולמן של קרנות הגידור מורכבת ומאתגרת. מדובר בגופי השקעות לא שקופים, שכמעט ואינם מפוקחים, ולכן אינם מנדבים מידע על פעילותם. את הבדיקה הנוכחית אספנו באמצעות גורמים חיצוניים המשקיעים בקרנות הללו ולכן מקבלים מהן דיווחי תשואה. קרנות הגידור אמורות להשיג תשואה מיטבית תוך הקטנת (גידור) הסיכון למשקיעים שלהן - כלומר לא בהכרח "להכות את השוק", אלא להיות מעין בלם זעזועים מפני תנודות חדות. הקרנות זמינות בעיקר למשקיעים כשירים - כאלה שיש להם הון נזיל של מעל ל־8 מיליון שקל - ולגופים מוסדיים כמו חברות ביטוח וקרנות פנסיה. האחרונים מעדיפים לא אחת לשים חלק קטן מנתח תיק ההשקעות העצום שלהם בקרנות הגידור, מתוך תקווה ל"ראש שקט" - שכן הקרנות אמורות לעמוד בטלטלות העזות שפוקדות את השווקים.

יש לציין שלא מדובר בשירות זול. דמי הניהול שגובים מנהלי הקרנות גבוהים הרבה יותר מאלו של מכשירי ההשקעה הפתוחים בפני הציבור, בעיקר בתעשיית קרנות הנאמנות, ונעים ברמה השנתית סביב 2% מסכום ההשקעה. נוסף על כך גובים מנהלי קרנות הגידור דמי הצלחה בגובה 20% מהתשואה שאותה השיגו במהלך השנה. גם מנגנון היציאה אינו מהיר. על המשקיעים לתת הודעה מוקדמת מראש, ואת הכסף הם אמורים לקבל בחזרה רק אחרי שלושה חודשים.

בכירי הענף הם בדרך כלל מנהלי השקעות בעלי מוניטין, שעבדו בעבר בגופים המוסדיים ו"חצו את הקווים" לענף קרנות הגידור, שבו טמונה הבטחה לתגמול משמעותי. בין השמות הבולטים בענף נמנים רועי ורמוס, שלומי ברכה, חגי בדש, צחי אברהם, רונן מטמון, סטיבן לוי ואחרים.

הקרנות לא התרסקו, אבל לא הצטיינו

קרנות הגידור הישראליות אולי לא התרסקו בניתוח הממוצעים שלהן, אך קשה להגיד שהענף הצטיין באופן חריג בסיום הטלטלה. התשואה הממוצעת של קרנות הגידור מוטות המניות שבדקנו מתחילת השנה ועד לחודש נובמבר עומדת על 5.2% - שיעור נאה בהשוואה למדד תל אביב 125 שירד בכ־1% באותה תקופה, אבל נתון מאכזב ביחס למדד S&P 500 למשל שהניב 19%.

מי שבכל זאת הצליחה להגיע לתשואה של המדד המוביל בוול סטריט, היא קרן ספרה־טק של גוף הגידור הוותיק ספרה הפועל כבר 20 שנה בשוק. הקרן עצמה חדשה יחסית ולמעשה החלה לפעול רק במהלך השנה שעברה. היא התברגה במקום הראשון בטבלה מבין הקרנות שבדקנו, עם תשואה של 19% מתחילת 2023 ועד נובמבר, כאשר ב-12 החודשים האחרונים רשמה תשואה של 16.5%. עם זאת, אותו הגוף בדיוק מנהל גם את קרן הגידור שמצאה את עצמה בתחתית הטבלה - ספרה אל.פי (מכונה גם מאסטרפאנד) עם תשואה שלילית של -4.6% מתחילת השנה.

למעשה, ספרה־טק היא אחת מחמש הקרנות היחידות ברשימה שבדקנו שהניבו תשואה דו־ספרתית השנה. יחד איתנה נמנות גם הקרנות של אלטשולר שחם נץ ופורטפיוליו A (קיימן), שהניבו 16.6% וכ־10.3% בהתאמה; הקרן של קריאייטיב ווליו עם תשואה של 12.7% מתחילת השנה; ולונג אקוויטיס אל.פי של אלפא. כולם גופים גדולים וותיקים בשוק.

החודשיים שהיו "בדיקה בתנאי מעבדה"

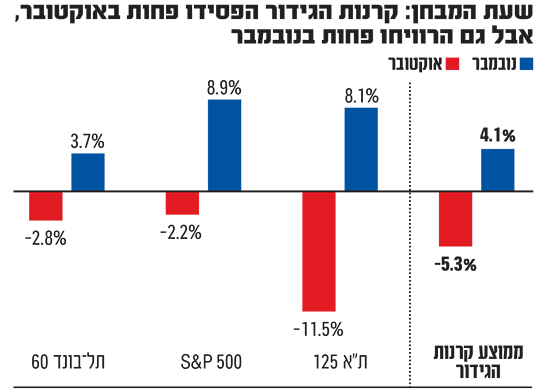

המלחמה שפרצה ב־7 באוקטובר סיפקה לקרנות הגידור את המבחן האולטימטיבי. שני חודשים עוקבים, אוקטובר ונובמבר, אבל מגמות שוק הפוכות לגמרי (בעיקר בבורסה בתל אביב, אבל לא רק). בזמן שבאוקטובר מדד תל אביב 125 צנח ב־11.5%, בנובמבר התמונה התהפכה. לפתע המסכים בתל אביב נצבעו ירוק, והירידות החדות הפכו לזינוק של 8.1% (מגמה שנמשכת גם בחודש דצמבר).

האם קרנות הגידור הצליחו לבלום את הטלטלה? ממוצע קרנות הגידור המנייתיות שנבדקו מלמד על ירידה של 5.3% באוקטובר - חצי מהנפילה של מדד תל אביב 125, ועלייה של 4.1% בנובמבר - חצי מהניזוק של השוק באותו חודש. במילים אחרות, קרנות הגידור הצליחו לבלום שיעור ניכר מהירידות בשוק, אבל גם פספסו חלק לא מבוטל מהעליות.

רק ארבע קרנות גידור, שמנוהלות על ידי גוף ישראלי בשם בי.אס.פי, הצליחו לחתום את אוקטובר בעליות שנעו בין 0.2% ל־1%. מדובר בגוף ניהול קרנות גידור ותיק שהוקם על ידי קרן ביילסקי, יוסי שיף ורן פרלמן לפני למעלה מ־17 שנה. אסטרטגיית ההשקעה שלו כוללת פיזור בין קרנות גידור ברחבי העולם - מה שעשוי להסביר את ההצלחה של אוקטובר.

גם נתוני מדדי גלבוע הבוחנים את ביצועי כל ענף קרנות הגידור הישראלי מצביעים על מגמה דומה, אם כי מעט שונה. מהנתונים שהגיעו לידי גלובס עולה כי המדד הכולל של הענף ירד ב־4.6% בחודש אוקטובר, ובנובמבר עלה ב־4.3%. מדד קרנות הגידור המנייתיות של גלבוע ירד ב־6.7% באוקטובר, והתאושש בנובמבר ב־3%.

"צריך לקחת את החודשיים האלה, אוקטובר־נובמבר, ביחד", אומר בכיר בענף הגידור. "זו בדיקה ב'תנאי מעבדה', של השפעה נקודתית של המלחמה וצריך לזכור שהיו אירועים אקסוגניים נוספים למשק הישראלי (כמו ירידת מחיר הנפט לרמה של ערב המלחמה והיחלשות הדולר בעולם, ח"ש)".

לדברי אותו בכיר, "כשמסתכלים על העולם המנייתי, הייתה מכירת חיסול באוקטובר. אנשים מכרו מכל הבא ליד וראינו ניירות ערך שמחיריהם ירדו דרמטית. מניות הבנקים, הנדל"ן הגיעו לתמחור שהגביר את ההיגיון לבנות פוזיציה. אמרנו לעצמנו: הסיכון־סיכוי הפך לכזה שאנחנו נקבל פיצוי משמעותי מעבר לרכיב הסיכון בעתיד".

ועדיין המלחמה שינתה את הכללים גם מול הלקוחות המתוחכמים שמשקיעים בענף הגידור. לראשונה מזה שנים הוא מודה, "יכול להיות שהיה שינוי טעמים מסוים מצד הלקוחות. אנשים הרגישו הרבה יותר נוח להגדיל את החשיפה שלהם להשקעות בחו"ל. חיינו פה במשך כמה שנים בסוג של אשליה שהביצועים של הכלכלה הישראלית וכל הווקטורים שלהם היו מצוינים. פתאום קיבלנו זעזוע שהוא אפילו יותר ברמה הפסיכולוגית מאשר הכלכלית. אנשים אמרו לנו: רגע אני נכנס למקלט - אז אני לא בדיוק יכול להשקיע ברמת ודאות גבוהה במה שקורה פה.

"ועדיין, זו תגובה אימפולסיבית לקחת את הכסף למקום רחוק. הרבה פעמים זה מוביל לתוצאה הפוכה. אנשים רצים לעשות שינוי, והניסיון מראה שוב ושוב שזה עובד הפוך. משום שזו ההתנהגות הכי טריוויאלית וקלה - ובהשקעות צריך לנהוג הפוך". לדבריו, התוצאה הגיעה לקראת סוף אוקטובר. "ברגע שבו נראה שהכל מתחיל להתלקח (מבחינה ביטחונית, ח"ש) השוק התחיל לתקן. ככה שלא כדאי לקבל את ההחלטות על בסיס סוג של אי־ודאות קולקטיבית".

גורם בכיר אחר בענף עימו שוחחנו לא התרגש מהחודשיים הדרמטיים. "בממוצע, הביצועים של קרנות הגידור הישראליות בחודשי אוקטובר־נובמבר היו במתאם לשיעורי החשיפות והביצועים ההיסטוריים שלהם", הוא אמר. "לא הייתה הפתעה גדולה". מנהלים בכירים נוספים עימם שוחחנו הסכימו כי הם לא הופתעו מהממוצע הענפי, וקבעו כי בסיכומו של דבר, התחום עמד במשימתו לעמוד בטלטלות של חודשי אוקטובר־נובמבר.

החודש שעשה את ההבדל

לא רק אוקטובר ונובמבר היו חודשים מעניינים בענף. בבדיקת התשואות של קרנות הגידור התמקדנו בשתי תקופות מרכזיות, ינואר־נובמבר 2023, ו־12 חודשים אחורה - אבל הבדל של חודש אחד, הופך לגמרי את טבלת התשואות. דצמבר 2022 היה חודש שלילי במיוחד גם בוול סטריט וגם בתל אביב. מדד S&P 500 צנח ב־5.9% ומדד תל אביב 125 ירד ב־3.8%. כך, תשואה של 19% במדד המוביל בוול סטריט הופכת עם שקלול חודש דצמבר ל־12%, ותל אביב 125 ירד ב־4.8% בסיכום שנה (במקום ירידה של 1% מתחילת 2023).

השבועות האדומים הללו התבטאו גם בתשואות של קרנות הגידור שבדקנו. הענף המנייתי עלה בממוצע מתחילת השנה, כאמור, 5.2%. אבל בהסתכלות של 12 חודשים התשואה נחתכת בחצי - ל־2.5% בממוצע.

בצמרת הטבלה המגמה מובהקת במיוחד. קרן הגידור נץ של אלטשולר שחם עלתה רק בכ־10% במבט של 12 חודשים אחורה, לעומת כמעט 17% כאמור כשמורידים את דצמבר שעבר. הקרן של קריאייטיב ווליו, שרשמה תשואה של כמעט 13% מתחילת השנה, עלתה רק ב־6% ב־12 החודשים האחרונים - פחות מחצי. וגם קרן לונג אקוויטיס אל.פי של אלפא שזינקה ב־11% מתחילת השנה, השלימה עלייה של רק 5% במהלך שנה שלמה.

בסיכום של 12 החודשים האחרונים קרנות הגידור המאכזבות ביותר, בקרב אלה שמוטות להשקעות בתחום המניות, היו קרן אלפא ווליו 1, שירדה באותו פרק זמן ב־8.6%, אך מתחילת 2023 הצליחה להקטין במידה ניכרת את התשואה השלילית והיא ירדה רק ב־2.2%. וגם קרן ספרה סמול קאפ, שרשמה תשואה שלילית דומה ב־12 החודשים האחרונים (8.6% -) ומתחילת השנה הצליחה גם כן להקטין את שיעור הירידה שלה בדומה לזה של אלפא.

קרנות האג"ח היכו את מדד הייחוס

ארבע קרנות האג"ח שבדקנו הניבו בסך הכל תשואות חיוביות והתאוששות נאה בנובמבר. בשנה החולפת נראה שהן "סיפקו את הסחורה". שתי קרנות האג"ח, גיא גלובל וגיא פאנד, של גיא פרטנרס, עלו ב־10.3% ו־6.1% בהתאמה בשנה החולפת; קרן בונד של חצבים, עלתה ב־5.8% באותו פרק זמן; וקרן בונדס של נוקד שעלתה ב־3.6%, כולן היכו את מדד תל בונד 60, מדד האג"ח הקונצרני עם 60 הסדרות הגדולות בבורסה שעלה באותו זמן ב־3.2% בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.